洪灝:如何在A股市场里做一个成功的投资者

文/新浪财经意见领袖专栏作家 洪灝

我们的量化研究证明,在实际的操作中,波动率是一个关键变量。对于趋势投资策略来说,控制波动率,适时降低对波动率的配置,将有效增强回报。但是,对于逆向投资策略来说,适时增加对波动率的配置,将使回报显著增强。

上周五,我的一位研究助理来我的办公室,和我讨论她上周研究中发现的一些问题。我的这位助理是剑桥大学数学系的毕业生,在量化研究方面颇有自己的见解和建树。我的团队常常在一起讨论各种市场和经济的问题。我们的讨论往往海阔天空,有时候甚至漫无边际。有时,旁听的同事听了一阵子,就会一脸疑惑。每至此时,我总是要引用爱因斯坦的话来圆场:研究其实就是不知道自己在做什么;如果知道自己在做什么,那么就不叫研究了。上周五的讨论里,她给我展示了她最近构建的一个价格动能量化回测模型。

我马上认识到,我们做的这次研究是一次得罪人的研究。

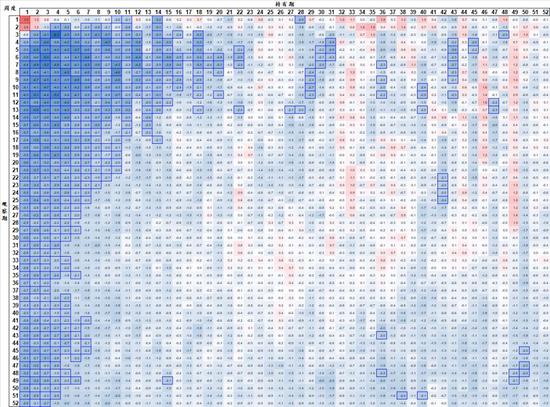

这是一个产生强烈的视觉冲击的模型(图表一、二)。图一显示,A股市场的价格动能衰竭的非常快,基本上不会超过两周。然而,A股价格动能在长期的表现形式更是呈现出一个反转的格局。图一里颜色分布的表现,就是无论持有期有多长,只要超过了两周以上,回报率就会迅速下降,很难产生正回报。因此,图一里看,颜色总是蓝(负回报)多红(正回报)少。

图表1: 在不做波动率配置的投资组合里出现的凹形回报率的时空分布

ink="">资料来源: FactSet、交银国际

ink="">资料来源: FactSet、交银国际

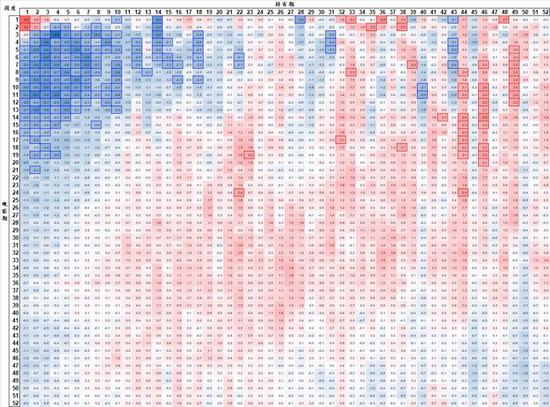

因此,市场共识往往认为,A股市场在中期和长期难以实现显著的动量效应。或者说,A股的价格动能并不能够在中长期持续。我们的量化研究显示,其实不然。由于A股市场的长期波动率有着均值回归的特征,我们可以根据波动率的变化调整股票仓位,在大部分指数成分股出现低波动性的时候增加指数仓位,反之类推。实证显示,这种指数增强策略不仅能在短期,而且在中、长期也能通过增强A股的价格动能来增加回报。简单地说,这个指数增强策略可以让我们成功地在A股市场里“追涨杀跌”。

我们的这个指数增强策略,既能在市场趋势性上行时捕捉到价格动能带来的正回报;同时,由于这个策略有效地控制了组合的波动率,因此也能避免市场剧烈反转时引发的大幅回撤。也就是说,这个指数增强策略还具有很强的市场择时效应。

与美股市场不同,A股市场的价格动能在不同的时间久期里有不同的表现。两周之内,A股市场的价格动能体现为自我强化,连续正相关,强者恒强。然而,当时间久期超过了两周以上,A股价格动能的表现形式则出现相反的特征。这时,价格动能连续负相关,强弱轮换。也就是说,不同的时间久期适用不同的交易策略。两周之内,价格动能持续策略;之外,价格动能反转策略。

我们的量化研究证明,在实际的操作中,波动率是一个关键变量。对于趋势投资策略来说,控制波动率,适时降低对波动率的配置,将有效增强回报。但是,对于逆向投资策略来说,适时增加对波动率的配置,将使回报显著增强。

在经过波动率对仓位进行重新配置之后,我们把A股市场的回报率在时空里的分布在图二里再次展示。可以看到,经过波动率调整之后的回报率在时空的分布,与调整之前的分布几乎是一个互为镜像的关系:图二里,正回报集中分布在时空中部(大面积红色区域);而对应图一里,时空里大部分存在的是负回报(大面积蓝色区域)。

图表2: 在波动率配置的投资组合里出现的凸形回报率的时空分布

ink="">资料来源: FactSet、交银国际

ink="">资料来源: FactSet、交银国际

直观地说,在不做波动率配置的投资组合里出现的凹形回报率的时空分布,其实就是中国A股市场里散户投机行为产生的回报率的真实写照。这个凹形分布的形状,让散户投机者无所适从,因为短期看似有效的交易策略,到了长期却不能使用;而适用于长期的投资策略则必须要有足够的耐心 – 然而,中国市场却是全世界换手率最高的市场。这个凹形回报率的分布的镜像,也就是经过波动率调整的凸形回报率的分布,可以看做是与散户对立的专业投资者可以获取的回报。然而,这个A股市场的现实产生的凹形回报率的时空分布告诉我们:中国根本就没有专业投资者。或者说,A股市场里,专业投资者还不能成气候,他们对于市场定价的边际影响甚微。因此我们量化研究发现的凸形回报率的时空分布将持续有效 — 一直到市场整体都能看懂这个凸形回报率的时空分布。

(本文作者介绍:交银国际董事总经理兼首席策略师。CFA,毕业于北京对外经济贸易大学和澳大利亚新南威尔士大学。)