徐远:特斯拉三部曲——叙事,泡沫,破灭

ink="">

ink="">

三年之内,特斯拉股价至少腰斩。

摘要

特斯拉股价持续大涨,已经位列全球十大股票。然而,特斯拉的产销和盈利都依然微不足道。股市上依赖概念炒作的高价股很多,但是还没有哪只股票能靠炒作成为全球10大股票。特斯拉是代表了美好的未来,还是一个巨大的泡沫,值得深究。

虽然新能源汽车是行业趋势,但是行业趋势与单个企业成功是两个概念。具体到特斯拉,电池和自动驾驶两大核心技术都还不成熟,特斯拉电池技术领先优势并不大,自动驾驶技术甚至不是行业领先,市场优势也在萎缩。从用户体验的角度,特斯拉还不是成熟的产品,更不是高端的产品。

特斯拉总裁埃隆·马斯克(Elon Musk)是一个勇敢的企业家。同时,马斯克也是一位一流的叙事者。马斯克的炒作天才,为特斯拉带来很多光环,产品质量能否跟上这些光环,决定特斯拉股价的可持续性。目前看,特斯拉的估值明显过高,炒作迹象明显,而且行业竞争者已经纷纷入场并且正在赶超。长期看,特斯拉的竞争优势存疑。短期看,特斯拉的股价存在很大回调空间。

波普尔说:科学的本质是可证伪。本文预测:三年之内,特斯拉的股价至少腰斩。首次预测日期为2020年12月13日星期天,前一个周五(12月11日)特斯拉的收盘价为609.99元。等待时间检验。

一

引言:特斯拉成为一种现象

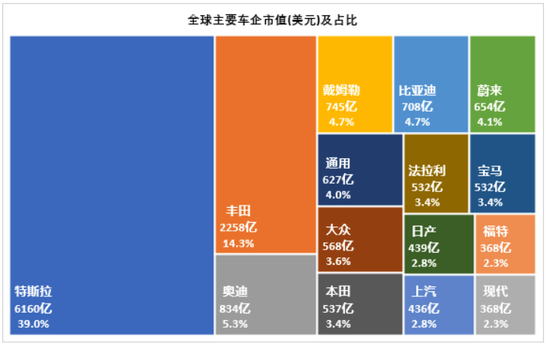

2019年四季度以来,特斯拉的股价大幅上涨,已经成为一种现象。一方面,股价上涨超过10倍,总市值达到6100多亿美元,位列全球第9大股票,俨然是世界级,甚至是现象级的企业了。另一方面,特斯拉的产销只有40万辆左右,在汽车行业依然是很小的玩家。作为对比,汽车车产销龙头是丰田、大众,年产销在1000多万辆,大约是特斯拉的30倍。然而,比较市值的话,特斯拉反而大很多,相当于3个丰田,10个大众。产销和市值之间,存在惊人的倒挂。

特斯拉的巨大市值,来自天价估值。特斯拉的市盈率达到1100多倍,而丰田和大众的市盈率都只有11倍左右,相差大约100倍。其他传统大车企,也大都是十几倍的估值,比如国内的上汽集团,估值在13倍左右。

图1:特斯拉和其他车企市值比较

ink="">

ink="">

只统计2019年底市值200亿美元以上公司,市值数据为12.08数据。数据来源:Wind。

估值反差很大,市场观点反差也很大。看多特斯拉的人认为,特斯拉代表了全新的未来,不应该用汽车股的逻辑估值,而应该用科技股的估值,目前估值尽管很高,但是高有高的道理。看空特斯拉是人认为,特斯拉尽管符合新能源汽车的发展趋势,但是依然是汽车,依然适用汽车股的逻辑,而汽车的利润率很薄,特斯拉的利润也很薄,特斯拉一点也不特殊。

多方、空方僵持不下,股价依然高位震荡。不管是从投资,还是从理解未来,特斯拉都是个很有意思的现象。其实,抽丝剥茧之后,事实已经告诉我们未来的方向。本文从三个方面展开分析,寻找现象背后的真相。

一、特斯拉的市场优势有多大?答案是,其实并不大。在欧美市场上,特斯拉的销售已经开始滑坡,而其他品牌的电动汽车则在大幅增长。

二、特斯拉的产品优势有多大?答案是,其实也并不大。电动汽车的电池技术还没有完全成熟,自动驾驶技术也不成熟,未来还有各种变数。此外,特斯拉的产品优势不明显,驾驶感很一般,依然存在自燃等安全隐患。

三、特斯拉的股价来自哪里?答案是,炒作的迹象很明显。马斯克讲故事,吸引眼球的能力功不可没。马斯克主动挑起和股神巴菲特的争论,炒作迹象更是明显,有失大家风范。

综合起来看,特斯拉的基本面不稳健,产品也不过硬,股价明显虚高。马斯克不集中主业,多线作战,分心炒作,也不利于特斯拉保持竞争力。当炒作退潮,商业的硬逻辑浮出水面,特斯拉将面对很大的困难。

保守预测,三年之内,特斯拉的股价至少腰斩。本预测首次给出的时间是2020年12月13日晚上,场景是《徐远的投资课》的线上毕业典礼。当天是星期天,前一个周五(12月11日)特斯拉的收盘价为609.99元。也就是说,2023年12月13日或之前,特斯拉的股价将跌到305元或以下。如果特斯拉出现分红或者拆股,价格作相应除权处理。等待时间检验。

二

特斯拉的市场优势:正在萎缩

商业世界最坚硬的逻辑,就是有好的产品,并得到市场认可。特斯拉得到的市场认可度,一直是比较高的。在电动汽车市场上,特斯拉一直是神一样的存在。这不是说马斯克“硅谷钢铁侠”的形象,而是说作为一种全新的产品,特斯拉的销售其实很不错。比如说, 2019年全球新能源汽车总销量为221万辆,其中特斯拉销量为36.8万辆,刚好占到市场总份额的1/6。

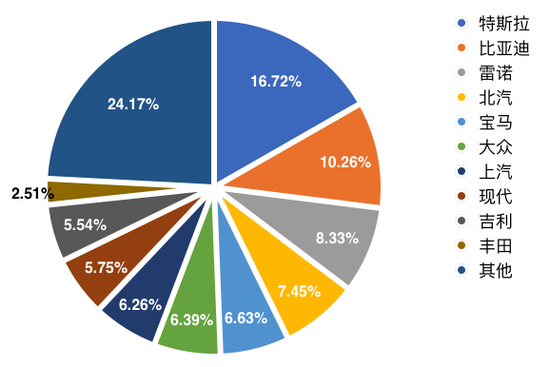

图2:2019全球新能源汽车市场份额

ink="">

ink="">

特斯拉的市场认可,来自两方面的原因。一是市场先入,二是产品质量。特斯拉成立于2003年,由马丁·艾伯哈德和马克·塔彭宁共同创立,创始人将公司命名为“特斯拉汽车”,是为了纪念物理学家尼古拉·特斯拉。由于马斯克的巨大光环,很多人以为特斯拉是马斯克创立的,其实马斯克2004年才进入公司,并领导了A轮融资,开始担任公司董事长。由于开始较早,特斯拉的技术有一定的优势,成为很多后来企业的学习对象。

不过,仔细看的话,2020年特斯拉的市场优势有明显的萎缩迹象。一方面,看总量的话,特斯拉的市场占有率依然是第一。2020年前3季度,全球新能源汽车总销量约为180万辆,其中特斯拉销量约为32万辆,约占市场总份额的18%,比2019年还略有提高;另一方面,在主流的美国、欧洲市场,虽然电动车市场销量总体上是大幅上涨的,但是特斯拉的销量却是逆市下跌的。在两个主要的市场上逆市下跌,是非常危险的信号。

图3:特斯拉美国销量

我们先来看美国市场,这是特斯拉的大本营。2018年,特斯拉在美国的销量大涨266%,达到18.3万辆。2019年,特斯拉在美国的销量继续上涨5%,达到19.2万辆,超过特斯拉全部销量(36.8万辆)的一半。然而,到了2020年,前三季度的销量却下降了4.8%。

对于这个下降,有不同的解读。有人认为是新冠疫情导致,但是同期美国电动汽车的总销量,却上升了3.6%。市场总体是上涨的,特斯拉同期是下降的,看起来这个锅新冠疫情不能背。什么原因呢?有一个细节是特斯拉的补贴。根据美国的有关监管规定,一家电动汽车厂商在销售满20万辆之后,将逐步取消补贴。在此之前,补贴是很可观的。特斯拉2018年达到了20万辆,2019年逐步取消补贴额。2019年之前,补贴达到达到7500美元,2019年上半年和下半年也分别有3750美元和1875美元。到了2020年,这个补贴就没有了,销售就开始滑坡。

表1:特斯拉得到的政府补贴

ink="">

ink="">

注:根据美国联邦政府对于电动车消费补贴的规定,每家汽车公司拥有20万辆的补贴额度,每辆车可获得最高7500美元的补贴。当一家车企电动车累计销量达到20万辆后,政府将逐渐缩减乃至取消补贴。销量达到20万辆后的0-6个月内,每辆车最高补贴缩减至3750美元;7-12个月内,每辆车最高补贴缩减至1875美元;之后不再享有补贴。目前有特斯拉和通用汽车达到了20万辆。

从这个滑坡可以看出两点重要信息。第一,消费者对于价格还是很敏感的,没有说因为喜欢特斯拉,就会不在乎几千美元的补贴。市场总体上涨,而特斯拉下降,是很说明问题的。第二,考虑到特斯拉的售价在5万美元左右,利润率在1%左右,每辆车的利润其实只有500美元,去掉补贴之后都是大幅亏损的。因此,特斯拉并没有盈利,有限的盈利其实都是来自政府补贴。从这个角度看,特斯拉的商业模式是不可持续的。国内的电动车靠吃补贴过活,没有了补贴就一地鸡毛,不排除特斯拉也是这样的结局。

此外,还有一点信息,就是通用汽车的电动车销量也已经达到了20万辆,将逐步取消补贴。这里面的信息是,通用汽车的电动车销量也不低了,也已经20万辆了。传统的车企,在电动车的赛道上也在奋起直追中。在欧洲电动车市场上,我们也可以看到传统车企的奋起直追。

我们现在就来看欧洲市场。2020年前三季度,特斯拉的销量跌了11%。我们都知道,欧洲很在意环境保护,是新能源汽车的一个主战场。可是在这样一个很大的市场上,特斯拉今年前三季度销量下跌了11%。你可能会猜测所有电动汽车今年在欧洲市场都是下跌的,其实不是这样子,今年欧洲纯电动车的销量是大幅增长了77%。整个市场大幅增长77%,特斯拉下了11%,这个是一个非常清楚的、非常危险的信号了。加上刚才说的美国市场上特斯拉也是逆市下跌,说明特斯拉的市场优势并不明显,正在被蚕食中。

图4:欧洲电动车市场销量(2020前三季度)

我们再来看一下这张图,发现雷诺、标致、大众、宝马等传统的欧洲车企,还有现代、起亚这两家韩国车企,都已经奋起直追了,前三季度销量都大幅增长,达到了好几万辆的规模。对于汽车这个行业而言,几百、几千的销量都没有达到规模收益的需求,无法覆盖巨大的固定成本,都是赔钱的。但是一旦到了几万辆,竞争力就已经明显了。比如雷诺达到了63000多辆,大众的两款车型合起来达到了40000多辆,而这只是三个季度的销量,全年销量会多很多。所以说,传统的车企在电动汽车的赛道上,正在奋起直追,特斯拉的市场份额,并不稳固,已经受到了明显的威胁。

这里面加一句话,就是媒体印象和实际销量之间有巨大差距。如果你看媒体关于电动汽车的讨论,你几乎看不到其他的车企,满眼都是特斯拉,再有就是理想、蔚来、小鹏这些造车新势力,看不见国外的其他车企。这就给我们形成一种错觉,似乎国外电动汽车就是特斯拉的天下。实际情况完全不是这样,很多车企都在发力,总销量也并没有比特斯拉落后很多。这种印象的形成,和特斯拉的先行优势有关,也和媒体炒作有关。关于这一点,后文还会进一步展开。

你可能好奇这些车企的销量大幅增长的原因是什么。原因肯定是多方面的,其中两点需要强调一下。第一,如果电动汽车是未来,那么这些传统车企就不会放弃,一定会全力以赴。这些车企都有雄厚的实力,追赶起来还是很快的。而且,不需要每一家传统车企都追赶成功,只需要几家追赶发力,就会对特斯拉形成威胁。第二,产业政策上,欧洲政府也会有所倾斜。比如,法国从2020年6月1日开始对售价4.5万欧元以下电动车提供一次性6000欧元的补贴,德国从2020年7月1日开始对总价4万欧元以下电动车也给予6000欧元的补贴,而特斯拉恰好不在补贴范围内。从欧洲的角度,政策有所倾斜,重点扶持欧洲的企业,这非常正常。

图5:特斯拉按区域销量

ink="">

ink="">

数据来源:CleanTechnica、CarSalesbase,乘联会。

所以,特斯拉在欧洲、美国市场上的销量都是滑坡的。不过,由于在其他市场上表现较好,特斯拉今年的总销量很可能是上涨的。其实,中国市场的贡献功不可没。今年前三季度,特斯拉总销量32万辆左右,平均美国季度8万辆。简单推算的话,全年销量在40万辆左右,超过去年的36.8万辆。其中的原因,是虽然美国、欧洲市场下滑,但是中国市场大幅增长。前三季度,中国市场销量同比翻倍,从4万辆上升到8万辆,超过欧洲成为特斯拉最大的海外市场,仅次于美国本土市场。中国市场的靓丽表现,成为支撑特斯拉销量的主要因素。

其实,综合现有销量和成长性,中国已经成为特斯拉全球最重要的市场。特斯拉在美国市场依然最大,但是已经在滑坡了。到了2021年中国很可能超过美国,成为特斯拉全球最大的市场。换句话说,中国市场的增长与成败,将决定特斯拉的生死。

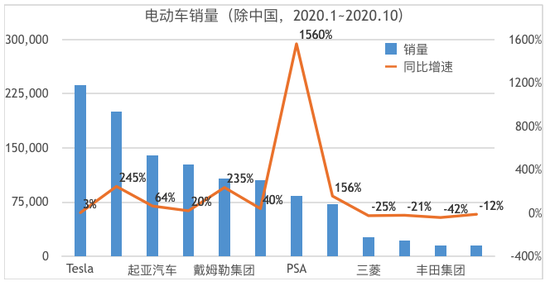

图6:电动车销量(除中国,2020.1~2020.10)

ink="">

ink="">

作为这部分的结尾,我们来看一张中国以外市场电动车销售情况,时间跨度是今年前10个月。从总销量看,特斯拉依然是头把交椅,10个月销售达到23.6万辆。再加上中国的8万多辆,依然是世界电动车头市场上的头把交椅。不过,这张图中有有两点重要的信息,告诉我们特斯拉的市场优势正在萎缩。

一、与其他品牌电动车的销量差距并不大,大众,起亚,雷诺,奔驰,宝马的销量都已经突破10万辆。换句话说,电动车市场,并不是特斯拉一党独大的局面,而是“群雄并起,逐鹿中原”的局面。

二、特斯拉的增速只有3%,而其他品牌的增速则要快很多,比如大众达到245%,奔驰达到235%,俨然是大爆发的态势,起亚的增速达到64%,宝马的增速达到40%,雷诺的增速达到20%,都远远快于特斯拉的3%。此消彼长之下,特斯拉的市场优势,其实已经很危险了。

三

特斯拉的产品优势:并不明显

特斯拉的市场优势在萎缩,有三个主要的原因。

一、特斯拉在美国的补贴没了,在欧洲也恰好错过补贴的范围。作为比较,我国对售价30万以内的新能源汽车提供补贴,特斯拉Model3标准续航版售价为269700元,可以享受19800元的补贴。另外,特斯拉所有车型均纳入国内免征车辆购置税名单。这些补贴和税收优惠,对于特斯拉在国内市场的快速增长,功不可没。大致匡算,补贴19800,车辆购置税税率10%,还能再省26970左右,总共省了47770万块,相当于车价的17.7%,超过1/6,这个补贴幅度还是很大的。可以设想一下,如果这个补贴和税收优惠没有了,特斯拉的销售也会有很大的影响。

二、其他车企在奋起直追,进军电动汽车这个前途远大的市场。正如巴菲特所说,虽然汽车市场的利润很薄,但是只要有利润,车企就不会放弃,以后的竞争会很激烈。从数据上看,其他车企显然没有放弃这个市场,也不可能放弃这个市场。

三、也是最核心的,特斯拉的产品优势并不明显。关于这一点,我们进一步展开分析。

说到电动汽车,有两个技术很重要,一是电池技术,二是自动驾驶技术。特斯拉的股价高企,其实也和这两大卖点关。不过,仔细分析的话,特斯拉的领先优势并不明显,甚至并没有领先优势。

先来看电池技术。简单说,电动汽车无非是用电池能源,替代传统的化石能源。因为环保的原因,受到很多追捧。但是这个追捧是有代价的,就是电池技术还不成熟,而且很贵,目前占电动车成本的35-40%之间,超过1/3。所以,电池技术的比拼,是电动车技术的核心。

总体上说,电池技术现在还不是很成熟。比如说,目前很多车企公布的里程都很高,500-700公里,但往往都要打很多折扣,缩水15-30%很正常,其实也就300-500公里。而且,电池续航能力和气候有很大的关系。到了冬天,靠南的地方续航还不错,但是偏北的地方电池消耗就很快。考虑到北方的人口密度大,而且一个家庭买一部车是要满足全天候的需求,其实这是个很大的问题。

此外,还有两个因素让电动汽车其实不是很方便。一个是充电时间比较长,另一个是充电桩还不是很普及。综合起来看,电动车依然只能满足市内和短途的交通,开长途风险是很大的。

那么,特斯拉的电池技术比其他车企有优势吗?其实优势并不明显。

特斯拉作为行业先行者,技术上多少有点优势,但是也要付出先行探索的代价。目前的电池技术,努力在能量密度,安全性,低成本之间寻找平衡,市场上的电池技术都还不能令人完全满意,各家企业都还在研发性能更好,成本更低的电池。未来的技术路线是三元电池,还是四元电池,或者是其他技术路线,目前还不能确定。即便是现有的电池,特斯拉的技术优势也不明显,比比亚迪、宁德时代等厂商的优势并不明显。而且,特斯拉自己并不生产电池,而是依赖于松下、LG、宁德时代供应电池,这种依赖供货商的模式,也不利于进一步控制成本。

总体上说,从电池以及配套设施的角度来看,电动汽车的电池技术在2020年还没有完全成熟。看研究报告的话,一般大家认为还需要两到三年,甚至更长的时间。再加上配套设施这些东西还需要一些公共政策的配合,可能会拉得更久一点。而在这几年的时间里,可以发生很多事情,特斯拉的领先优势可能会被蚕食殆尽。

特斯拉的第二个卖点,是自动驾驶技术。因为自动驾驶可以把人从驾驶中解放出来,所以这里的想象空间很大,甚至比电动汽车还大。电动只是改变了汽车的能量来源,而自动驾驶则是改变出行方式,把人从疲劳的驾驶中解放出来。可是,想象归想象,特斯拉在自动驾驶领域的想象空间,其实很小,原因有三条。

一、自动驾驶技术目前并不成熟。

自动驾驶分为5级,到5级才是真正的可以脱离人的一个自动驾驶,其他的还都是辅助自动驾驶。目前很多自动驾驶还是辅助自动驾驶阶段,比如说可以帮你变道,在你监控它的状况下,它可以帮你驾驶,其实还没有脱离人。

我自己今年6月去试驾的时候,也没有觉得特斯拉到了可以放心自动驾驶的程度。目前来说,特斯拉处于L2-L3阶段的自动驾驶,本质还是辅助自动驾驶,要提升的空间还很大。

二、自动驾驶不仅是技术问题,还是法律问题。

不要小看这一点,这是自动驾驶的核心问题。设想一下,未来路上有人开的车,有自动驾驶的车,如果二者相撞,这个事故责任如何归责?理论上讲,自动驾驶的车,和叫出租车是一样的,因此车企负责,或者对方负责,驾驶员只是乘客,不用负责的。可是这样的话,自动驾驶的车就有太大的优势,导致这样的法律反而很难通过。

刚才讨论想说的是,自动驾驶这个事情,不仅是技术问题,还是法律问题,甚至是社会生活习惯的问题,和人的行为、社会的规则有关。一旦涉及到人的行为和社会规则,就不像研发那样可以预期。我的理解,自动驾驶还有很长的路要走。特别是发生事故以后,要经过很多的辩论才能形成新的规则。

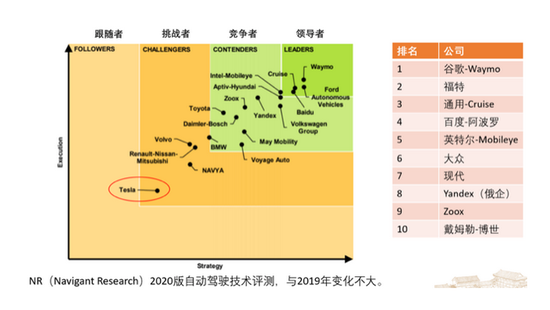

三、具体到特斯拉,其实特斯拉在自动驾驶领域并不处于领先地位。

根据一个技术测评机构(Navigant Research)的排名,特斯拉在自动驾驶领域并不是一个领先的地位,谷歌、福特、通用、百度的排名都比较靠前,英特尔的排名也很靠前。

当然,一家机构的测评并不说明所有问题,也不一定完全准确,但是至少告诉我们,在自动驾驶这个领域,特斯拉面临很多竞争者,而且竞争者很强。既然这样,特斯拉的自动驾驶技术,就不会带来很大的估值提升,更无法成为1000多倍的天价估值的理由。

最后,我再加一句,就是依据我个人的驾驶体验,特斯拉并不是一个成熟的产品。2012年的时候,那时候特斯拉刚出来没多久,我刚好在美国出差,就抽空去试驾过一次,当时感觉驾驶感一般。说到这里,我补充一句,我拿驾照的时间比较早,2001年就拿驾照了,所以有很多年的驾龄,而且比较喜欢车,所以算是一个资深用户,对车还是有一点感觉的。

后来,大概2015年左右,特斯拉在国内刚开始火,有位朋友买了一辆,我又试驾过一次,当时的感觉也还是很一般。到了今年,大概是6月,因为特斯拉特别火,我家附近就有一家体验店,我又去试驾过一次,感觉有改进,但是驾驶感还是很一般,不是一个高端成熟的车的感觉,更像一个普通的车。所以从我一个资深驾驶员的角度,特斯拉还不能算是一个很成熟的产品,更不是一个很高端的汽车。特斯拉现在的光环,更多是炒作的结果。

这里还有一张表,列举了这两年特斯拉公开报道的一些问题,包括自燃,自动驾驶撞车,螺栓问题,触摸屏问题,前悬挂安全问题。可以看到,特斯拉的问题还是比较多,还不是一个成熟的产品。既然不成熟,也就算不上高端。

四

特斯拉的天价估值:投机明显

现在我们来讨论,特斯拉的天价估值是怎么来的?看股价上涨轨迹的话,本轮上涨是2019年10月开始,直到现在(2020年12月)依然没有结束。2019年9月底,特斯拉股价48块,到了年底,已经涨到83块,到了今年6月,进一步涨到216块,目前在640块左右。

从时间上看,特斯拉的股价上涨,可能与上海工厂的建成投产有关。特斯拉上海工厂2019年1月开工,6月进行调试,7月开始招聘工人,9月开始投产,年底就开始交付新车,速度飞快。特斯拉上海工厂投产的时间,正好是特斯拉股价开始上涨的时间。由于特斯拉之前的交付一直受限于产能,随着产能的放大,市场憧憬销售大涨,股价随之起飞。

刚才的这个推断,从时间上有合理性,不过只能提供一个股价上涨的背景,无法帮助我们看清现在估值是否合理,以及未来会怎么样。需要进一步看的,是股价上涨的直接诱因。

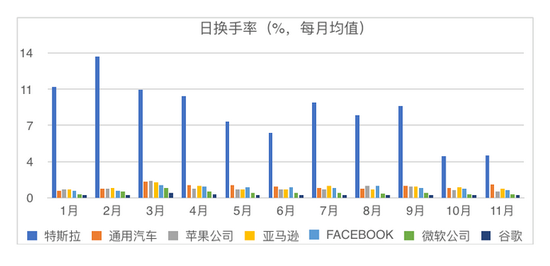

下图显示,特斯拉的换手率很高,是其他科技股的好几倍。年初的时候,每天换手率平均超过10%。作为对比,其他的很多明星科技股,像苹果,亚马逊,脸谱,日换手率都在1%左右,通用汽车的换手率也在1%左右,谷歌的换手率只有0.5%左右。所以,特斯拉的换手率是异常的高,比其他股票高出一个数量级。

这么高的换手率是什么意思呢?就是买进来的人,很快就卖出去了。换手率10%的话,就是平均持有10天,就卖出去了。这种交易行为,和看好长期价值,买入等待价值实现的逻辑是很不一致的。价值投资者,是不会这样频繁地交易的。为什么这么快卖出去呢?还是因为不敢长期持有,有了利润就尽快落袋为安。

在金融学研究中,有一个共识很高的结论,就是过高的换手率,是投机行为的证据,代表的是投机,而不是投资。过度的投机推高股价,吹起泡沫。那么泡沫什么时候破灭呢?这个也简单,就是换手率下降的时候。换手率下降,意味着入场接盘的人少了。等到接盘的人少于卖出的人,股价泡沫就破灭了。从刚才的图中看,10月和11月,换手率已经下降到4%左右,降了一半还要多,但是依然是其他股票的好几倍。如果换手率进一步下降,特斯拉股价的泡沫,离破灭就不远了。

对于特斯拉的高股价,可能还与马斯克的个人魅力有关。马斯克经常语不惊人死不休,炒作能力是一流的。而且脑机接口,太空飞船,星链计划等等不仅具有话题性,而且符合人们崇尚科技进步的价值观,满足了人们“仰望星空”的需求,因此赢得了大批粉丝,有助于特斯拉的炒作。

限于篇幅,本文只对特斯拉电动车这个产品进行分析,对这些话题不作评价。只想说一句,商人最大的情怀,就是把产品做好。其他的,小赌怡情就好,太多了伤身。

五

可证否预测:股价腰斩

本文的最后,我给一个可证否的预测。波普尔说,科学的本质是可证伪。做了这么多分析,如果没有一个可证伪的预测,那么也很难说分析对不对。

在预测之前,我再加一个理由,为什么特斯拉的股价是泡沫,不可持续。简单说,就是即便特斯拉的产销持续增长,也无法支撑目前的股价。根据现有数据,2020年的产销大概是40万辆出头,比2019年增加4万辆,大约增长10%。假定特斯拉销量每年增加30%,3年后翻番。考虑到特斯拉在欧美市场已经滑坡,这已经是个乐观的预测。特斯拉目前的利润率在1%左右,假定3年后也翻番,达到2%。考虑到汽车市场的竞争激烈,以及电池技术还有待成熟,这样的估计已经是很乐观的了。即便如此,特斯拉的利润才增长4倍,估值依然有250多倍,依然是天文数字。当市场意识到乐观的增长也不能支撑天价的估值时,投机者将退去,股价将下跌。

目前,特斯拉的产能已经达到84万辆,产能已经不是瓶颈了。上文说过,特斯拉在欧洲、美国市场已经不再增长,其他车企已经奋起直追,特斯拉的增长,其实取决于中国市场的增长。随着特斯拉问题的暴露,以及铁粉已经陆续购买,相信特斯拉在中国市场的增长也会慢慢放缓。当市场明白产能不是问题,需求才是问题的时候,泡沫就会破灭。

什么时候呢?因为中国人口基数大,高收入人口也多,加上美国、欧洲、中国以外其他市场还有增长,还不能贸然预判这个时间会很快到来。特斯拉的增长,有可能还会持续1-2年。不过,其他车企在1-2年会有较好表现,会进一步削弱特斯拉的光环,让市场回归理性。

保守起见,判断特斯拉股价崩盘的时间在三年之内。光环褪去之后,100倍出头已经是很高的估值,股价会从250倍左右的估值下跌1半或以上。综上,形成以下预判:

三年之内,特斯拉股价至少腰斩。

本预测首次给出的时间,是2020年12月13日晚上,当时的场景是《徐远的投资课》的线上毕业典礼。当天是星期天,前一个周五(12月11日)特斯拉的收盘价为609.99元。也就是说,2023年12月13日或之前,特斯拉的股价将跌到305元或以下。如果特斯拉出现分红或者拆股,价格作相应除权处理。

等待时间的检验。