张瑜:如果专项债缺席,一月社融怎么看?

主要观点

往年专项债发行什么节奏?

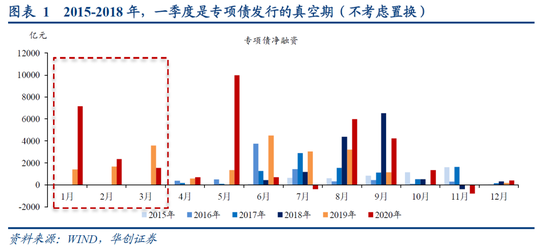

2015-2018年,额度年初下达,发行最早自4月开始,一季度是新增专项债发行的空白期。2019-2020年,额度前一年下达,发行年初即开始。2019年一季度专项债净融资6660亿(1月1412亿,2月1667亿,3月3582亿);2020年一季度专项债净融资近1.1万亿(1月7148亿,2月2350亿,3月1329亿)。

2021年一季度专项债发行可能依何节奏?

首先,何时开始发?预计自2月始。截至目前,2021年专项债额度尚无下达信息,但早在9月份就已经有不少省份开始准备2021年专项债项目储备工作,并于11月开始申报,因此我们预计2021年专项债部分额度仍有望在今年年末或明年年初提前下达。但由于下达时间较晚,政府专项债大概率将缺席2021年1月的发行市场,自2月开始发行。

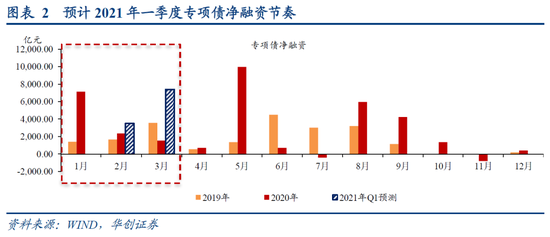

其次,一季度发多少?预计约1万亿。自专项债额度提前下达开始,2019、2020年一季度专项债净融资额度均占全年新增额度的30%左右。在政策力度不急转弯的基调下,我们预计2021年全年专项债新增限额在3.7万亿左右,则Q1净融资额应在1.05万亿上下。

最后,月度节奏可能如何安排?1月空窗,2月春节,3月可能是净融资高峰。就春节影响对专项债发行的干扰来看,2021年春节为2月12日,春节7天假期也全部落在2月,类似2019年,但在1月发行空窗的背景下,2月发行或适当提速,净融资3500亿。余下7000亿留待3月发行,3月或成为2021年第一个净融资高峰。

社融增速对应会如何变化?

假如明年1月专项债缺席,预计高基数之下社融增速开年或快速回落至13%左右,仅政府债券一项就拖累社融增速0.3-0.4个百分点。

我们假设一般债发行节奏与专项债一致,同样缺席1月发行。而国债则假设赤字规模与2020年相当,参照历史季节性,1月净融资或不及500亿。因此,1月政府债券融资或在500亿以内,对比2020年1月7600亿,少增约7000亿。

对利率有何影响?

如专项债缺席1月发行,将大大减小明年1月利率债的供给压力,因此从现在开始到一月下旬这个窗口期内,成为了债市冬天里的“一米阳光”,存在波段机会。但我们并不认为长端利率趋势性下行的机会将借此提前到来,2021年的债市很难有趋势性机会。

就流动性层面,除了看利率债供给,还要看央行的政策配合,跨年之后,预计1月央行的流动性投放力度也将对应减小。并且一季度末还有可能面临专项债的第一个净融资高峰。就基本面,我们预计即便排除低基数效应,工业增加值同比也还在高位筑顶,而PPI同比上行压力将在二月后(油价低基数)快速显现,工业部门名义经济增速还在抬升阶段,长端利率仍有上行风险。2021年我们认为10y国债利率在3~3.5%之间震荡概率较大,低位也很难向下突破3.0%。

每周经济观察

需求端,本周汽车销售偏强,地产成交跳升,但螺纹表观消费进入淡季。生产端,水泥价格回落,螺纹继续去库,价格保持上行。消费价格方面,需求仍旺盛于供给,猪肉、蔬菜价格继续上涨。资金市场,央行跨年呵护流动性,国债收益率曲线整体下行。地方债发行上,广西推出新资本补充工具,专项债补充资本金年内发不完。贸易方面,12月中旬港口吞吐量显著改善,运价指数继续上涨。因英国变异新冠病毒,海外风险情绪大幅波动,汇率呈震荡走势,国际油价也小幅收跌。

风险提示:财政政策调整,财政部与央行统计口径差别

报告正文

一

如果专项债缺席,一月社融怎么看?

(一)往年专项债发行什么节奏?

我国对地方政府债务余额实行限额管理,需经全国人大(或常委会)审批,财政部下达新增额度至地方后,才可以开始发行新增一般债和新增专项债。

2015-2018年,额度年初下达,发行最早自4月开始。

2015-2018年,地方政府债务新增限额(包括新增一般债及新增专项债)均随两会审议的地方预算草案确认。因此,额度下达是3月份,发行则至少要自4月开始,一季度是新增专项债发行的空白期。

2019-2020年,额度前一年下达,发行年初即开始。

为了应对经济下行压力加大的情况,全国人大常委会授权国务院在2019年1月1日至2022年12月31日,可以在当年新增地方政府债务限额的60%以内,提前下达下一年度新增地方政府债务限额,包括一般债务限额和专项债务限额。

2018年12月29日,经全国人大常委会授权,国务院提前下达2019年地方政府新增一般债务限额5800亿元、新增专项债务限额8100亿元,合计13900亿元。这1.39万亿占2018年新增地方债务限额2.18万亿的64%,占2019年新增地方债务限额3.08万亿的45%。

2019年11月29日,财政部提前下达了2020年部分新增专项债务限额1万亿元,占2019年新增限额的32.5%,占2020年新增地方债务限额的21%。额外的是,2020年2月,为保证地方在疫情下顺利开展经济建设工作,在两会明确全年额度前,国务院再提前下达2020年新增地方政府债务限额8480亿元,其中一般债务限额5580亿元、专项债务限额2900亿元。

得益于额度的提前下达,2019-2020年专项债发行自年初即开始。2019年一季度专项债净融资6660亿(1月1412亿,2月1667亿,3月3582亿);2020年一季度专项债净融资近1.1万亿(1月7148亿,2月2350亿,3月1329亿)。

ink="">

ink="">

(二)2021年一季度专项债发行可能依何节奏?

首先,何时开始发?预计自2月始。截至目前,2021年专项债额度尚无下达信息,但早在9月份就已经有不少省份开始准备2021年专项债项目储备工作,并于11月开始申报,因此我们预计2021年专项债部分额度仍有望在今年年末或明年年初提前下达。但由于下达时间较晚,政府专项债大概率将缺席2021年1月的发行市场,自2月开始发行。

其次,一季度发多少?预计约1万亿。自专项债额度提前下达开始,2019、2020年一季度专项债净融资额度均占全年新增额度的30%左右。在政策力度不急转弯的基调下,我们预计2021年全年专项债新增限额在3.7万亿左右,则Q1净融资额应在1.05万亿上下。

最后,月度节奏可能如何安排?1月空窗,2月春节,3月可能是净融资高峰。就春节影响对专项债发行的干扰来看,2019年春节月2月净融资1666亿,占Q1净融资额25%。2020年春节月1月净融资7150亿,占Q1净融资额66%,但该次高额发行则纯属“战疫”的一个特例。2021年春节为2月12日,春节7天假期也全部落在2月,类似2019年,但在1月发行空窗的背景下,2月发行或适当提速,净融资3500亿。余下7000亿留待3月发行,3月或成为2021年第一个净融资高峰。

ink="">

ink="">

(三)社融增速对应会如何变化?

假如明年1月专项债缺席,预计高基数之下社融增速开年或快速回落至13%左右,仅政府债券一项就拖累社融增速0.3-0.4个百分点。

在上文对专项债发行节奏的猜想下,对于一般债我们假设发行节奏与专项债一致,同样缺席1月发行。而国债则假设赤字规模与2020年相当,参照历史季节性,1月净融资或不及500亿。因此,1月政府债券融资或在500亿以内,对比2020年1月的7600亿,少增约7000亿。

ink="">

ink="">

(四)对利率有何影响?

如专项债缺席1月发行,将大大减小明年1月利率债的供给压力,因此从现在开始到一月下旬这个窗口期内,成为了债市冬天里的“一米阳光”,存在波段机会。但我们并不认为长端利率趋势性下行的机会将借此提前到来,2021年的债市很难有趋势性机会。

就流动性层面,除了看利率债供给,还要看央行的政策配合,跨年之后,预计1月央行的流动性投放力度也将对应减小。并且一季度末还有可能面临专项债的第一个净融资高峰。就基本面,我们预计即便排除基数,工业增加值同比也还在高位筑顶,而PPI同比上行压力将在二月后(油价低基数)快速显现,工业部门名义经济增速还在抬升阶段,长端利率仍有上行风险。2021年我们认为10y国债利率在3~3.5%之间震荡概率较大,低位也很难向下突破3.0%。

二

每周经济观察

(一)需求:汽车零售偏强,地产成交跳升

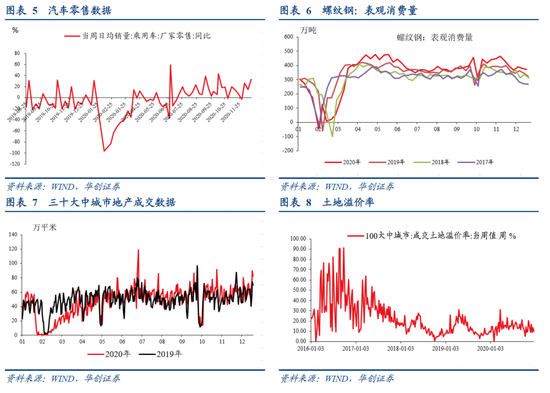

需求端,汽车截止至12月20日,当月销售同比为24.8%,11月为5.1%,10月为11.2%,9月为13.2%,8月为9.5%。12月20日当周,日均零售同比为 33%。地产成交方面,本周周一至周五,三十大中城市成交面积同比为25.2%,上周为6.9%,上上周为11.7%。月度视角看,12月截止至25日,三十大中城市累计成交面积同比为9%,11月为7.3%,10月为9%。地产成交仍在高位。土地供应偏弱,11月100大中城市住宅类土地供应面积为同比为-12.6%。12月前三周,供应面积为1279万平,去年同期为2267万平。土地溢价率偏弱,12月20日为10.01%,12月13日为13.21%,12月06日为9.24%。螺纹表观消费进入淡季。12月24日当周为372万吨,12月18日为377万吨。

ink="">

ink="">

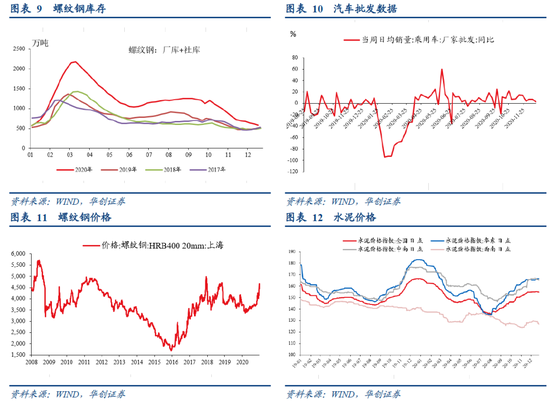

(二)生产:水泥价格回落,螺纹价格继续上行

生产端,水泥价格开始回落。12月25日当周,全国水泥价格指数下跌 0.2%,华东区域上涨0.2%,中南、西南区域分别下跌0.4%、1.9%。螺纹产量继续下行(近两周可能受到限电影响),12月24日降至346万吨。库存方面,继续去库中,本周螺纹钢去库25万吨,上周去库28万吨。截止至12月24日,厂库+社库合计为586万吨,去年年底是524万吨。价格方面,螺纹钢继续上行,HRB400 20mm上海12月25日价格为4460元/吨,12月18日为4380元/吨,12月11日为4200元/吨。汽车批发数据,12月20日当周同比为3%,12月13日当周为7%,以周度数据计算的月度同比看,12月截止至20日为5.4%,11月为8.8%,10月为8.5%,9月为9.2%,8月为5.9%。

ink="">

ink="">

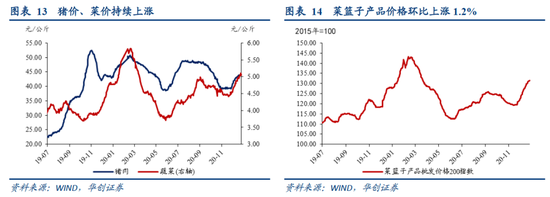

(三)通胀:猪肉、蔬菜价格继续上涨,水果价格小幅回落

双节临近,全国大部分地区降温,需求仍旺盛于供给,猪肉、蔬菜价格继续上涨,水果价格小幅回调。截至12月25日,菜篮子价格200指数收于131.45,较上周环比上涨1.19%。冬季供给受限,蔬菜延续季节性上涨趋势,本周环比上涨2.02%;水果价格在上周4.2%的高涨幅后本周小幅回调,环比下跌0.65%。蔬菜价格已连续五周上涨,水果价格在连续七周上涨后小幅回落。本周,猪肉价格环比上涨0.66%,连续四周上涨,但本周涨幅已收窄至1%以内,消费旺季对需求端有很强支撑,供给方面,北方雨雪天气临近,猪瘟疫情扰动生猪产能,且养殖户压栏惜售的情绪高于南方。

另外,1228寒潮趋势明朗,这次寒潮大概率将全面碾压“双十二寒潮”,或为今冬迄今最强,可能触发“寒潮橙色预警”,2021年的元旦可能是九年来、甚至是十六年来最冷的元旦。

ink="">

ink="">

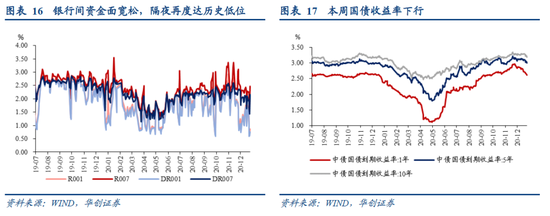

(四)资金:央行跨年呵护流动性,利率下行

截至本周五DR007收于2.1563%,DR001收于0.7609%,环比分别变化+4.26bps、-95.02bps。1年期、5年期、10年期国债收益率分别报2.6096%、3.0030%、3.1878%,较上周五分别变化-11.71bps、-10.7bps、-10.24bps。

本周央行公开市场操作净投放3200亿资金,且于周一重启14天逆回购投放跨年资金,银行间资金宽松,隔夜利率一度达历史极低位,短期国债收益率下行。同时,海外疫情并不乐观,风险偏好或有回落,一定程度上利好债市,长端利率亦有回落。我们认为,“不急转弯”仅代表政策退出的节奏可能放缓,逐步退出仍然是大势所趋,跨年时点顺利度过后,央行继续呵护流动性的动机有可能减弱。同时基本面看,未来伴随海外财政刺激和疫苗接种落地,大宗商品价格或仍有上涨机会,而工业增加值依然筑顶震荡,我们对长端利率依然持谨慎态度。

ink="">

ink="">

ink="">

ink="">

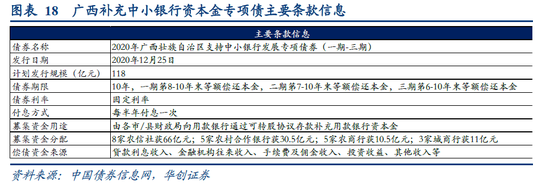

(五)地方债:广西推出新资本补充工具,专项债补充资本金年内发不完

本周山西(153亿)、广西(118亿)、浙江(50亿)发行专项债补充银行资本金,其中广西首次由各市/县财政局向用款银行通过可转股协议存款补充用款银行资本金,相比间接入股更快提升银行资本充足率,转股之后可由其他一级资本转变为核心一级资本。本次广西118亿专项债分三期发行,期限均为10年,付息方式为每半年付息一次,其中一期第8-10年末等额偿还本金,二期第7-10年末等额偿还本金,三期第6-10年末等额偿还本金,分别用于3家城商行(11亿)、5家农商行(10.5亿)、5家农村合作银行(30.5亿)、8家农信社(66亿)补充资本金。偿债资金为贷款利息收入、金融机构往来收入、手续费及佣金收入、投资收益、其他收入等。截至12月27日,已披露专项债补充银行资本金规模、尚未发行的还有四川(114亿)、陕西(46亿),下周尚未披露任何发行计划(应提前5个工作日披露),意味着2000亿专项债补充资本金年内发不完。

ink="">

ink="">

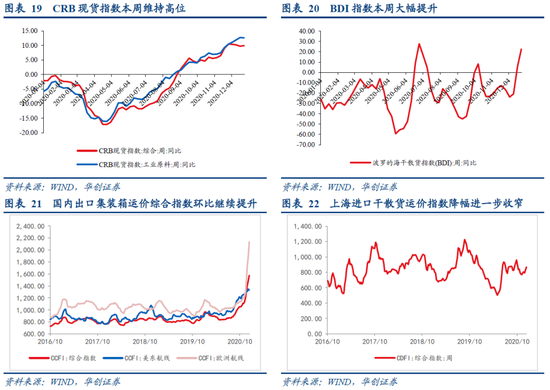

(六)出口:12月中旬港口吞吐量显著改善,运价指数继续上涨

本周CRB现货指数同比+9.94%,工业原料价格指数同比+12.6%,增速继续维持高位;BDI指数同比+22.69%,本周增速大幅提升;本周国内出口集装箱运价指数整体仍在加速提升,其中综合指数、美东航线指数、欧洲航线指数环比增速分别录得6%、-2%、13%;上海进口干散货运价指数降幅进一步收窄,同比增速-2.11%。

根据中港协数据,12月中旬八大枢纽港口集装箱吞吐量同比+9.8%,其中外贸集装箱吞吐量同比+11.9%,较前值明显提速。大宗商品贸易方面,12月中旬重点港口原油吞吐量同比+2.8%,增速进一步回升;重点港口金属矿石吞吐量同比-8.1%,降幅较前期有所收窄。

ink="">

ink="">

(七)汇率:海外风险情绪大幅波动,汇率呈震荡走势

本周人民币汇率在6.53-6.55 附近、美元指数在90 附近震荡。本周海外风险情绪大幅波动,周一因英国发现变异病毒并提高部分地区风险等级至最高级别,导致英镑大幅贬值、风险资产承压下跌;周二美国国会达成9000 亿美元财政刺激计划,又再度提振市场风险偏好;周五英国与欧盟达成脱欧后贸易协议,英镑出现大幅上行;受此影响,美元指数本周在90 附近震荡;而CFETS 则小幅回升,带来人民币中间价走势相对稳定,在6.53-6.55附近震荡。

ink="">

ink="">

(八)油价:欧洲疫情再复发,国际油价小幅下跌

欧洲疫情引发对能源需求前景的担忧,国际油价小幅下跌。英国出现新冠病毒变异毒株,伦敦疫情告急,欧洲实行更严格的疫情封锁措施,多国发布禁令限制英国航班入境。IPE布油期货结算价收于51.3美元/桶,本周下跌0.39%;WTI原油期货结算价收于48.23美元/桶,本周下跌0.27%。

上周,全美商业原油库存环比小幅减少,美国汽油表观需求持续疲软。12月18日当周,全美商业原油库存环比减少约56.2万桶,环比下降0.1%;美国汽油表观需求约898.97万桶/周,同比去年下降10%。

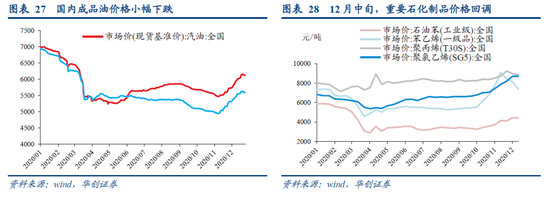

本周国内成品油价格下跌,12月中旬主要石化制品价格回调。国内成品油方面,汽油价格收于6118元/吨,本周下跌0.3%;柴油价格收于5595元/吨,本周下跌0.5%。其他石化制品方面,12月中旬,苯乙烯、聚丙烯、石油苯价格分别下跌9.4%、1.3%和0.7%,聚氯乙烯价格小幅上涨0.2%。

ink="">

ink="">

ink="">

ink="">