李迅雷:2020年出口结构分析及明年展望

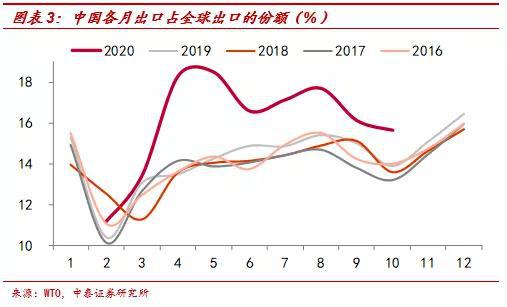

1、外需表现持续超预期。今年中国出口在疫情冲击下持续超预期,近5个月平均出口增速为12%,尤其是11月出口季调同比高达25.4%,创11年以来新高。中国出口的表现也持续好于其他主要经济体,出口份额一度超过18%,创历史新高。

ink="">

ink="">

2、产业链的完备是关键。外需能保持持续的韧性,有多方面的原因。一方面,与中国疫情防控较好、海外失控有关。另一方面,与中外经济结构有关。而最关键的原因在于我国具有完备的产业链,中国当前已经成为全球三大供需价值链中心之一。

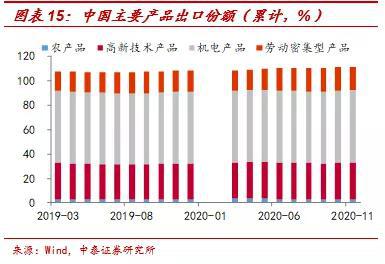

3、对欧美出口最多,机电是主要贡献。从出口国家来看,前11个月中国对欧美出口份额超过35%,是主要驱动力。从出口产品来看,机电产品是主要贡献,不过由于疫情冲击,今年劳动密集型产品出口份额提升最多。此外,受益于海外疫情冲击,疫情相关产品、地产相关产品等持续高增长,也为出口提供了持续的动力。

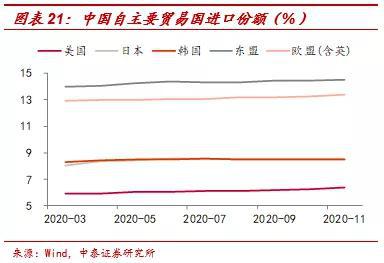

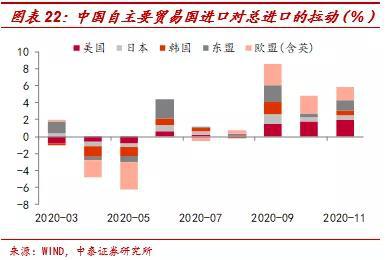

4、内需差强人意,高新技术依赖度高。前11个月进口累计增速仍为-1.6%,而出口累计增速在10月就已经转正,进口表现较差可能与海外疫情失控,生产遭受破坏有较大关系;此外,与部分大宗商品价格下跌有关。从进口国家来看,主要拉动力为东盟和欧美;从进口产品来看,以机电和高新技术产品为主。机电产品和高新技术产品进口一直占据较大的份额,主要与中国在全球产业链的位置有关,我国科技行业多数处于国际分工的中下游。

5、明年出口前高后低,行业表现或交错。明年出口前高后低,不排除进入负增长的可能性。对美日韩出口或继续保持正增长,而对东盟和欧盟出口或落入负区间;农产品出口或正增长,劳动密集型产品出口或进入负区间,而高新技术产品和机电产品出口或持平。从上市企业季报营收来看,出口依赖度较高的行业营收增速要高于其他行业;随着明年疫苗的陆续落地,今年表现超预期的行业的表现将有所回落,而今年表现较差,但出口依赖度较高的行业或因海外经济的恢复而重新受益。

1

外需表现持续超预期

出口持续超预期。今年以来,受疫情冲击影响,全球经贸大幅受损,据WTO最新预测,今年全球贸易将下滑9.2%。然而,自三季度开始,中国出口却持续超预期,尤其是最近5个月,出口同比增速平均约12%,11月出口季调同比更是达到25.4%,创11年以来新高。

与其他经济体相比,中国出口也大幅领先。自5月开始,海外主要经济体陆续放开经济,但海外疫情严峻形势仍未改变,出口增速虽有所恢复,但依然较差,远逊于中国。例如,10月美国出口同比为-13.5%,欧盟出口同比为-8.3%。

出口份额创历史新高。在全球主要经济体均大幅受损,而中国独树一帜的背景下,中国成为全球贸易的主要动力,中国出口占全球出口的比重一度超过18%,创历史新高。

尽管,自5月开始,在海外主要经济体复工复产的带动下,中国出口份额有所回落,但仍远高于过去几年同期水平。加之,10月以来海外疫情持续爆发,已经远超上一轮疫情高峰,美欧等主要经济体均加强了疫情防控措施,年底中国出口份额将继续保持在较高的水平,这一趋势大概率会延续到明年一季度。

2

产业链的完备是关键

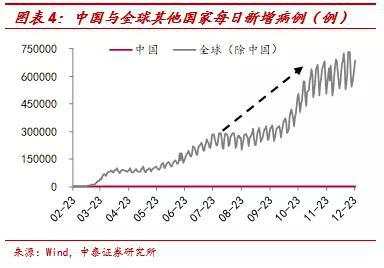

外需能保持持续的韧性,有多方面的原因。一方面,与中国疫情防控较好、海外失控有关。中国受疫情影响最严重的时期在2月份,3月开始陆续复工复产,尽管此后仍有新增病例出现,但本土较为零星,多为海外输入;而全球(除中国)每日新增病例则不断攀升,尤其是10月开始的新一轮疫情,远超前一轮。

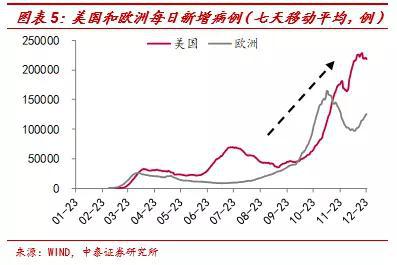

美欧疫情仍在爆发。美国每日新增病例不断创新高,近一周平均超过20万例;欧洲经历第二波疫情后有所回落,但近期英国发现多种变异新冠病毒,尽管欧洲加强了防控,或迎来新一轮疫情冲击。因而,海外仍将遭受疫情的冲击,经济恢复将继续放缓。

另一方面,与中外经济结构有关。中国在疫情防控下,率先复苏的是生产,截止当前生产早已恢复正常,需求仍未恢复到正常水平。而海外主要经济体则以服务业为主,如美日欧等主要经济体服务业增加值占GDP的比重接近80%。从而,在疫情防控之下,美欧等均为居民和企业提供了大量的财政支持,需求的复苏好于生产,截止当前需求早已恢复正常,生产依然是负增长。在供需错位的背景下,海外不断加大了对中国产品的需求,为中国的外需提供了较大的支持。

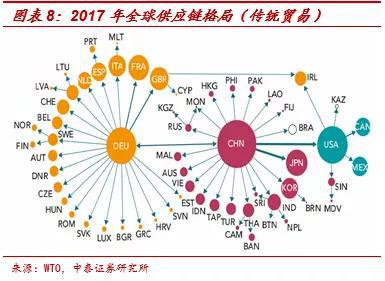

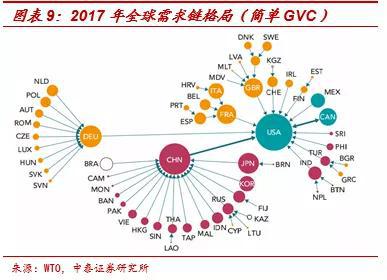

最关键的原因在于我国具有完备的产业链。首先,随着中国改革开放政策的不断深化,尤其是加入WTO后,中国迅速崛起,已经成为全球三大供需价值链中心之一。从供应链来看,中国逐渐取代日本成为了亚洲供应链的中心,当前全球形成了以中、美、德为供应链中心的新格局;从全球需求端来看,中国也逐渐成为了全球三大需求链中心之一,早期全球需求链中心仅有美国和德国,当前中国已经基本确立了亚洲需求链中心的地位。

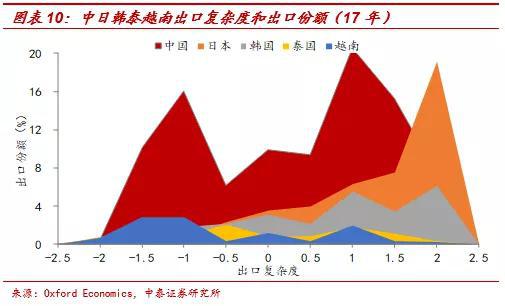

其次,根据Stefan Angrick(2019)测算,中国加入WTO后开始快速向价值链上游移动,高复杂程度的产品出口份额不断提升;同时,低复杂程度产品仍保持较大的市场份额。因而,完整的工业体系、完备的基础设施,奠定了我国在全球产业链中难以取代的地位。加之,受疫情持续冲击影响,海外供应链遭受破坏,短期难以恢复;且在低利率的持续宽松环境下,海外需求旺盛,从而为中国外需提供了持续的动力。

从主要经济体进口份额来看,欧洲和日本自中国进口份额一度创历史新高,美国也大幅提升至贸易纠纷之前的水平,近期虽有所回落,主要与前期海外复工推进有关,但仍在高位。随着海外疫情的再度袭来,主要经济体自我国进口的份额将再度回升。从商品分类来看,二季度以来,我国消费品出口份额不断上升,已经超过往年平均水平,而中间品出口份额则大幅下降,这表明海外生产大幅受损。

此外,从美国进口产品类型来看也是如此。自2季度开始,美国进口中间品比重大幅下滑,目前仅15%左右,维持在历史低位;而进口消费品比重则大幅上升,当前在24%附近,创历史新高。

3

欧美是主驱动力,机电是主要贡献

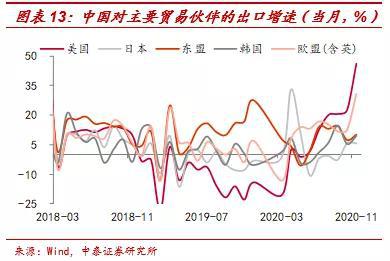

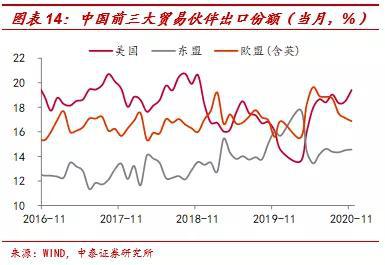

从出口国家来看,欧美仍是主要驱动力。根据海关总署公布最新数据,欧盟、美国、东盟、日本以及韩国是中国的主要贸易对象,向这些对象出口占中国总出口的比重高达60%。其中,欧美仍是主要驱动力,今年前11个月,中国向欧盟(含英)出口占中国总出口的比重达17.9%,是中国第一大出口对象,较去年同期上升0.8个百分点;向美国出口占中国总出口的比重达17.5%,仅次于欧盟,较去年同期也上升了0.6个百分点。从出口拉动来看,11月对美出口拉动总出口7.4个百分点,对欧盟(含英)出口拉动总出口4.8个百分点。

尽管,东盟在3月曾一度成为中国第一大出口对象,但随着欧美疫情持续爆发,对生产造成巨大破坏,欧美不断加大了对我国产品的需求。11月向美国出口增速高达46%,向欧盟(含英)出口增速也高达31%,东盟再度回落为中国第三大出口对象,出口份额不足15%,不过也较去年同期上升了0.4个百分点,11月对东盟出口也拉动总出口1.6个百分点。

从出口产品来看,机电产品是主要贡献。90年代初期,中国劳动密集型产品出口占比最高,超过30%;随着中国经济不断发展和技术水平的不断进步,高新技术产品和机电产品出口比重不断提升,2003年机电产品出口份额已经超过50%。今年前11个月,机电产品出口份额高达60%,高新技术产品次之,也有30%;而劳动密集型产品出口份额不足20%。

不过由于疫情冲击,今年劳动密集型产品出口份额提升最多,前11个月,劳动密集型产品出口份额为19%,较去年同期上升了1.7个百分点;机电产品和高新技术产品分别提升了0.9个百分点和0.6个百分点,而农产品则下滑了0.2个百分点。

进一步来看,机电产品是出口高增长的主要贡献。中国出口自7月开始持续高增长,而机电产品对出口的拉动也在持续扩大,7月为6个百分点,8月到10月有7个及以上百分点的拉动,11月则拉动14.6个百分点,是出口持续高增长的主要驱动力。此外,自6月开始,劳动密集型产品出口对总出口的拉动也一直维持在3个百分点以上,11月则高达5个百分点。

同时,受益于海外疫情冲击,疫情相关产品、地产相关产品等持续高增长,也为出口提供了持续的动力。例如,在海外疫情爆发早期,我国疫情相关产品持续高增长,据海关数据显示,医疗仪器及器械出口同比一度高达100%,纺织纱线、织物及制品出口同比也曾高达77%,在二季度为出口提供了重要的动力。随着海外复工开始,我国疫情相关产品出口增速有所回落,但仍较高,且最近海外疫情再度爆发,11月疫情相关产品增速再度回升。

地产相关产品出口增速也在不断提高。由于海外经济受损严重,美日欧等主要经济体均实行了大幅度的宽松措施,利率水平也持续维持在较低的水平;加之,居民收入受到财政援助,海外房地产市场交易火爆。从而加大了对我国相关产品的需求,据海关数据,11月家具、家电等相关产品出口同比高达40%以上,在三四季度为出口提供了重要的动力。

4

内需差强人意,高新技术依赖度高

在外需持续超预期的背景下,内需的表现却差强人意。根据海关总署最新公布数据显示,中国今年进口增速波动较大,且进口增速已经连续2个月下滑;此外,前11个月进口累计增速仍为-1.6%,而出口累计增速在10月就已经转正,11月出口累计增速更是高达2.5%,为19年1月以来新高。在进出口表现差异如此之大的背景下,中国11月贸易顺差达到754亿美元的历史新高水平。

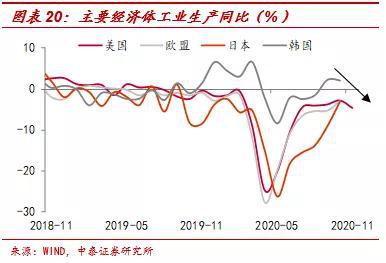

进口表现较差可能与海外疫情失控,生产遭受破坏有较大关系。据Wind最新数据显示,美日欧工业生产同比增速依然为负,仅韩国转正;然而随着海外新一轮疫情的爆发,工业生产再度呈现了回落的趋势。此外,与部分大宗商品价格下跌有关,如11月原油进口价格同比-34%,集成电路进口价格同比也为-5%,而这两类产品的进口份额高达25%左右。

从进口国家来看,主要拉动力为东盟和欧美。东盟一直是中国最重要的进口对象,今年前11个月进口份额高达14.5%,较去年同期上升了0.9个百分点;欧盟(含英)次之,进口份额达到13.4%,日本和韩国的进口份额相近,为8.5%左右;自美进口份额相对最低,6%左右,不过较去年同期也上升了0.5个百分点,这与之前中美贸易问题有关。

进一步来看,9月以来,自美进口对总进口的拉动在1个百分点以上,尤其是11月达到2个百分点;自欧盟进口的拉动在9-10月均为2个百分点以上;自东盟进口的拉动力波动较大,一度也有2个百分点的拉动,11月有1.3个百分点。

从进口产品来看,以机电和高新技术产品为主。前11个月,机电产品和高新技术产品进口份额高达79%左右,其中,机电产品进口份额为46%,较去年同期上升了2.3个百分点;高新技术产品进口份额为33.1%,仅次于机电产品,较去年同期也上升了2.4个百分点;农产品进口份额仅为8.3%,不过也较去年同期上升了1.1个百分点。机电产品和高新技术产品的进口也是主要拉动力,9月,机电产品和高新技术产品进口分别拉动了8.6个百分点和6.7个百分点;11月,机电产品和高新技术产品进口依然拉动了4.6个百分点和4.2个百分点。

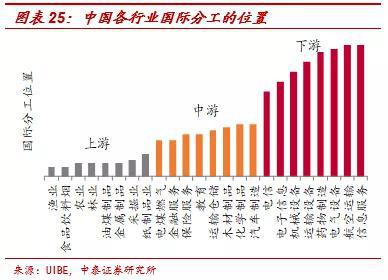

机电产品和高新技术产品进口一直占据较大的份额,主要与中国在全球产业链的位置有关。首先,近年来我国参与国际分工的程度是在显著提升的,尤其是科技类行业。这表明,我国出口品中所包含的技术属性在显著增加,我国在国际分工中的位置有明显提升。

其次,我国科技行业多数处于国际分工的中下游。我国农林牧渔业、食品饮料业以及采掘业等初级商品领域,均处于全球产业链上游;而与高新技术相关的行业大多处于产业链的中下游位置。

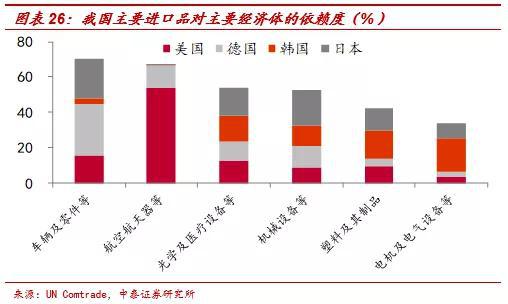

所以我国整体科技实力确实在不断提升,但从存量来看,高技术相关行业在全球产业链中仍有较大进步空间。我国在高附加值的高新技术产品领域,对美、日、德、韩等产业链上游经济体仍然有较大依赖性,而且这些产品不可替代性非常强。例如,我国接近70%的汽车及零件、飞机等产品的进口来自美、德、韩、日等国;超过50%的光学医疗设备、机械设备等进口也来自这些国家。据IC Insights报告显示,2019年中国半导体企业营收在全球排名第六,但份额仅有5%,而美国和韩国的份额则高达55%和22%。

5

明年出口前高后低,行业表现或交错

明年出口前高后低,不排除进入负增长的可能性。考虑到今年1-2月份出口基数较低,明年一季度出口将保持高增长;而疫苗落地也需要一段时间,还存在不确定性,明年上半年出口或仍有较好的表现。随着疫苗落地实施,海外生产将加速恢复,供需缺口将大幅缓解;加之,其他竞争国的恢复,以及今年下半年的高基数,明年下半年出口或进入负增长。

美日韩继续保持正增长,东盟和欧盟或落入负区间。美国受刺激政策影响,需求恢复较快;但疫情持续爆发,生产恢复较慢,从而产品库存水平较低,当前总库存同比处于历史低位,仅次于01年和08年。

随着疫苗的陆续落地以及美国大选尘埃落定,新一轮财政刺激措施虽有波澜,也仍将很快推出,美国明年经济将加快修复,各行业的补库需求将不断释放;同时,美国的低利率环境或将保持到2023年,会继续支撑房地产相关行业的持续向好。此外,美国新任总统上任,中美关系或短期缓和;加之,今年前三季度对美出口基数较低,出口结构相对稳定,根据过去几年中国对美出口份额情况,我们预计明年中国对美出口大概率能继续保持正增长。

截止今年11月,中国对日韩出口份额较去年有所下滑,累计增速也相对较低,随着海外经济恢复,叠加低基数,并考虑过去几年出口份额,我们预计明年中国对日韩出口或维持正增长。

而今年中国对东盟和欧盟(含英)的出口增速一直相对较高,出口份额也明显较往年提升,考虑到明年海外经济陆续恢复,供给错配带来的出口份额会有所下滑;加之,欧洲债务严重,脱欧或给欧洲经济恢复带来一丝震荡。因而,在今年相对较高的基数下,我们预计明年中国对东盟和欧盟的出口或进入负区间。

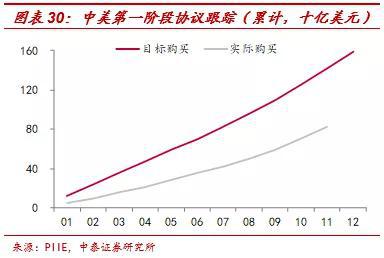

农产品或正增长,劳动密集型产品或进入负区间。近两年受新冠疫情和中美贸易关系影响,农产品出口一直负增长。考虑到明年全球经济修复以及中国贸易关系缓和、中美第一阶段协议的继续执行,叠加今年的低基数,我们预计明年农产品出口或正增长。根据PIIE预测,截止11月份,中国自美国购买的第一阶段协议涵盖商品累计820亿美元(按美国出口数据测算),进度仅58%;其中,农产品购买进度虽然一直在快速上升,但也不到8成。

今年劳动密集型产品出口较往年大幅上升,对总出口一直有较为持续的拉动,随着明年海外其他经济体的恢复,我们预计劳动密集型产品出口或回落。而高新技术产品和机电产品明年将继续保持较高的出口,但叠加今年下半年相对较高的基数,明年或持平。

行业表现或交错。如果从行业出口交货值来看,今年受疫情影响,多数行业遭受到较大的冲击,但仍有部分行业表现超预期,如计算机通信行业前11个月出口交货值份额较去年同期上升了2.6个百分点,累计同比为5.4%,远高于去年同期的1.6%;医药制造业累计同比33.3%,远高于去年同期的5.5%;此外,石油和天然气开采业以及煤炭开采和洗选业虽然出口份额较少,但累计同比远高于去年同期。这主要与海外疫情失控背景下,加强疫情防控措施引起的对医疗物资、家庭用品、远程办公产品以及地产相关产品的需求增加所致。而其他出口依赖度较高的行业,则表现较差,且出口份额也有所减少。

如果从上市企业季报营收来看,企业业绩的改善,主要分布在四个领域:一是受益于农产品价格上涨的行业、二是汽车制造相关行业、三是地产投资高增带动的建筑建材行业、四是受益于出口高增的相关行业。我们测算的出口依赖度较高的行业,营收增速要高于其他行业2~3个百分点,其中纺织类行业营收同比增长近30%。而下游生产和服务类行业业绩表现仍相对较差,传媒和消费者服务行业营收仍在负增长,反映需求端的恢复相对缓慢。

随着明年疫苗的陆续落地,今年表现超预期的行业,如疫情相关产品行业、远程办公等产品行业的表现将有所回落。而今年表现较差,但出口依赖度较高的行业或因海外经济的恢复而重新受益,如机械设备、文体娱乐以及皮革毛皮等相关行业。

风险提示:疫苗进度不及预期,相关预测基于一定的假设前提,中美贸易,疫情发酵,政策变动。