李奇霖:通缩趋势已经明确

文/新浪财经意见领袖专栏作家 李奇霖、张德礼

在预期悲观的情况下,高社融对实体经济的拉动作用,可能要比经验规律显示的要弱得多,总需求可能持续低迷,这加大了通缩压力。

4月CPI同比3.3%,较前值4.3%明显回落,也低于市场预期的3.7%。翘尾为3.2%,新涨价因素为0.1%。

交通物流恢复、天气转暖和生猪补栏,带动4月CPI环比下降0.9%,跌幅明显大于前三年4月的均值0%。CPI食品项环比下降3.0%,拖累4月CPI环比下降0.7个百分点。其中,天气转暖后鲜菜供应量增加,鲜菜项环比在3月下跌12.2%的基础上,4月继续下跌8.0%;能繁母猪存栏2019年9月见底后持续增加,生猪存栏量同比从2019年四季度的-27.5%大幅收窄至今年一季度的-14.4%,生猪补栏和猪肉供给增加,带动CPI猪肉项环比下跌7.6%。

4月CPI食品烟酒项同比11.3%,影响CPI同比上涨3.4个百分点。猪肉项同比从116.4%下滑到96.9%,同比涨幅今年首次降到100%以内,但猪肉仍是CPI的最核心支撑,拉动CPI同比上涨2.36个百分点,贡献率达71.5%,甚至比3月的64.9%还高。去年4月中旬水果价格开始暴涨,高基数下CPI鲜果项同比跌幅,从3月的6.1%扩大至10.5%。

除食品烟酒外的七大项,同比下降0.1%。由于国际油价下跌,CPI交通和通信项的同比,从-3.8%下滑至-4.9%,其中交通工具用燃料项同比从-14.6%大跌到-20.5%。CPI其它用品和服务同比4.8%,是除食品烟酒项外的七大项中同比涨幅最大的,可能和疫情之下,一些服务涨价有关。

4月核心CPI同比1.1%,较2月小幅回落0.1个百分点,创2013年有统计以来的次低,仅高于今年2月的1.0%。反映了复工复产有序推进但终端需求不足的矛盾,核心CPI同比可能持续处于低位。

4月PPI环比-1.3%,同比-3.1%,两者的跌幅都在扩大,表明工业品通缩加剧。和以往一样,波动主要由生产资料贡献,4月它的环比、同比分别为-1.8%和-4.5%,而前值是-1.2%和-2.4%。

关于PPI,我们需要关注两点:

第一,4月上游的采掘工业、原材料工业和加工工业,PPI环比跌幅都在扩大。采掘工业PPI环比从-3.5%下滑到-7.2%,降幅最为明显,和油价下跌有一定关系。但4月生产资料价格跌幅的扩大,是在国内物流梗阻基本打通、地产和基建项目赶工期的情况下发生的,后续赶工期的需求消退、工业企业生产继续恢复,工业品供过于求的压力将进一步加剧。这也意味着,后面我们没必要担忧工业消费品带来的CPI通胀压力。

第二,需求不足可能是工业企业面临的长期问题。相比于需求,生产恢复得更快,根据4月采购经理调查,截至4月25日全国大中型企业复工率为98.5%,但高达57.7%的调查企业反映订单不足,部分企业反映市场需求疲软,产品销售面临困难,订单回补尚需时日。往后看,外需最差的时候还没有到来,内需难以完全对冲外需下滑,订单不足可能会持续困扰着企业。

我们认为,通缩趋势已经明确,下一阶段物价的核心矛盾是防范通缩。前面分析过,PPI的通缩压力将进一步加剧,而CPI的通缩压力将在数据上体现得更明显。

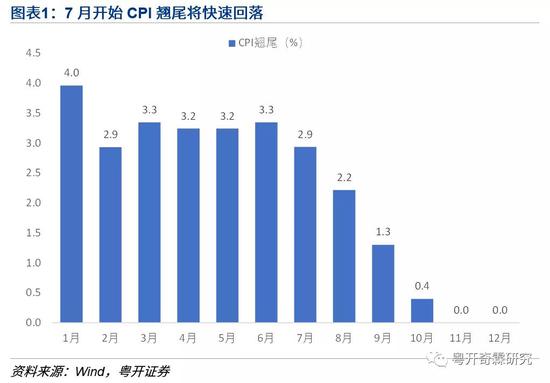

一是今年7月起,CPI的翘尾将下降到3%以下。4月CPI翘尾3.2%,新涨价因素只有0.1%,翘尾将继续是后面影响CPI同比的重要组成。根据计算,今年5月、6月CPI翘尾依然有3.2%和3.3%,但7月开始快速回落。

二是海外疫情扩散对出口的影响还没有完全体现,5月开始中国出口增速可能会明显回落,一些消费品在国内供过于求,从而有降价压力。

以美元计价的4月出口增速3.5%,高于前值-6.6%,也大幅高于市场预期的-16.5%。我们认为,除了口罩等医疗物资的推动外,更重要的是前期积压的订单在4月得到生产、运输和出口,后面这一点通过对比韩国出口可以清楚地看到。

同为出口导向型经济体,长期看中国和韩国的出口增速趋势大体一致。但今年2月-4月,中国的出口增速分别为-17.1%、-6.6%和3.5%,韩国的出口增速分别为3.8%、-0.7%和-24.3%,一上一下,分化明显。

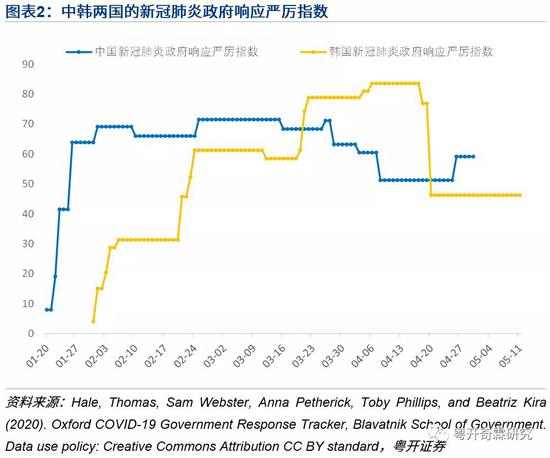

这种分化来源于中、韩两国应对新冠疫情的严厉程度不一样,从而对两国企业的生产、运输和出口的影响时点不一致。牛津大学根据关闭学校、限制国内人口流动、管控国际旅行等11个指标,对77个国家和地区应对新冠疫情的严厉程度进行评估,编制出各国和各地区的新冠肺炎政府响应严厉指数(COVID-19Government Response Stringency Index)。

1月23日武汉封城,除湖北外的多个省市自治区也限制居民自由活动。相比于中国,韩国的隔离和管控措施相对温和一些。因此,1月下旬到3月下旬,韩国的新冠肺炎政府响应严厉指数要低于中国,对企业生产和运输的影响相对较小。

随着国内疫情的好转,相关管制措施开始放松。3月25日湖北除武汉解禁,4月8日武汉有序放开离汉通道,中国的新冠肺炎政府响应严厉指数开始下降并低于韩国,经济秩序开始逐步恢复。

2月和3月韩国的应对措施相对较松,对出口企业的影响要小一些,因此这两个月韩国的出口增速比中国高。3月下旬中国应对措施变得比韩国温和,前期积压的订单开始生产、运输和出口,这使得4月中国出口增速大超预期,并且远好于韩国的出口增速。

往后看,中国出口有较大压力。4月20日韩国放松了管制,但5月前10日韩国出口同比增速,从前值-18.9%大跌到-46.3%。在生产、运输等供给方面的约束消退后,海外需求将成为影响两国出口的核心因素,5月开始两国的出口增速大概率会明显回落。对中国而言,一些工业消费品供过于求的矛盾将进一步凸显,从而有降价压力。

第三,高社融对总需求的拉动可能有限。4月金融数据亮眼,新增社融3.1万亿,其中贷款新增1.7万亿,均大超市场预期,这种信用周期再扩张的趋势,主要由政府基建和居民购房恢复驱动。但在就业压力下,消费报复性恢复难以持续。在不看好未来需求的情况下,企业增加资本开支的意愿也不足。4月M1环比下降4850亿,M1同比虽从5.0%上升到5.5%,但主要由翘尾推动(翘尾从5.2%提高到6.6%),且M1-M2剪刀差跌幅扩大,都反映了企业拿到资金后的实际使用效率在下降。

在预期悲观的情况下,高社融对实体经济的拉动作用,可能要比经验规律显示的要弱得多,总需求可能持续低迷,这加大了通缩压力。

(本文作者介绍:粤开证券首席经济学家、研究院院长)