陶金:复苏的拐点还没到

11月中国经济各项数据继续向好,多项指标增速升至全年最高或年内首次转正。中国经济持续保持复苏态势,体现了疫情“先进先出”背景下的中国经济韧性。

生产端:工业部门复苏持续

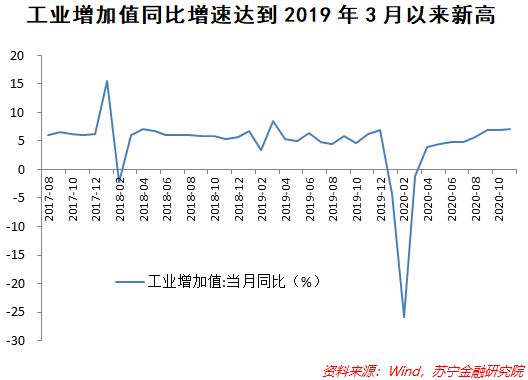

工业部门是中国下半年以来经济得以向潜在增速快速接近的主导力量。11月规模以上工业增加值同比增长7.0%,较上月提升0.1个百分点,环比增长1.03%。其中,制造业增长7.7%,引领工业部门复苏。

疫情以来,工业部门的复苏经历了三个逻辑转换:一季度,政策推动下的复工复产,率先从供给端修复工业活动;二季度以来,信贷政策持续处于较为宽松的状态,加上减税降费政策,企业现金流和资金压力始终保持较低水平;三季度,房地产和基建产业链拉动工业制造业持续复苏,制造业盈利情况持续改善。四季度随着补库周期重新开启、投资活动回暖,工业部门复苏有望进入年内第四轮逻辑转换,即内生性的复苏。从11月份的数据看,工业部门确实在政策逐渐退出后,表现出稳定的自身修复趋势。

ink="">

ink="">

不过,少了积极宽松政策下的强力刺激,内生性的复苏速度是受限的,货币政策甚至减税降费等托底政策都有可能较疫情期间继续弱化,这也将压低工业部门继续保持高速增长的预期。但未来似乎还可以期待的是财政政策保持一定力度,促进基建产业链需求回升托底工业部门需求。

需求端:消费缓慢爬升,投资存在掣肘

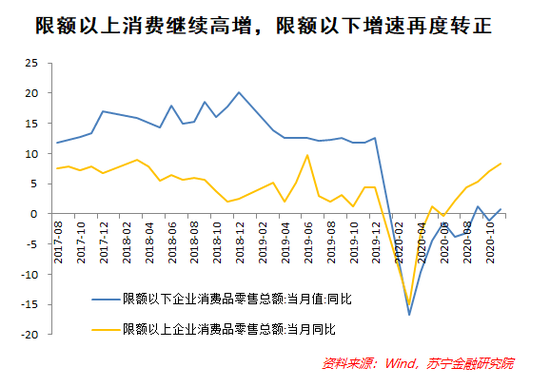

11月社零总额同比增长5.0%,较上月提升0.7个百分点,略低于预期,但仍保持了平稳复苏态势,环比增长1.31%。与工业部门和投资领域不同,疫后消费的复苏一直遵循内生修复的逻辑。一方面,尽管速度相对较慢,反映了消费对政策的不敏感,但另一方面也反过来体现了消费的顺周期性,只要经济不存在新的明显外生冲击,消费仍将继续复苏,并有望在明年重新成为拉动经济增长的主导力量。

同时,就业和收入的增长也将支撑消费进一步回暖,11月城镇居民调查失业率降至5.3%,远低于今年的目标上限6.0%,同时低于去年的目标上限5.5%。未来随着反垄断政策加强、城乡发展更加均衡,居民收入公平化和就业的增长仍然是可期的。

前期消费复苏过程中的薄弱部门,限额以下消费增速在经过短暂波动后,在11月同比再次转正,支撑了消费增长,同时限额以上消费仍然保持高速增长,增速已经达到近几年高点,背后是汽车、家电等大件消费、网上消费的持续回暖。

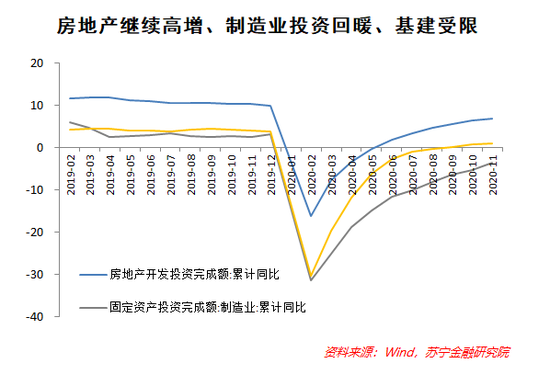

11月制造业投资累计同比-3.5%,降幅较上月收窄1.8个百分点,恢复速度有所加快。背后有两大因素:一是信贷扩张过程中,企业部门的中长期贷款继续增长,在前期的股市、房市、结构性存款等投资渠道弱化后,这些贷款中企业实际用于固定资产投资的比例有可能是提高的,这将支撑未来制造业中长期投资继续回暖;二是出口高增加速了工业部门开启新一轮补库周期,促进制造业库存投资增加。此外,未来消费的继续回暖也有望从下游向上游继续传导需求,最终刺激企业增加产能投资。

11月房地产开发投资累计同比增长6.8%,较上月提高0.5个百分点。房地产市场虽然经过几年的“房住不炒”“一城一策”的严格和精准调控,但始终保持较强的韧性,明年这种韧性并未看到明显的弱化,因此房地产投资仍然会在严格调控的压力下保持一定的增速。从资金来源看,融资渠道将进一步收窄,但下半年以来主要房企仍然保持销售的平稳增长,自有资金相对充裕,预计将有效支撑未来投资活动的平稳增长。三四五新规预计明年会在有限范围内开展试点,但大概率不会普遍实行,因而不会造成行业系统性的资金紧张。

11月基建投资累计同比增长1.0%,较上月提高0.3个百分点。近几个月基建增速低于预期,很大程度上和前期财政资金淤积、资金使用效率不高有关,根源在于资金快速进入最前端的县市域财政环节后,并未找到足够多的合适项目。11月、12月北方进入冬季,对基建实务工作量可能会产生一定的限制。但考虑到明年可能会对财政资金效率进行针对性的提高,以及重大项目的规划,基建依然有持续稳步回暖的可能。

经济复苏未到拐点,货币政策如何走?

经济复苏持续,市场对货币政策退出的预期渐强。但12月15日央行超额续作MLF,投放规模达到9500亿元,创下单日MLF投放新高。尽管市场对此次MLF投放量有乐观预期,但规模如此大的投放规模仍然超出了很多人的预期。

一方面,调节同业存单的利率,降低银行中期资金成本,是MLF的重要目的之一。另一方面,在预期信用将逐步放缓扩张速度、信用债市场波动、信用开始分层的情况下,维护流动性,尤其是维护中小银行的流动性,是央行近期比较关注的事项。

然而,正是因为流动性将保持充裕,信用端的收缩才变得更加可能。流动性的充裕,更像是为了信用的收缩而做的托底工作。2020年,实体经济为抗击疫情和重启复苏,增加了大量的信贷和债务,在央行“保持宏观杠杆率基本稳定”的背景下,实体经济中的债务不能再继续快速地积累了。同时由于银行间流动性需要维护,央行不愿意通过减少基础货币和提高准备金率的方法来牺牲流动性,同时这种做法可能会引起市场对货币政策明显转向的恐慌性预期,因而只能通过加强宏观审慎管理和窗口指导的手段,让商业银行直接减少信贷业务的拓展,而这种信贷收缩的速度很可能是比较快的,因此有可能看到信贷增速在2021年一季度出现比较明显的下降。