李超:11月金融数据:预计2021年一季度央行开启紧信用

内容摘要

核心观点

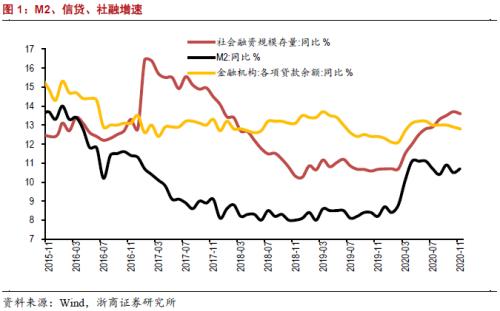

11月信贷增加1.43万亿元,同比多增456亿元,社融增加2.13万亿,同比多增1406亿,企业中长期贷款继续多增、信贷结构持续优化,企业对未来经济前景存乐观预期,增加资本开支意愿较强,年内扩信用延续,维持信贷今年新增20万亿左右、社融新增超35万亿的判断。2021年影响资本市场的两项核心逻辑是从再通胀(预期)到信用收缩,一季度可能是央行紧货币的尾声与紧信用的开始,央行除了通过MPA考核(如调整其中个别参数)压低各银行广义信贷增速,可能还会增加月度窗口指导。

信贷同比多增,企业居民长期贷款保持强劲

11月份人民币贷款增加1.43万亿元,同比多增456亿元,增速12.8%较前值微降0.1个百分点,wind一致预期今年11月信贷增量同比减少,我们预测值1.5万亿仍然同比多增,数据符合我们的预判,目前扩信用仍在延续。一方面,11月为季节性信贷大月,近年来银行为了1月信贷开门红,往往在前一年的12月储备项目,信贷大月提前至11月,且今年10月较去年少两个工作日,部分项目贷款推后至11月发放。另外结构方面,企业和居民中长期贷款是主要支撑,分别增加5887和5049亿元,同比多增1681和360亿元,延续下半年以来的信贷结构优化,随着盈利改善,企业对未来经济前景的乐观预期,进而增大资本开支,地产投资仍处高位,基建投资增速延续弱复苏,MPA考核制造业中长期贷款占比等逻辑也均在延续。其次,我们在数据预测报告中提示,经济活动修复及企业债融资受限的情况下,贴现票据11月将相比10月有明显改善,11月贴现票据增长804亿,结束了连续5个月超四位数的负增长,验证此观点。截至11月,今年信贷累计新增18.4万亿,我们维持12月扩信用延续、今年全年新增信贷20万亿左右、明年一季度央行开启紧信用的观点。

社融同比多增,维持全年超35万亿增量的判断

11月社会融资规模增量为2.13万亿,比上年同期多1406亿,与我们2.2万亿的预测值较为接近,wind一致预期认为同比少增。11月社融存量增速微降0.1个百分点至13.6%。结构方面,信贷、政府债券、企业直接融资是主要支撑。其中,11月政府债券净融资4000亿元,同比多2284亿元;受11月多项信用违约事件的冲击,11月企业债券净融资回落至862亿,前值2522亿,但仍有正贡献;股票融资771亿元,也有环比回落但仍然同比多增。信托贷款受监管强化影响减少1387亿元,达到全年最低值,12月到期量较大,需关注其对社融的拖累,但预计12月信贷、政府债券保持稳健,且贷款核销或继续明显高于去年同期,总体看,我们认为今年全年社融新增规模超35万亿较为确定,增速能稳定在13.5%以上高位。

M2增速反弹符合预期,M2-M1剪刀差继续收敛

11月末,M2同比增长10.7%,增速比上月末反弹0.2个百分点符合我们的预测,11月央行对基础货币把控核心是维持流动性合理充裕,维持紧平衡的状态,财政资金“淤积”及财政支出节奏仍是影响M2增速的核心。随着实体经济活力继续提高,11月M1增速继续大幅上行0.9个百分点至10%,M2-M1剪刀差已经由今年1月的8.4个百分点降至11月的0.7个百分点,预计至明年一季度,仍有继续收敛甚至转负的概率;11月M0增速10.3%较上月微降0.1个百分点。

2021年一季度可能是央行紧货币的尾声与紧信用的开始

2021年影响资本市场的两项核心逻辑是从再通胀(预期)到信用收缩。从通胀常见的三种驱动因素(货币超发、供给收缩、需求拉动)看,当前均无长期可持续逻辑。2021年一季度可能是央行紧货币的尾声与紧信用的开始,随着经济修复,央行更加关注金融稳定问题及保持宏观杠杆率稳定,信贷、社融等实体部门负债端数据将经历压降的过程,2021年一季度信贷需求旺盛,央行除了通过MPA考核(如调整其中个别参数)压低各银行广义信贷增速,可能还会增加月度窗口指导。叠加广义赤字也会收缩,预计社融增速也将出现回落,这将是2021年货币政策调控主基调。预测2021年M2增速回落至9.5%-10%左右,人民币信贷增速回落至11%左右,社融增速回落至10.9%左右,与之相对应的信贷、社融全年新增量分别为19和31万亿元。

风险提示

信用违约事件集中爆发,扰动货币政策收紧节奏

正 文