管涛:人民币进入升值新周期?还是波动新常态?

讨论汇率周期的基础是统一基本概念

今年6月初以来,人民币(兑美元)汇率止跌回升,到10月16日,中间价累计升值了约6%。而早在9月初,人民币才升值4%左右时,就有人抛出了人民币进入汇率(升值)新周期之说。这在市场引起一片哗然。然而,现在大家更多争论的是人民币会升值还是会贬值,而忽视了一个更加基础性的问题,即什么才叫“汇率周期”?而这才是讨论问题的起点。

不是每一波升贬值都能够被称之为“汇率周期”,相信大家对此不会有大的分歧,只是对于“汇率周期”的概念可能会见仁见智。经济连续两个季度负增长为经济衰退,股市涨跌20%以上是技术性牛市或熊市,汇率贬值超过20%就是货币危机。这些概念大家都很接受和认可,也是讨论相关问题的基础。但遗憾的是,理论界似乎对于“汇率周期”却没有过统一的、严谨的定义。

ink="">

ink="">

经济周期或商业周期,一般是指经济活动沿着经济发展的总体趋势,所经历的经济活动扩张与紧缩的交替或周期性波动变化。显然,汇率升贬值的交替出现也就是汇率周期。但正如按四阶段论划分,复苏与繁荣属于经济扩张(上行)阶段(或周期),衰退与萧条属于收缩(下行)阶段(或周期)一样,汇率升值阶段也被称为升值周期,贬值阶段是为贬值周期。

与实体经济存在价格粘性不同,作为资产价格,汇率超调是其重要金融特征,升贬值的交替变换频繁。如果每一次变换都当作一个周期进行研究,理论价值并不大,故汇率周期宜取持续一段时间、累积一定幅度的汇率升贬值作为研究对象。但这方面没有统一的标准,而只有经验值。下面以美元和日元汇率周期为例,探讨相关经验。

美元正在经历七十年代以来第三轮升值周期

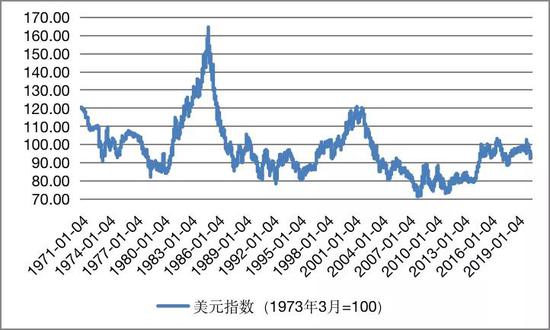

1970年代初期,布雷顿森林体系解体,美元汇率自由浮动以后,美元指数经历了三次大的升贬值周期,分别是:1971年1月至1980年6月,持续114个月左右,美元指数下跌29%;1980 年7 月至1985 年2 月,持续56个月左右,美元指数上涨87%;1986年3月至1995年3月,持续109个月左右,贬值49%;1995 年4月至2002 年1月,持续70个月左右,升值46%;2002年2月至2011年3月,持续110个月左右,贬值39%;2011年4 月至2016 年12月,持续69个月左右,升值42%(见图1)。

从美元升贬值的周期看,一个是持续的时间足够长(升值周期平均为五年多时间,贬值周期平均为九年多时间),另一个是调整的幅度足够大(累计升值幅度平均约为60%,贬值幅度平均约为40%)。在每个大周期中,不排斥美元指数出现回落或反弹的反向调整,但一般持续的时间较短,并且每次调整都不会有超过本轮升贬值阶段的低点或高点,不改变汇率升贬值的总体运行趋势。

图1:美元指数(1973年3月=100)

资料来源:WIND;中银证券注:美元汇率指数是间接标价法,数值上升代表升值,下降代表贬值。

需要指出的是,美元指数在2016年底2017年初突破100,创下本轮升值周期的高点后,尽管2017年全年跌了将近10%,但今年3月底4月初受新冠疫情冲击又再次突破100。因此,现在最多只能说美元处于本轮升值周期的尾声,至于是否已进入新的贬值周期,则是一个有争议的问题。如果未来美元指数升破2016年底高点的话,则始于2011年初的本轮升值周期还可能会延续。

日元汇率周期也呈现类似特征。1975年以来,日元兑美元汇率经历了几个明显的周期,分别是:1975年10月至1978年10月,持续37个月左右,升值72%;1978年11月至1982年10月,持续48个月左右,贬值37%;1982年11月至1995年5月,持续151个月左右,升值233%;1995年6月至1998年7月,持续38个月左右,贬值42%;1998年8月至2012年9月,持续170个月左右,升值85%;2012年10月至2015年7月,持续34个月左右,贬值38%。此后,日元汇率2015年8月至2020年7月最多升值了19%,但由于升幅较小,并非典型的升值周期(见图2)。

图2:日元兑美元汇率走势(单位:日元/美元)

资料来源:日本央行;WIND;中银证券

注:日元汇率为直接标价法,数值变小代表升值,变大代表贬值。

相比较而言,日元升值周期的持续时间(平均为6年多时间)和升值幅度(平均为130%)均长于或高于美元周期,日元贬值周期的持续时间(3年多时间)和贬值幅度(平均为39%)则均略短于或低于美元周期。

当前人民币汇率仍在本轮下跌周期中面临方向选择

改革开放以来,人民币汇率经历先跌后涨再跌三个大的升贬值周期,分别是:1981年1月至1993年12月(汇率并轨前夕),是贬值大周期,持续156个月,累计下跌了82%;1994年1月(汇率并轨)至2014年1月,转入升值大周期,持续145个月左右,升值44%;自2014年2月至2020年5月则是本轮贬值周期,持续了64个月左右,贬值16%(见图3)。

图3:改革开放以来即期人民币汇率走势(单位:元人民币/美元)

资料来源:国家外汇管理局;中国外汇交易中心;WIND;中银证券注:(1)汇率并轨前,即期汇率为官方汇率;(2)汇率并轨后,即期汇率为境内银行间外汇市场收盘价;(3)人民币汇率为直接标价法,数值变小代表升值,变大代表贬值。

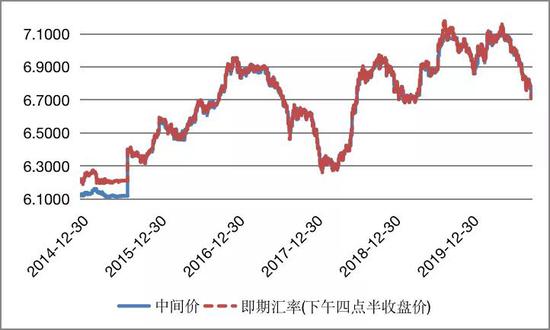

其实,2017年初至2018年3月底,人民币汇率也有过一波持续15个月、累计10%的升值。但没人将其称为人民币升值周期,一个原因是这波累积升幅较小;另一个原因是后期汇率继续走弱,继去年8月初破7之后,到今年5月底更是跌至7.20附近,创下了2008年3月以来的新低(见图4);再一个原因是,这波升值与市场外汇供求无关,而主要反映了中间价报价机制中美元指数走弱和逆周期因子调节的作用。

显然,今年6月初至今为时4个多月、累计上涨6%的这波升值,就更谈不上升值周期了(见图4)。一方面,境内人民币汇率年内的高点比2018年3月底的高点还低了6%以上;另一方面,鉴于内外部不确定性不稳定性因素较多,不排除后期人民币汇率仍有可能跌破7,甚至可能会有年内的新低。如果出现后一种情况,则本轮人民币贬值周期还可能进一步延长。

图4:2014年底境内即期人民币汇率走势(单位:元人民币/美元)

资料来源:中国外汇交易中心;WIND;中银证券

这并非是中国的特例。如前所述,由于外汇市场经常处于多重均衡状态,目前的美元走弱和日元走强,究竟是老周期下的波段调整,还是新周期的缓慢启动,事前只能是猜测。而任何猜测,都只是可能性而非必然性。

2014年之前的人民币汇率升贬值大周期,持续时间动辄就是十数年,主要是因为当时人民币汇率缺乏弹性,人为拉长了每个周期。如1994年初汇率并轨以来,1998至2000年亚洲金融危机期间和2008年底2009年初全球金融海啸初期,人民币汇率均遭遇贬值压力,但当时中国政府坚持人民币不贬值或主动收窄人民币汇率波幅,故市场汇率并未显性反映贬值的压力。

然而,2015年“8·11”汇改,尤其是去年破7之后,人民币汇率市场化程度提高、灵活性增加,在均衡合理水平上呈现人民币汇率升贬值交替出现、有涨有跌的双向波动。在此背景下,要判断汇率周期的话,应该是升贬值持续的时间较长且累积的幅度较大。

借鉴前述美元和日元汇率周期的经验,并参考货币危机的定义,这波人民币汇率从前期低点反弹20%以上(即升破5.8或至少应该升破汇率并轨以来的高点6.0),似乎才能够被称之为升值新周期。否则,就只是在多空交织因素作用下,人民币汇率涨多了会跌、跌多了会涨的宽幅震荡行情罢了。而从境内外机构的预测看,迄今为止,罕有关于人民币近期会升破6.0的激进预测(表1)。到今年底,大部分预测值落在6.6到6.7,明年底为6.5到6.6,较今年5月底的低点将反弹7%~10%。

表1:部分境内外机构对人民币汇率的预测(单位:元人民币/美元)

资料来源:笔者自行整理;中银证券

如果未来一两年人民币汇率累计涨幅不到10%,就实在不值当市场兴师动众。这与其说是升值新周期,还不如当作波动新常态。当然,即便有人愿意将这种小幅的持续升值当作新周期,这种升值对实体经济的冲击有限,也不值当大惊小怪。

我们要尽力避免的是,一致性预期下可预见的渐进式升值,以及短期内汇率较大幅度的快速升值。前者会刺激无风险套利资本流入,积累货币错配,埋下资本流向逆转隐患;后者容易形成汇率超调,刺激产业空心化、资产泡沫化,加剧经济金融体系脆弱性。