沈建光: 进出口为何双高增?

中国出口表现仍将远好于世界整体水平,稳外贸和稳就业压力将相应缓和。另一方面,进口大概率已经重回增长轨道,有望保持个位数增速。

■文 |沈建光

10月13日,海关总署公布9月外贸数据。按美元计,出口同比增9.9%,基本符合预期;进口同比增13.2%,远超预期和前期水平。我们认为,出口已由防疫、房地产等个别题材拉动转变为海外全面补库存拉动,而进口除芯片备货的一次性因素外,更反映了中国供需两侧双复苏的提振。

出口复苏较前期更加均衡。同8月相比,9月出口呈现三大特征。一是防疫物资出口继续放缓,纺织纱线和织物同比从48.5%下降至36.0%,医疗仪器及器械同比从39.0%下降至30.9%;二是家用物品拉动上升,家用电器同比从39.3%升至42.9%,家具同比从28.9%升至36.0%,灯具同比从18.2%升至41.8%;三是更多品类同比回正,在海关报告的28个重点品类中,有19个同比加速恢复,汽车零件、船舶、农产品(行情000061,诊股)出口由负转正。

国内外其他宏观数据亦构成佐证。一方面,根据9月中国官方PMI,“新出口订单”分项读数为50.8,年内首次落在荣枯线上方。新出口订单指数是一项基于调查的扩散指数,所有受访企业不论规模均享有相同权重,当乐观企业数量多于悲观企业时,指数即高于50的荣枯线,反之则在荣枯线下方。今年4至8月中国出口金额总体上涨,但事实是织物、医疗、塑料、计算机等少数行业“一边倒”受益,其他大多数行业则在疫情下受外需影响拖累,因而出现出口金额上升、但PMI新出口订单指数下降的局面。9月新出口订单指数高于荣枯线,说明更多企业从外需恢复中受益。

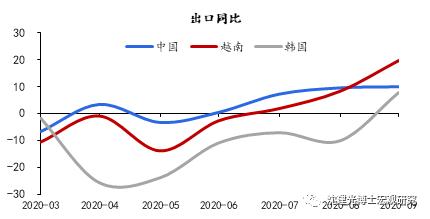

另一方面,9月中国、韩国、越南三国全部录得出口正增长,为2020年首次。中、韩、越外贸竞争优势各异,中国具有全产业链优势,韩国主要出口半导体、机械、汽车、石化产品,越南主要出口电子消费品和服装鞋帽。亚洲三大出口国的出口全部回正,显示全球需求正从“抗疫应急”模式走向“整体反弹”模式。

究其原因,海外供需缺口迟迟无法解决,全球补库存仍依赖中国出口。从确诊曲线来看,全球疫情9月并无缓解态势,美国日新增确诊维持在4万至5万之间,英、法等欧洲国家则延续了7、8月份的加重趋势。其结果是,海外需求受财政刺激提振仍然较为坚挺,但生产因在复工和停工之间徘徊持续滞后,造成库存不足。9月全球制造业PMI(剔除中国)新订单分项为52.8,而库存分项仅有47.6。美国的库存不足十分突出,最新的7月零售业库销比跌至1.23,为1992年以来最低水平。

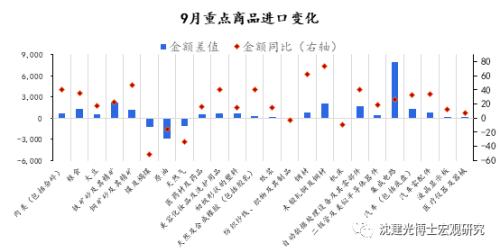

进口增速超预期则兼有一次性因素和基本面因素带动。集成电路进口同比上升27.2%,较去年同期增加79亿美元,贡献了进口增长的三分之一,这反映了企业在美国对华为禁令生效前加紧囤积芯片。构成印证的是,台湾9月电子产品部件出口同比跳升18.9%。

其他主要品类亦多有正面拉动。除能源进口(原油、天然气、煤炭)普遍下降外,无论是农产品(+23%)、铁矿石(+22.5%)、铜材(+74.4%)、钢(62.6%)等大宗商品,还是化妆品(+40.1%)、汽车(+32.8%)、计算机(40.2%)等民用消费品,均取得较为明显的增长。这可能表明,中国复苏已经从前期的投资和生产驱动转变为生产和消费双引擎拉动。

如何看待后续外贸前景?考虑到新冠疫情肯定将持续至明年,出口能否维持韧性,将取决于海外供需能否大体恢复平衡,而后者又取决于海外政府的防疫手段和刺激路径。但无论如何,中国出口表现仍将远好于世界整体水平,稳外贸和稳就业压力将相应缓和。另一方面,进口大概率已经重回增长轨道,有望保持个位数增速。