薛洪言:巴菲特踩过的那些坑

投资是简单的事,好公司、好价格、长期持有,就能跑赢大多数投资者;投资也是不简单的事,辨别好公司、好价格,做到长期持有,考验的不仅是常识、耐心,更是知识、见识,所以学无止境。

在强调持续学习的重要性时,查理·芒格曾如此点评巴菲特:

“作为投资者,沃伦·巴菲特比我第一次遇到他时好得太多了,我也是这样的,所以诀窍就在于不断学习。”

投资领域向来“英雄不问出处”,也不存在“开局即巅峰”的神话,唯一可依赖的就是持续进化。在本文中,我将结合《巴菲特致股东的信》,简单梳理巴菲特投资理念上的几个变化,以便更好地向巴菲特学习,向巴菲特的“持续学习”学习。

好的投资不是捡便宜这么简单

提到巴菲特,通常都会谈及他投资风格的重大转变,即从追求价格低于价值的“捡烟蒂”投资法,转向以合适的价格买入成长性良好的伟大公司。

20世纪50年代,巴菲特就读于哥伦比亚大学商学院,师从价值投资奠基者格雷厄姆,之后在格雷厄姆-纽曼投资公司工作过一段时间。1956年,巴菲特成立巴菲特合伙公司,以10.5万美元的资金开始了投资工作;1965年,巴菲特掌舵伯克希尔,开启了伯克希尔时代,自此之后的50多年中,伯克希尔公司每股账面价值保持了年均20%的增长。

伯克希尔原本是一家纺织公司,巴菲特于1962年前后开始买入,秉持的正是“捡烟蒂投资法”——以足够低的价格买入一家糟糕的公司,就像在大街上发现有一节还能抽一口的雪茄烟蒂,尽管所剩无几,因“代价便宜”,也可以获利。

但是,巴菲特很快遇到问题。由于美国纺织业的持续不景气,纺织厂经营持续不达预期,巴菲特多次试图扭转局面无果后,不得不于1985年关闭纺织厂。这段经历,曾让巴菲特反思“捡烟蒂投资法”的弊端,

“我所犯下的第一个错误,当然是买下伯克希尔公司的控股权。尽管,我当时就知道,公司的主业——纺织业务——前途暗淡,我还是被它貌似低廉的股价所诱惑,忍不住出手。在我投资生涯的早期,这类股票投资给我带来了合理的回报,直到1965年伯克希尔的出现,使我渐渐意识到这种投资策略并不那么理想。”

从这一点看,巴菲特已经超出了格雷厄姆投资理念的束缚。格雷厄姆强调“几乎每一个证券都可能在某个价格水平上具备投资价值”,由于优秀公司的市场关注度高,较少存在低估机会,过于强调低估时买入,难免会出现这样的结果:以更大的概率把二三流公司收入囊中,与真正伟大的公司擦肩而过。

巴菲特的顿悟在于,他意识到有时候价格便宜并非真正的安全边际,因为经营前景黯淡的公司犹如在流沙中奔跑,再优秀的管理层也不会有任何进展。巴菲特开始强调发现那些价格合理的杰出公司,而不是价格便宜的平庸公司。

此外,芒格对巴菲特的影响也不容忽视,与巴菲特早年喜欢寻找“便宜货”不同,芒格更倾向于买入并持有伟大的公司,他说:

“如果你因为一样东西的价值被低估而购买了它,那么当它的价格上涨到你预期的水平时,你就必须考虑把它卖掉,那很难。但是,如果你能购买几个伟大的公司,那么你就可以安坐下来啦。那是很好的事情。”

好的投资,不仅仅是捡便宜这么简单。

重视消费特许权的价值

格雷厄姆的投资理念成熟于大萧条期间,更强调股票的“每股流动资产”、“每股有形资产”带来的安全边际。巴菲特师从格雷厄姆,早年也尤为注重有形资产,对无形资产存在偏见,以至错过很多投资机会,如巴菲特所说:

“我自己的想法与35年前(1960年前后)相比已有了巨大的变化。那时,我所受到的教育看重的是有形资产,而避开那些倚重经济商誉的企业。这种偏见令我错失良机,犯了很多重大错误。”

巴菲特提到的经济商誉,不同于会计上因并购溢价产生的商誉,而是来源于优秀消费体验形成的品牌声誉、政府特许权以及低成本运营能力等。经济商誉,通常愈久愈陈,随着时间而增长(不绝对,视企业经营情况而定)。

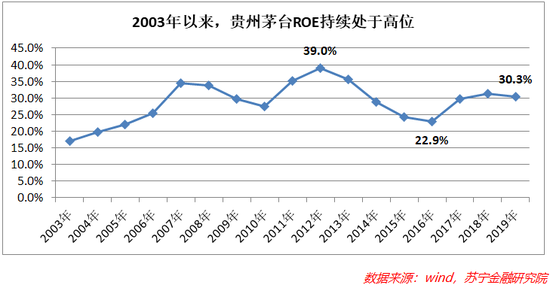

比如贵州茅台、可口可乐的巨大品牌价值,就是一种经济商誉,无法在资产负债表中体现,是企业的隐形资产,也是巴菲特口中的消费特许权。

在巴菲特看来,具备消费特许权的企业,能够在相当长的时间内、以更少的有形资产创造更大的收益,能够长期保持较高的净资产收益率,不受通胀、经济波动等外部因素的影响,具备更高的内在价值。

顿悟到经济商誉的巨大价值之后,巴菲特对投资的理解进入新的层次,开始强调“最好的生意是那些长期而言,无需更多大规模的资本投入,却能保持稳定高回报率的公司”。

事实上,虽然可口可乐完美地契合这个理念,巴菲特直到1988年才首次买入可口可乐的股票,买入价格也并不便宜——5倍PB和15倍PE,比当时市场平均估值水平高30%左右。没能早十年买入,大概便是巴菲特所说的因商誉偏见所犯下的重大错误之一。

好在,一旦逻辑想通后,巴菲特便迅速提升了仓位,到1989年底,可口可乐已成为巴菲特第一大重仓股,组合内比重高达35%。

持续学习,扩大能力圈

在航空股投资上,巴菲特也犯过错误。

1978年,美国出台《放松航空业管制法》,放弃了对航空票价的价格管制。市场竞争逐步走向白热化,之后的六年时间里,超过40家航空公司申请破产,航空业陷入低迷期。1989年,巴菲特逆势买入美国航空的优先股。1994年,美国航空因持续亏损停止支付优先股股息,巴菲特不得不计提75%的账面损失。

在随后的致股东信中,巴菲特进行了反思,认为自己的错误在于被航空公司长期盈利的历史迷惑,并轻信优先股提供的表面保护,忽视了结束价格管制后美国航空业激烈竞争——在个别航空公司神风敢死队式的降价策略下,航空票价快速下降,但成本结构是刚性的,导致航空业持续出现大面积亏损。

从随后几年的发展看,美国航空成功走出困境,巴菲特的这笔“失败”的投资也意外获得了好结果。但巴菲特将其归因为好运气,并不原谅自己决策时的失误,称之为“择时带来的愚蠢”。

世上没有不犯错的投资者,巴菲特公开剖析自己的错误,才是真正令人敬佩;也正因如此,他强调投资的“能力圈”原则,并抓住一切学习机会扩充自己的能力圈。

1991年,巴菲特买入3亿美元的美国运通公司优先股,后考虑到VISA等公司的竞争压力,巴菲特考虑将股票卖出。打算付诸行动的当月,巴菲特借打球之机向一位熟悉信用卡行业的人请教,发现运通公司的发卡业务享有惊人的特许权,遂改变主意并大举买入,持股比例增至10%。后来,这个决定为巴菲特赢得至少30亿美元的收益。

这个例子,体现的是巴菲特的知所不知和持续学习精神,在致股东的信件中,巴菲特用这个例子来幽默自己的“好运气”。实际上我们看到的是一个持续学习的伟大投资者。

每天进步一点点

很多年轻人向芒格和巴菲特咨询致富的诀窍,芒格的回答是:

“每天起床的时候,争取变得比你从前更聪明一点。认真地、出色地完成你的任务。慢慢地,你会有所进步,但这种进步不一定很快。但你这样能够为快速进步打好基础……每天慢慢向前挪一点。到最后——如果你足够长寿的话——大多数人得到了他们应得的东西。”

杨奇函每天问自己“今天变得更博学了吗”,观众听到会哄堂大笑——迂腐的陈词滥调;同样的话由芒格讲出来,却变成了充满智慧的人生哲理,具备了发人深思的力量。这说明了什么呢?说不重要,做才重要。

关于持续学习,若只说不做,便只是一句引人发笑的陈词滥调;付诸行动,才能产生点铁成金的神奇效果。所以,树立长期思维,去做正确的事吧,时间会站在你这边。

参考资料:

1、[美]沃伦 E 巴菲特,《巴菲特致股东的信:投资者和公司高管教程(原书第4版)》,机械工业出版社,2018.