梁中华:美元或重回97上方——疫情收敛下的资产震荡

作者信息:

梁中华(宏观首席分析师)

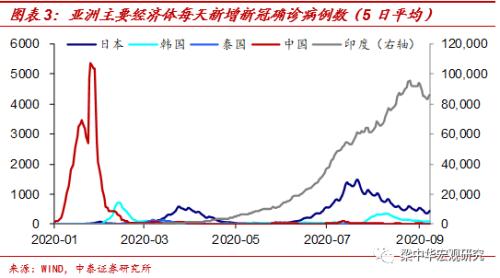

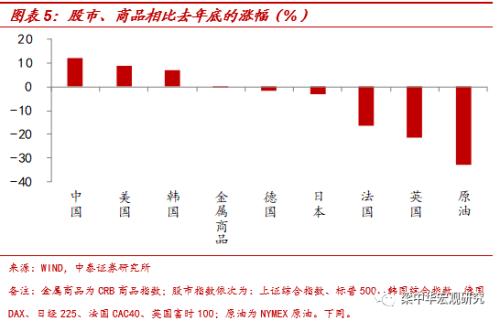

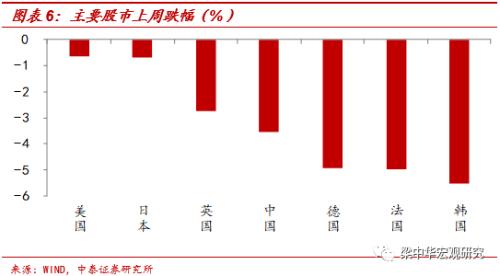

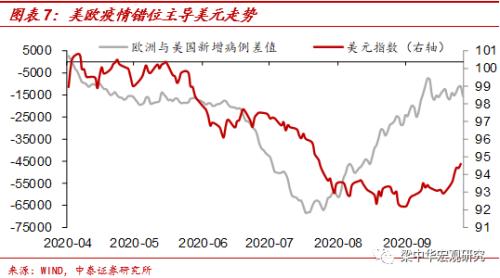

今年主导大类资产价格走势的核心因素仍是疫情,上周风险资产的大跌,金银的回调,美元的大涨,都和疫情的二次爆发、以及疫情的错位和收敛高度相关。往前看,风险资产仍有压力,美元指数在未来几个月不排除回升到97以上,但黄金类资产仍可以逐步左侧配置。 中泰宏观每周思考第89期 摘要 1、主要经济体均现二次爆发。美国是主要经济体中最早二次爆发的,从6月中旬开始,8月以来逐渐得到控制;7月下旬以来,欧洲主要经济体的疫情也开始二次爆发,最严重的是法国和西班牙。亚洲国家中,日本在6月下旬、韩国在8月,也出现二次爆发,之后新增病例数逐渐下降。 2、外部资产仍有风险。3月下旬美联储推出无限量QE的政策后,大类资产全面反弹,而且这种反弹大多数是领先于疫情拐点的,可以说货币宽松是资产价格表现的主导因素。而随着货币宽松的推升作用渐弱,资产价格飙升至高位,而疫情二次爆发导致经济和企业盈利修复遇阻,风险资产近期出现明显回调。往前看,海外疫情控制情况,仍是主导因素。 3、美元不排除回到97以上。6月以来的美元指数大跌,主因是美欧之间的疫情错位,美国疫情二次爆发,而当时欧洲疫情防控较好。而随着欧洲疫情的不断发酵,相比美国的优势逐渐收敛,美元指数开始上涨。往前看,如果美欧之间的疫情继续收敛(或者美国向好,或者欧洲转差),美元指数继续上行的动力依然存在,不排除未来几个月,美元指数重新回升至6月底97以上的可能性。同样的道理,人民币对美元或重新回到贬值通道。 4、黄金受制于通胀:考虑逐步布局。尽管短期来看,黄金和美元走势有一定的负相关性,但拉长时间来看,这种负相关性很微弱。导致黄金价格大跌的主要原因是通胀预期的下降。而从大行情上来看,美国经济恢复受阻,美联储放水的步伐不会停止,黄金的大行情就没有结束。在放水的大前提下,通缩预期是短期的,通胀的预期还是会趋于回升,黄金可以考虑逐步左侧配置。 1 主要经济体均现二次爆发 近几个月,海外新冠病毒疫情大都出现了二次爆发。美国是主要经济体中最早二次爆发的,从6月中旬开始,美国每天新增新冠病例数开始由降转升。而且二次爆发比一次爆发更凶猛,最高时每天新增病例将近8万,是一次爆发时高点的两倍还多。随着防控措施的不断收紧,进入8月以来,美国疫情逐渐得到控制,但现在每天新增仍然在4-5万之间。 7月下旬以来,欧洲主要经济体的疫情也开始二次爆发。比如最严重的是法国和西班牙,当前每天新增病例数都在1万以上,远远高于一次疫情爆发时的水平。9月以来,英国每日确诊直线飙升,当前已在6000以上。 亚洲国家中,最严重的是印度,每日新增病例数不断攀升,当前仍在8万以上。日本在6月下旬出现二次爆发,但8月份以后逐渐得到控制。韩国在8月出现二次爆发,9月以来新增病例数逐渐下降。 2 外部资产仍有风险 回顾今年以来的表现,在疫情一次爆发后,风险资产全面大跌,甚至引发了全球性的流动性危机。但在3月下旬美联储推出无限量QE的政策后,流动性危机被根本性的解除,国债、黄金等无风险资产,以及股票、商品等风险资产均出现了全面反弹。而且这种反弹大多数是领先于疫情拐点的,也就是说在疫情还未得到控制、经济还在受到较大冲击的情况下,资产价格就率先反弹了。可以说货币宽松是资产价格表现的主导因素。 大多数经济体的股市甚至回到或超过了疫情爆发前的水平。截至8月末,美国纳斯达克指数比去年底还要高出30%,标普500高出9%,中国上证综指比去年底高12%。大宗商品价格也明显回升,像铜、铝、锌等工业金属的价格比疫情之前还要高。 而随着货币宽松的推升作用渐弱,资产价格飙升至高位,而疫情二次爆发导致经济和企业盈利修复遇阻,风险资产近期出现明显回调。9月初以来,美股就已经上行乏力,开始回落,标普500已经下跌6%,纳斯达克指数下跌7%。近期欧洲防控疫情的措施开始收紧,是导致上周全球风险资产大跌的重要导火索。 所以主导行情的核心因素仍是疫情:疫情一次爆发后,全球资产暴跌,导致货币宽松加码,而市场热情高涨到一定程度,疫情又二次爆发,影响经济复苏预期。后续市场风险的化解,还是要看欧洲、美国等疫情防控的情况如何。 3 美元不排除回到97以上 上周同样波动较大的是美元指数,开始大幅上涨,其实背后主要影响因素也是疫情。因为美元指数是美元相对其它几种主要货币的相对币值变化,币值相对变化的影响因素是经济的相对强弱程度,而疫情的相对严重程度,会影响经济的相对强弱。最近三个月,主导美元走势的核心变量就是欧美之间的相对疫情变化。 6月中下旬以来,美国新冠疫情二次爆发,而同时期的欧洲各国防控较好,所以6月底以来,美元指数大跌了将近5%,欧元、英镑对美元升值幅度都在6%以上,美元大跌主要来自欧洲货币的升值。相比之下,6月以来日本疫情也出现了二次爆发,所以当时日元对美元的升值幅度只有1.2%。 而8月以来美国疫情逐渐得到控制,欧洲疫情又二次爆发,所以欧洲相比美国的相对优势逐渐收敛,美元指数进入八月以后就转为震荡。而随着欧洲疫情的不断发酵,美元指数开始上涨。(详见我们8月29日专题:人民币会持续升值吗——疫情错位下的美元大跌) 往前看,如果美欧之间的疫情继续收敛(或者美国向好,或者欧洲转差),美元指数继续上行的动力依然存在,不排除未来几个月,美元指数重新回升至6月底97以上的可能性。 同样的道理,7月份以来的人民币大幅升值,主要原因在于我国和海外疫情的错位,美国疫情二次爆发,经济复苏受阻,而我国经济在全球一枝独秀。但往前看,如果中美之间疫情逐步收敛,再加上我国经济率先恢复、边际放缓,人民币对美元或重新回到贬值通道。 4 黄金受制于通胀:考虑逐步布局 上周同样大跌的是黄金、白银的价格。尽管短期来看,黄金和美元走势有一定的负相关性,但拉长时间来看,这种负相关性很微弱。例如2005-2012年间美元指数震荡走平,但黄金价格却上涨了3倍多。再比如,2018-2019年,美元维持强势,但依然没有阻挡住黄金的大涨。 从理论上来说,黄金和美元的相关性,来自于它们都和美国经济相关。但美元指数反映的是美国经济与其他经济相对水平的强弱,而黄金价格的走势更多是看美国经济绝对水平的强弱,所以黄金价格走势和美债的实际收益率高度相关。 而导致黄金价格大跌的主要原因是通胀预期的下降。欧洲疫情防控收紧、风险资产大跌,全球经济复苏的前景转弱,所以美国TIPS反映的通胀预期在上周下降了9个BP。而名义利率却早已在低位徘徊,上周只下行了4个BP,导致美国实际利率上行了5个BP,对黄金价格构成打压。 所以其实上周黄金价格大跌和3月份的情况有点类似,主要是通胀预期下降导致的。但不同的是,上次爆发了流动性危机。而这次在美联储无限量宽松的政策下,爆发流动性危机的可能性几乎为零。 而从大行情上来看,美国经济恢复受阻,美联储放水的步伐不会停止,黄金的大行情就没有结束。在放水的大前提下,通缩预期是短期的,通胀的预期还是会趋于回升,黄金可以考虑逐步左侧配置。 风险提示:经济下行,政策变动。