靳毅:银行板块估值回落 同业存单发行量抬升

投资要点

行业新闻与监管动态

重点包括:1)监管放松小微贷款标准;2)央行公布2020年8月金融数据;3)北京银保监局印发《关于进一步规范信托公司个人信托贷款业务的通知》。

市场表现

报告期内(2020/08/31-2020/09/13),银行板块整体下跌。银行(申万)下跌2.73%,跑赢沪深300指数1.75%。截至2020/09/11,银行板块PB(整体法、最新)为0.72倍,其中国有行、股份制、城商行、农商行PB估值分别为0.65倍、0.80倍、0.92倍、1.05倍,各类银行的估值水平均较上期有所回落,整体而言仍处于历史较低水平。

报告期内(2020/08/31-2020/09/13),银行转债涨跌仍有所分化。其中苏银转债(1.25%)、苏农转债(0.02%)、中信转债(-0.19%)、浦发转债(-0.32%)、无锡转债(-0.87%)、江银转债(-1.25%)、光大转债(-1.38%)、张行转债(-1.61%)。转股溢价率方面,现存银行转债的转股溢价率均有所抬升。

同业存单

报告期内,同业存单总发行量及净融资额均有所提升。同业存单总发行量为8,702.30亿元,较上期增加107.00亿元;净融资额为1,807.10亿元,较上期增加2,161.00亿元。分评级来看,AAA级发行总额占比为93%;AA+级发行总额占比为5%;AA级发行总额占比为1%。

就同业存单发行主体结构而言,国有行和城商行发行额有所下降,而股份制和农商行发行额则有所提升。发行利率方面,最近一周不同类型银行发行利率较上周变动有所分化,除国有行外,其他类型银行发行利率均较上周有所上升。

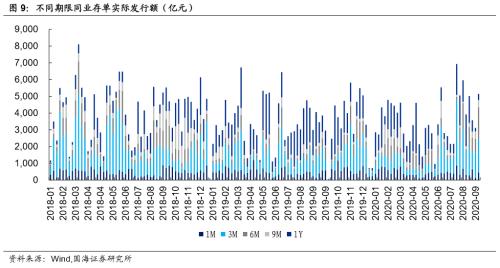

就同业存单发行期限结构而言,除1M、1Y同业存单外,其他期限同业存单实际发行额均较上期有所增加。发行利率方面,最各个期限同业存单发行利率均较上周有所上升。

银行理财

报告期内,共发行理财产品798只,其中1-3个月期限产品最多,为319只。预期年收益率方面,不同期限理财产品的预期年收益率有所分化。目前1周、1个月、3个月、6个月、1年期限理财产品预期年收益率分别为2.98%、3.61%、3.87%、3.79%、3.91%。

风险提示

权益市场走低的潜在可能性;监管政策发生不利变化。

【银行观察双周报】

一、行业新闻

1.监管放松小微贷款标准:监管要求,对于普惠小微贷款,各大银行要提高信用类贷款比例、延期率。特别是,符合一定条件的关注类贷款也可以延期。也即,在普惠小微贷款中,若企业受新冠肺炎疫情影响贷款被列入关注类,只要企业提出申请,并根据商业原则保持有效担保安排或提供替代安排,承诺保持就业岗位基本稳定,应予以延期还本付息。

2.陕西地方债补充中小银行资本方案即将上报:陕西省《关于使用地方专项债补充中小银行资本实施方案》目前已起草完毕,并获得省政府通过,即将上报银保监会,专项债主要用于农商行资本补充。

3.银保监会副主席周亮在2020中国国际金融年度论坛表示:1)完善银行保险机构公司治理,严格规范股东股权管理,建立有效的激励约束机制,压实三个责任,即压实金融机构、地方政府、金融管理部门的责任,稳妥地处置高风险中小金融机构;

2)把发展直接融资放在更加突出的位置,大力发展养老保险第三支柱,有序引导理财、保险资金等各类中长期资金进入资本市场。

4.央行公布2020年8月金融数据:1)新增人民币贷款12800亿元,市场预期12200亿元,前值9927亿元。

2)社会融资规模35800亿元,市场预期26600亿元,前值16940亿元。

3)M2同比10.4%,市场预期10.8%,前值10.7%;M1同比8.0%,前值6.9%。

5.中国银保监会批准日本上田八木短资株式会社在北京筹建独资货币经纪(中国)公司:经银监会批准,2005-2012年中国内地陆续成立了5家合资货币经纪公司。本次批准筹建上田八木货币经纪(中国)有限公司是第六家,也是唯一的独资公司。

6.字节跳动曲线拿下支付牌照:张一鸣实际控制的石贝科技,通过其全资子公司天津同融电子商务有限公司,取得第三方支付机构合众易宝100%股份。

7.“工农中建”四大行深圳分行部分员工获邀参与数字货币内测:测试内容仅限于下载、注册、兑换、转账等基础功能。另外,深圳部分机构内部目前正在以数字货币进行党费、工会费用的缴纳。

二、监管动态

1.北京银保监局印发《关于进一步规范信托公司个人信托贷款业务的通知》:1)针对当前部分信托公司在个人信托贷款业务中多个环节存在的突出问题明确监管要求,重点从履行贷款人义务、改进业务模式、规范合作机构管理和保护消费者权益等四方面针对性加强监管。

2)《通知》重申信托公司应参照《个人贷款管理暂行办法》审慎开展个人信托贷款业务、依法履行贷款人义务的重要原则,要求信托公司应独立审批贷款,独立自主进行贷款决策。

2.《信托公司信托产品估值指引》征求意见稿已于近日向部分信托公司下发:以求统一信托产品净值化标准,以后信托产品将和基金、银行产品一样,只能看到净值型波动,无法锁定收益率。

三、市场表现

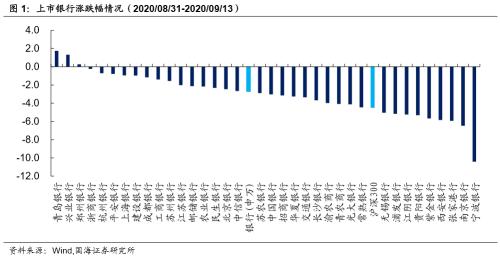

报告期内(2020/08/31-2020/09/13),银行板块整体下跌。银行(申万)下跌2.73%,跑赢沪深300指数1.75%。上市银行中涨跌幅前五分别为青岛银行(行情002948,诊股)(1.74%)、兴业银行(行情601166,诊股)(1.32%)、郑州银行(行情002936,诊股)(0.26%)、浙商银行(行情601916,诊股)(-0.24%)、杭州银行(行情600926,诊股)(-0.72%);涨跌幅后五分别是宁波银行(行情002142,诊股)(-10.40%)、南京银行(行情601009,诊股)(-6.47%)、张家港行(行情002839,诊股)(-5.93%)、西安银行(行情600928,诊股)(-5.84%)、紫金银行(行情601860,诊股)(-5.67%)。

截至2020/09/11,银行板块PB(整体法、最新)为0.72倍,其中国有行、股份制、城商行、农商行PB估值分别为0.65倍、0.80倍、0.92倍、1.05倍,各类银行的估值水平均较上期有所回落,整体而言仍处于历史较低水平。

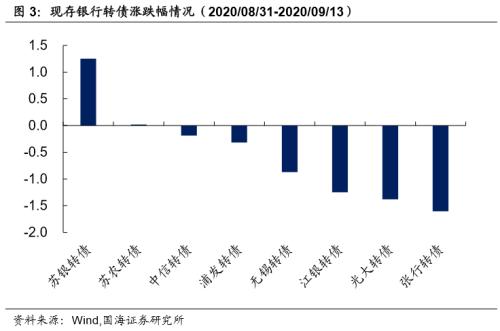

报告期内(2020/08/31-2020/09/13),银行转债涨跌仍有所分化。其中苏银转债(1.25%)、苏农转债(0.02%)、中信转债(-0.19%)、浦发转债(-0.32%)、无锡转债(-0.87%)、江银转债(-1.25%)、光大转债(-1.38%)、张行转债(-1.61%)。

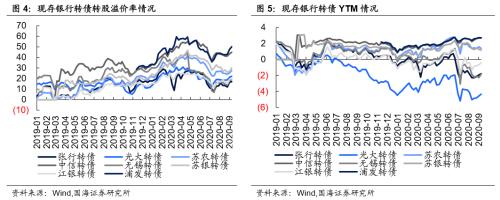

转股溢价率方面,现存银行转债的转股溢价率均有所抬升。截至2020/09/11,各银行转债转股溢价率、YTM分别为:张行转债(17.02%、-1.77%)、光大转债(22.10%、-4.33%)、苏农转债(27.64%、1.38%)、中信转债(44.90%、2.69%)、无锡转债(18.86%、-1.82%)、苏银转债(30.19%、1.17%)、江银转债(19.64%、-0.41%)、浦发转债(50.15%、2.71%)。

四、行业数据跟踪

4.1、同业市场

报告期内(2020/08/31-2020/09/13),资金利率水平整体上行。截至2020年09月11日,1天/7天/1个月/3个月银行间质押式回购加权利率,较08月28日分别变动11.13BP、-13.18BP、37.59BP、10.59BP;隔夜/1周/1个月/3个月/6个月SHIBOR,较08月28日分别变动11.90BP、-7.30BP、19.80BP、6.70BP、10.20BP。

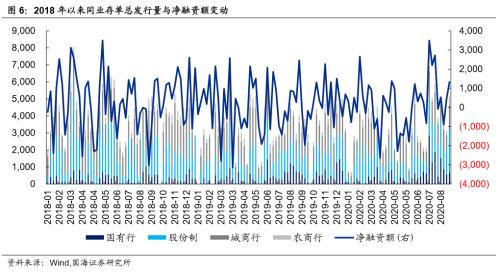

报告期内,同业存单总发行量及净融资额均有所提升。同业存单总发行量为8,702.30亿元,较上期增加107.00亿元;净融资额为1,807.10亿元,较上期增加2,161.00亿元。分评级来看,AAA级发行总额占比为93%;AA+级发行总额占比为5%;AA级发行总额占比为1%。

同业存单发行主体结构:报告期内,国有行、股份制、城商行、农商行同业存单实际发行额分别为1,233.60亿元、4,065.90亿元、2,228.60亿元、708.30亿元;较上期变动-1,167.50亿元、1,037.70亿元、-256.30亿元、73.10亿元,国有行和城商行发行额有所下降,而股份制和农商行发行额则有所提升。

发行利率方面,最近一周不同类型银行发行利率较上周变动有所分化,除国有行外,其他类型银行发行利率均较上周有所上升。最新一周国有行、股份制、城商行、农商行同业存单发行票面利率的加权平均利率分别为2.8603%、2.8758%、2.9440%、2.9548%。

同业存单发行期限结构:报告期内,1M、3M、6M、9M、1Y期限同业存单实际发行额分别为608.10亿元、3,460.10亿元、2,767.40亿元、847.40亿元、579.30亿元;较上期分别变动-336.60亿元、791.60亿元、678.90亿元、237.30亿元、-1,704.20亿元,除1M、1Y同业存单外,其他期限同业存单实际发行额均较上期有所增加。

发行利率方面,最各个期限同业存单发行利率均较上周有所上升。最新一周1M、3M、6M、9M、1Y同业存单发行票面利率的加权平均利率分别为2.7126%、2.7472%、3.0139%、3.0625%、3.1899%。

4.2、银行理财

报告期内,共发行理财产品798只,其中1-3个月期限产品最多,为319只;其次是3-6个月期限产品,为265只;然后是6-12个月期限产品,为118只;其他期限理财产品数量则较少。

预期年收益率方面,不同期限理财产品的预期年收益率有所分化。目前1周、1个月、3个月、6个月、1年期限理财产品预期年收益率分别为2.98%、3.61%、3.87%、3.79%、3.91%。

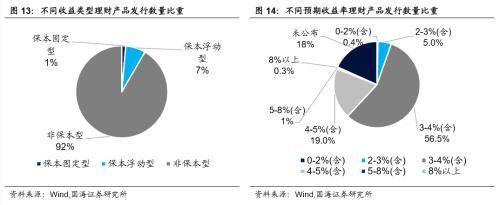

从发行类型来看,报告期内发行产品中,非保本型理财产品占92%,保本浮动型理财产品占7%,保本固定型理财产品占1%。从预期收益率水平来看,报告期内发行产品预期收益率以3-5%(含)为主,占所发行产品75.6%。

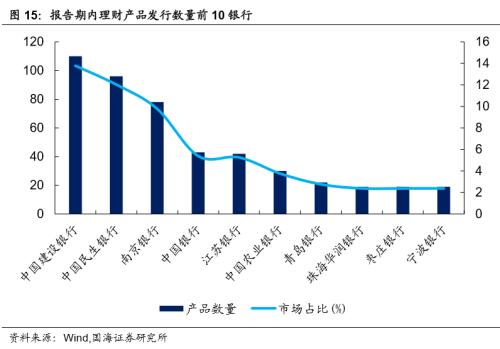

报告期内,发行理财产品数量最多的银行为中国建设银行,对应发行数量为110只,市场占比为13.78%;其次是民生银行(行情600016,诊股),对应发行数量为96只,市场占比为12.03%;然后是南京银行、中国银行(行情601988,诊股)和江苏银行(行情600919,诊股),市场占比分别为9.77%、5.39%、5.26%。

4.3、企业融资

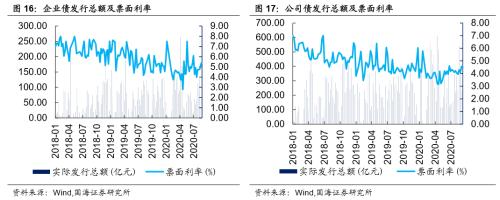

债券融资方面,报告期内企业债合计发行80.60亿元,较上期减少140.89亿元;最近一周企业债票面利率加权平均利率为5.4933%,较上周有所抬升。报告期公司债仅合计发行468.90亿元,较上期减少414.66亿元;最近一周公司债票面利率加权平均利率为4.4778%,较上周有所下降。

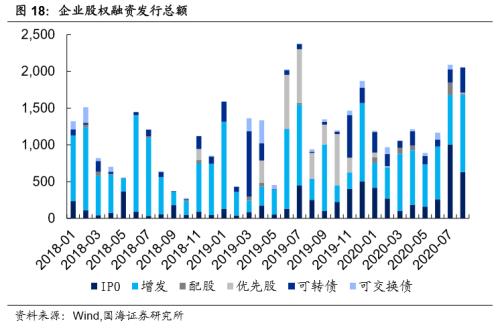

股权融资方面,截至2020/08/31,8月份股权融资规模合计为2,059.88亿元,较整个7月份下降了1.43%。其中IPO、增发、配股、优先股、可转债、可交换债募集资金分别为630.58亿元、1,053.34亿元、13.25亿元12.00亿元、342.11亿元、8.60亿元。

五、风险提示

第一,权益市场走低的潜在可能性。

第二,监管政策发生不利变化。