洪灝:ESG应如何为投资增值

当前,市场对于ESG投资的关注持续上升。然而,在全身投入这个“政治正确”、“高大上”的投资策略之前,我们需要搞清楚驱动ESG投资超额回报的根本因素。否则,仅仅从量化分析中提炼出历史上曾贡献过超额回报的因子,并在此基础上构建投资组合,可能并不是一种可以持续赢利的策略。毕竟,现在市场大部分回报率量化因子其实本质上都是价格驱动的。不幸的是,在仔细分析了几家主要的ESG评级机构的数据之后,我们发现这些机构的评级产生的回报特征,和其它传统因子很相似。我们还发现各个机构评级的相关性较低。这个情况与不同信用评级机构之间的对于覆盖公司的信用评级高度一致现象不同。

不同ESG评级机构的评级产生的回报与其它传统因子非常相似。因此,即使是在此基础上构建的、以ESG为投资理念的投资组合所产生的投资回报,可能并非因为ESG理念,而是因为其它传统的因子。比如,我们发现,评级机构对于大市值、有许多卖方覆盖的公司的ESG评级趋同。换句话说,不同评级机构对于“大白马”公司的ESG评级非常一致。因此,用ESG理念筛选出来的、由这些“大白马”公司组成的投资组合产生的回报可能仅仅是“大白马”效应,而非ESG。

目前的研究多集中在ESG评级的直接运用上,但我们的量化分析发现,评级系统的差异性对于未来回报的预见性更高。值得注意的是,不同机构ESG评级的差异性对于投资回报的预示作用,与传统的市场预期对于回报的预示作用是不同的。ESG评级的差异性越高,未来回报越低;差异性越低、趋同性越高,无论评级是正面的还是负面的,未来回报反而更高。一般来说,市场一致预期往往预示着市场拐点的来临。ESG评级差异性与未来回报的这种关系,意味着产生这种ESG评级的公司本身很可能有着某种潜在的ESG隐患,而这种隐患将影响公司未来的回报。然而,当市场对于公司的ESG情景做了“最后裁决”的时候,那时ESG便不再成为决定未来投资回报的因子 —— 无论这个裁决是好是坏。茅台2018年以来外资机构给出的ESG评级非常低,但回报领先市场就是一个很好的例子。

简言之,ESG评级产生回报的方式和市场共识的认知有所不同。当公司的ESG评级趋同,也就是市场对于公司的ESG评价达成共识之后,评级就不再成为影响未来回报的重要因素——无论评级是好是坏。这时,ESG评级产生回报的特征类似于“大白马”效应——市值较大且卖方充分覆盖。普通投资者可以用“白马股”作为ESG代理指标进行选股。直觉上,当前以ESG理念进行的投资所产生的回报不一定来自于ESG因子。当然,ESG本身还在不断地进化。我们看到有些评级机构的ESG因子多达200多个,包罗万象。如此庞大的因子池本身就让在此基础上构建的ESG量化模型无法滴水不漏。可以肯定的是,ESG并不是一剂万能药,这个策略未来的变化将出乎共识的意料。

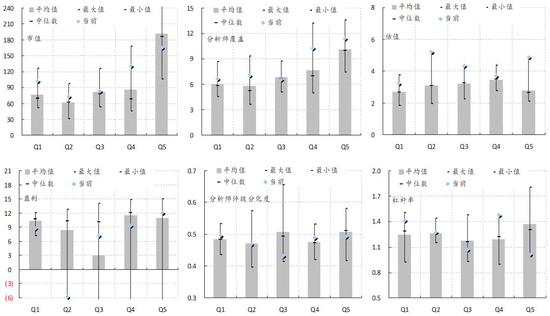

图表:评级机构对于大市值、有许多卖方覆盖的公司的ESG评级趋同

资料来源:万得,Factset,交银国际(Q5是最低差异性组合,Q1是最高差异性组合)

资料来源:万得,Factset,交银国际(Q5是最低差异性组合,Q1是最高差异性组合)