任泽平:今年放的货币去哪了?

事件

中国8月社会融资规模增量为35800亿元,预期26630.2亿元,前值16900亿元。中国8月M2同比增长10.4%,预期10.8%,前值10.7%。中国8月份人民币贷款增加1.28万亿元,同比多增694亿元。

ink="">

ink="">

解读

1、8月金融数据和货币政策呈七大新特点及趋势:

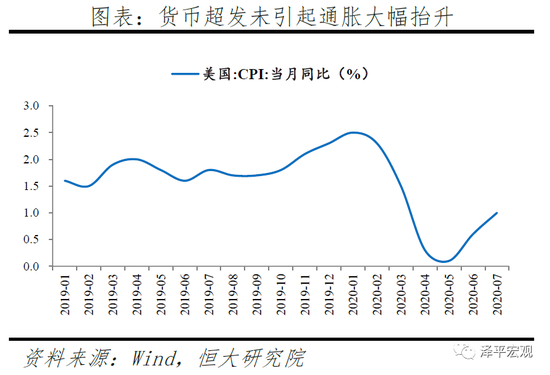

1)2020年货币政策宽松并未引起通胀上行,核心CPI持续低迷,主因是疫情后就业低迷、消费需求恢复缓慢、货币流通速度下降、外需不振。基建尤其新基建、资产市场吸收了剩余流动性,2020年稳增长主要是地方政府加杠杆,居民和企业杠杆相对稳定。

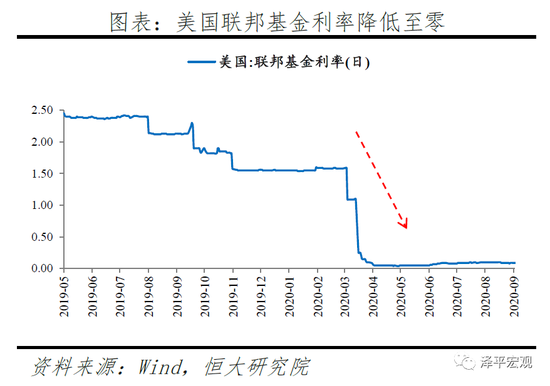

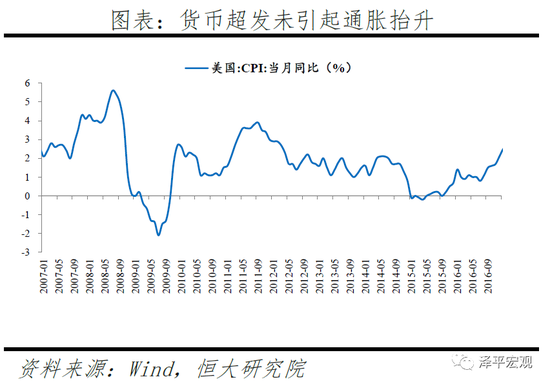

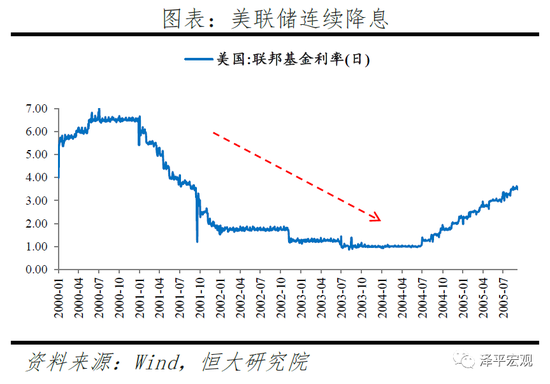

2)美联储三轮宽松周期,通胀始终保持低位,股价率先大涨,房价随后上涨。货币政策传导效率降低、需求低迷、资产市场吸收过剩流动性是主要原因。

3)自5月以来,随着经济逐步恢复,货币政策从总量超宽松转入结构性宽松和结构性收紧,跨周期调节兼顾稳增长与防风险。双循环的三大抓手:新基建、城市群和放开生育。

4)总量层面,8月存量社融增速13.3%再创新高。结构层面,政府债券融资创历史新高、信贷平稳多增,为社融主力。信贷方面,居民和企业中长期贷款仍是主要支撑,居民购房需求不减、基建和房地产投资依然较强,票据延续6月以来的压降态势。

5)M2增速环比回落0.3个百分点,宽货币宽信用力度放缓、财政存款明显多增构成拖累。M1增速环比提升1.1个百分点,实体经济活跃度进一步上升。

6)流动性层面,8月资金投放力度高于去年同期及今年6-7月水平,但超储率低位叠加政府债放量发行,同业存单利率继续上行,资金面处于紧平衡状态。

7)展望未来,货币政策保持定力,结构性宽松与结构性收紧并存。CPI同比逐步回落、PPI在需求支撑下震荡回升,CPI回落+PPI回升的组合处于政策合意区间,货币政策将更加关注广义通胀和金融稳定。

2、货币政策保持定力,从总量超宽松转入结构性宽松和结构性收紧并存。

适度宽松的货币政策和积极的财政政策短期内都不具备退出条件。从政策取向来看,8月下旬,刘国强副行长在国务院政策吹风会上提出三个“不变”,即稳健货币政策的取向不变,保持灵活适度的操作要求不变,坚持正常货币政策的决心不变。海外疫情形势仍然严峻,特朗普选情告急,中美贸易摩擦升级,适度宽松的货币政策和积极的财政政策短期内都不具备退出条件。从政策操作来看,在金融机构超储率处于低位、政府债券放量发行、同业存单利率继续上行的背景下,8月央行大幅增加公开市场操作资金投放量,8月17日MLF超量续作,8月21日重启14天逆回购,均体现出货币政策加强与财政的协同,熨平资金面波动,呵护资金面平稳运行。

货币政策保持定力,从总量超宽松转向结构性宽松与结构性收紧并存。货币政策继续强调精准滴灌、直达实体。1万亿再贷款再贴现、两个直达实体的创新货币政策工具等结构性货币政策继续发挥作用,MPA考核力度加强,引导资金定向支持制造业、中小微及民营企业。

3、2020年上半年超宽松货币政策并未引起通胀明显上行,消费恢复缓慢、货币流通速度下降、外需不振、资产市场分流、地方政府加杠杆发力新基建是主要原因。

为应对疫情冲击,年初货币政策总量超宽松,5月以来经济稳步恢复后转为结构性宽松。M2和社会融资规模存量同比增速重回两位数,分别由2019年末的8.7%和10.7%回升至2020年8月的10.4%和13.3%。

但同时,核心CPI和PPI同比均处低位,货币超宽松为何并未引发通胀?钱去哪儿了?

我们认为主要是五大原因:

第一,通胀就是过多的货币追逐过少的商品,当前国内消费恢复缓慢、全球经济低迷外需不振,经济供求基本面不支持通胀。之所以没有引发通胀,就是因为增发的货币没有流向一般消费品。从CPI来看,受制于失业率高位、收入下行、杠杆率高位,居民倾向于保留存款减少消费,体现为居民存款大幅增长、社零数据恢复缓慢,导致核心CPI持续低迷。从PPI来看,外需不振,国际经济仍低迷,原油价格不具备大涨的基础。PPI缓慢上行,主要是地产基建投资拉动上游原材料价格上涨,但是力度不会像2009和2010年那么强。

第二,货币流通速度下降对冲了货币增发。经济低迷,消费者和投资者信心不足,社会交易活动减少,货币流通速度下降。费雪交易方程式MV=PT的等号左边,虽然货币发行M大幅上升,但是货币流通速度V却显著下降,削弱了货币宽松的效果。

第三,实体经济不再是货币交易的主体。货币放水引发通胀其实有一个重要前提假设,那就是数量方程式等号右边中的全社会交易量T主要由新增商品和服务(即GDP)构成,这在费雪那个时代也许大致成立,但如今已不再适用。货币除了用于增量的GDP交易以外,还可用于存量的财富交易,以及资本市场等虚拟经济交易。目前虚拟经济的规模远大于实体经济,若继续沿用旧的分析逻辑,自然会导致误判。

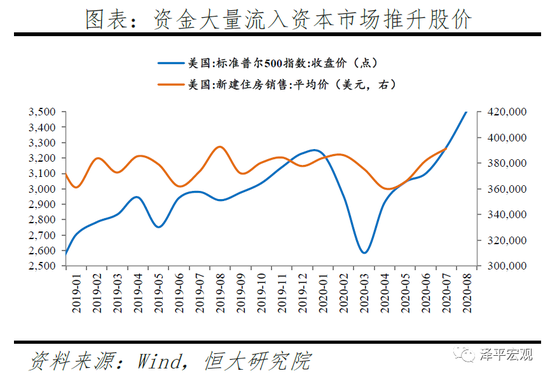

第四,相较于实体经济,资产市场和债务市场越来越多地吸纳剩余流动性,导致货币宽松却没有引发通胀,而是债务堆积、资产价格上涨和宏观杠杆率上升。1)股市、债市、房市、汇市、商品等资产越来越庞大,沉淀的资金越来越多,导致吸纳货币的能力越来越大。应对疫情,超宽松政策下,3月至8月上证综指累计上涨23%,不动产销售回暖。2)政府和企业债务规模持续上升,既大量派生信用货币,又使得派生出的货币被固化在债务偿还当中。

第五,资产价格上升加剧贫富差距,抑制消费和通胀,并引发民粹主义。2008年国际金融危机之后,美联储投放天量货币,美国房价和股价持续大幅上涨,贫富差距拉大,民粹主义兴起,逆全球化涌动,政治极化加剧,“占领华尔街”运动、桑德斯和特朗普等反建制派崛起都是突出表现。社会消费低迷,经济下行,资金继续流向资本市场,形成货币-实体-资产的新循环。

4、国际经验来看,美国历次宽松均未引起通胀明显上行,主因是货币政策传导效率降低、需求低迷、股市房市吸收过剩流动性。

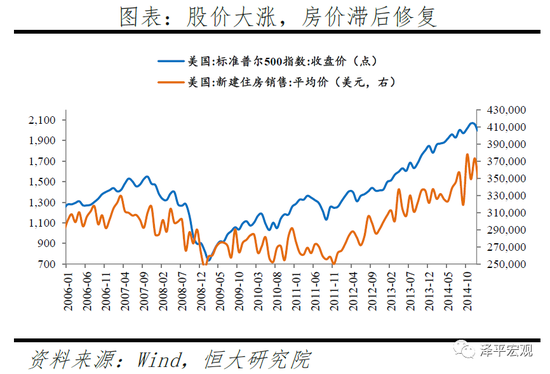

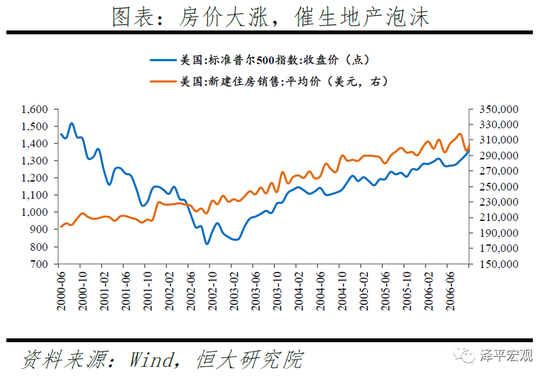

回顾美联储三轮宽松周期,我们发现,危机时期,美联储货币宽松后,股价率先大幅上涨,房价滞后修复,通胀始终保持低位运行。

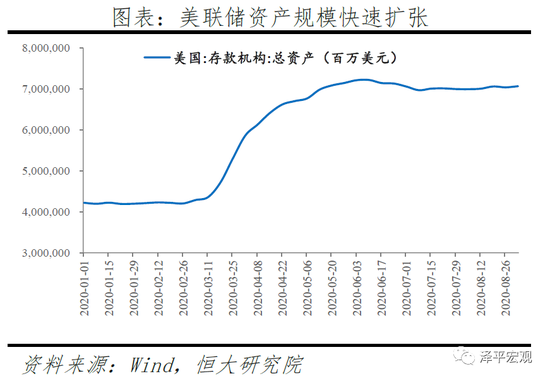

21世纪以来,美国历次宽松均未引起通胀明显上行,美联储货币政策传导效率降低、需求长期低迷、股市房市吸收过剩流动性等是主因。其一,美联储货币政策传导效率降低。美联储大幅扩表的同时商业银行体系资产负债表相对稳定,并未同步出现大幅扩张。其二,需求长期低迷。近十年来,人口老龄化、工资增速放缓、长期低利率贫富分化加剧等问题日益严峻,总需求增长缓慢,总供给长期大于总需求。其三,股市、房市吸收过剩流动性。美国金融市场成熟,宽松周期中,实体经济疲软,流动性率先进入股市,房市滞后修复,股市房市吸收大量流动性。其四,美国充分利用全球价值链。全球化格局下,规模经济效应和外包等强化了低成本优势与产出能力,抑制了价格水平上涨。其五,通胀目标制货币政策框架的完善有助于稳定通胀预期。

1)2020年3月至今:股市大涨,房价小幅上行,通胀低位运行。

美国开启新一轮宽松周期应对疫情冲击和经济衰退。1)3月联邦基准利率降低150BP至零,同时法定存款准备金率降至零,重启QE政策;2)3月中下旬美联储相继启动CPFF、PMCCF、SMCCF等非常规政策工具,向各部门直接提供流动性。3月4日至9月2日,美联储总资产规模从4.3万亿美元大幅扩张至7.1万亿美元,6个月内扩表2.8万亿美元。

3月至今,美国通胀低位运行,美股大幅上涨,房价小幅上行。通胀来看,疫情冲击下需求低迷,3月至7月,美国物价指数几乎持平,CPI月同比均值仅为0.7%。股价来看,3月美股大幅下跌,4次熔断,但随货币宽松政策加码,美股反弹并大幅回升,3月末至8月末美国标普指数累计涨幅达35%。房价来看,3月至7月,美国新建住房均价小幅上涨4%。

2)2007年9月至2015年末:通胀平稳,股价大涨,房市滞后修复。

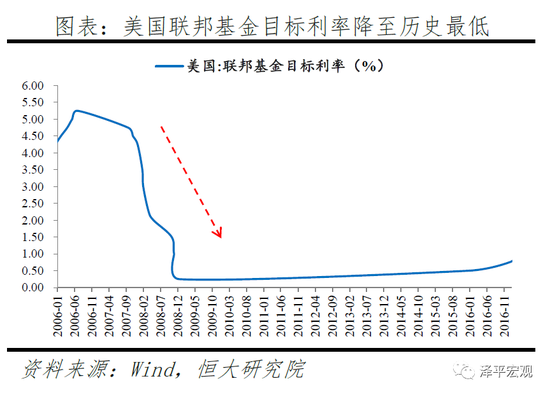

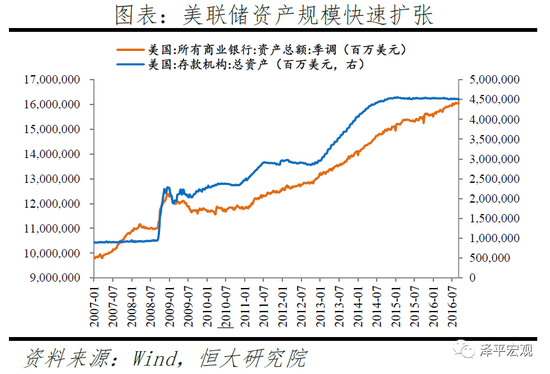

2007年9月至2015年末,为应对次贷危机,美国货币政策大幅宽松。1)2007年9月起,联邦基金利率持续下调至0%-0.25%的历史最低水平。2)美联储利用CPFF等多种非常规工具为市场注入流动性。3)美联储先后开启三轮QE直至2014年底。2007年9月至2014年末,美联储资产规模从0.9万亿美元扩张至4.6万亿美元,增幅达402%,但值得注意的是,同一时期,美国所有商业银行资产总额增幅仅为43%。

这一轮宽松周期中,资金大量流入资本市场,股市大涨,房价滞后于股市修复,物价保持稳定。通胀来看,2007年下半年起,布伦特原油价格大幅攀升,带动能源类消费价格大涨,美国CPI同比一度攀升至5.6%,但随着2009年油价回落,CPI稳定在2%左右,货币超发未引起通货膨胀。股价来看,摆脱危机低谷期后,股价持续上涨,2009年初至2015年末,标普指数累计涨幅达119%。房价来看,房价恢复显著慢于股市,2011年末房价触底反弹,至2015年末累计上涨41%。

3)2001年1月至2004年6月:通胀平稳,房价大涨,地产泡沫,股市先跌后涨。

2001年互联网泡沫破灭叠加“911”事件冲击,美国经济陷入衰退,美联储宽松货币政策化解经济下行压力。1)2001-2003年美联储连续13次降息,联邦基金利率由2001年初的6.5%下调至2003年6月的1%。2)为提振经济,政府刺激购房,以次贷为首的衍生信用产品扩张失控,2001-2006年底,抵押贷款发放规模增加4070亿美元,达2.5万亿美元。

这一轮宽松周期内,房价大涨并催生地产泡沫,股价先跌后涨,通胀稳定。房价来看,流动性过剩、监管放松和金融创新共同催生了地产泡沫,2001年初至2006年末,美国新房销售均价累计上涨44%。股价来看,货币宽松前期,受经济下行及风险事件冲击,股市持续下跌,2003年3月起触底回升,至2006年末,标普指数累计上涨73%。通胀来看,这一阶段CPI月同比增速均值为2.2%,保持低位运行,总体波动不大。

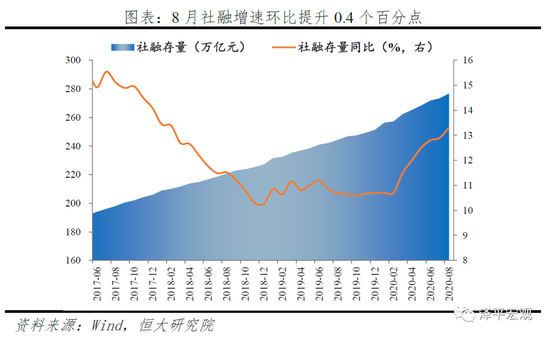

5、总量层面,8月存量社融增速13.3%再创新高,预计四季度社融增速迎来拐点。

8月社融增速13.3%,环比提升0.4个百分点,再创新高,为2018年3月以来最高点。8月新增社会融资规模3.58万亿元,同比大幅多增1.39万亿元,同比增速13.3%,环比提升0.4个百分点。供给端,货币政策强调精准导向直达实体,同时加强与财政协同、促进政府债顺利发行。需求端,雨季扰动效应下降,基建投资加码,地产韧性强,PMI连续6个月位于荣枯线以上,外需改善,PPI及工业企业利润处于上行通道,实体投资及居民消费购房需求继续恢复。

随着经济增长向潜在增速回归,货币政策强调总量适度,保持货币供应量和社会融资规模合理增长,专项债逐步发行完毕,预计四季度社融增速迎来拐点。

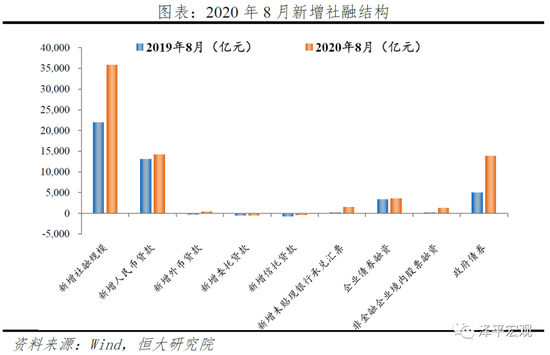

6、结构层面,政府债券放量发行、人民币贷款延续多增,构成社融主要支撑。

其他融资方面,8月政府债券同比大幅多增8729亿元创历史新高。8月新增政府债券融资1.38万亿元,为历史单月最高值,同比大幅多增8729亿元,地方政府专项债及一般国债放量发行。专项债剩余额度约7000亿元将在9、10月发行完毕,一般国债及地方政府一般债券剩余额度超1.5万亿元将在9-12月发行,后续政府债券仍将是社融最主要的支撑项。

表内融资方面,信贷同比延续多增。8月新增人民币贷款1.42万亿元,同比多增1156亿元,企业及居民中长期贷款仍是主要支撑。

表外融资方面,非标同比多增1725亿元,主要是未贴现银行承兑汇票多增。8月表外融资转正,新增710亿元,同比多增1725亿元。其中,未贴现承兑汇票、信托贷款、委托贷款分别同比多增1284亿元、少减342亿元、少减98亿元。在监管层规范信托融资、打击票据套利背景下,8月表外仍现多增,或印证实体经济需求改善、企业投融资需求回升。但监管整治金融乱象态度明确,叠加四季度信托到期量大,预计四季度非标压降节奏将有所加快,构成社融主要的拖累项。

直接融资方面,股市热度仍存,股票融资创2017年12月以来新高;企业债券融资环比回升、同比基本持平。8月新增企业债券融资3633亿元,同比小幅多增249亿元,环比多增1250亿元。8月资金面紧平衡状态下信用债利率有所上行,但企业抓住当前融资窗口,债券融资环比恢复。8月新增股票融资1282亿元,同比大幅多增1026亿元,创2017年12月以来新高,创业板注册制落地、股市交易热度仍存,继续拉动股票融资。

7、信贷扩张节奏放缓,金融机构贷款小幅多增。

8月金融机构口径信贷同比小幅多增694亿元。8月金融机构口径新增人民币贷款1.28万亿元,同比多增694亿元,增量较上半年明显回落。

宽信用力度边际放缓,央行维持资金面紧平衡状态,金融机构在超储率低位、压降结构性存款背景下负债端压力上行,多重因素制约信用派生节奏。9-12月新增信贷均值或仍保持在1.3万亿元左右,远低于上半年的月均2万亿元,信贷平稳增长但同比增量趋于收敛。

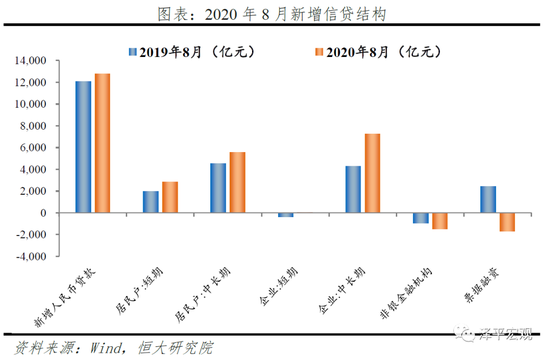

8、信贷结构延续改善,居民和企业中长期贷款仍是主要支撑,票据延续6月以来的压降态势。

企业贷款层面,货币政策强调直达实体,监管打击套利,表内票据继续缩减,企业中长期贷款占比保持高位。8月新增企业贷款5797亿元,同比少增716亿元。短期贷款、中长期贷款、票据融资分别多增402亿元、多增2967亿元、大幅多减4102亿元。监管层压降结构性存款、规范票据发行,银行负债端压力上升,票据大幅缩减,延续6月以来的压降态势。新增企业中长期贷款占新增信贷比重保持高位,财政资金支出效率提升,基建项目带动中长期配套贷款增加。

居民贷款层面,短期与中长期贷款均为多增,居民消费继续恢复、购房需求不减。8月新增居民贷款8415亿元,同比多增1877亿元。其中,短期贷款新增2844亿元,同比多增846亿元,8月乘用车零售同比增速上行,服务业PMI指数回升至54.3,线下消费活跃度继续上升。中长期贷款新增5571亿元,同比多增1031亿元, 8月30个大中城市商品房销售面积同比增速进一步回升至17%,居民购房需求不减。

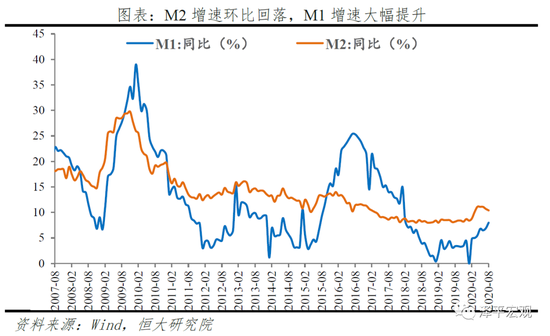

9、M2增速环比回落0.3个百分点,宽货币宽信用边际收敛。M1增速环比大幅提升1.1个百分点,实体经济活跃度进一步上升。

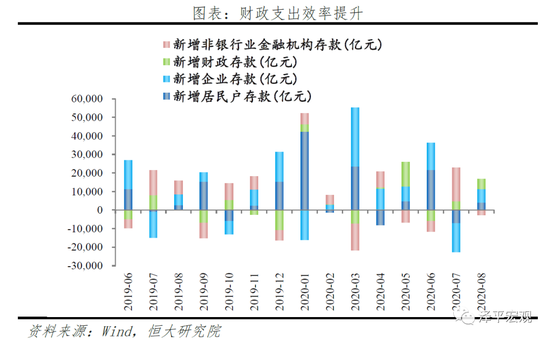

8月M2同比增速10.4%,环比回落0.3个百分点。8月银行信贷投放、债券购买力度边际收敛,叠加政府债放量发行,财政存款同比明显多增,对M2增速构成拖累。从结构来看,1)企业存款增加7491亿元,同比多增1699亿元,财政支出节奏加快、财政存款向企业存款转化。2)居民存款增加3973亿元,同比多增1259亿元。2)财政存款增加5339亿元,同比多增5244亿元,虽然8月并非缴税大月,但8月政府债放量发行募集1.38万亿元,带动财政存款多增。同时,由于今年财政资金划转效率高、直达基层,财政存款规模明显低于政府债融资规模。3)非银金融机构存款减少2612亿元,同比大幅多减9910亿元,8月股市震荡,部分参与者或兑现前期盈利离场。

M1同比增速8%,环比大幅提升1.1个百分点,房地产销售市场延续恢复、基建发力,交易性需求持续恢复,实体经济活跃度进一步上升。

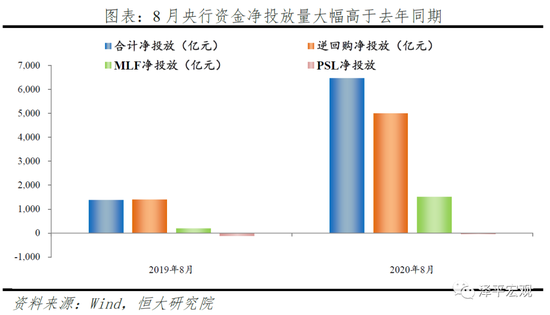

10、流动性层面,8月资金投放力度高于去年同期及今年6-7月水平,但超储率低位叠加政府债放量发行,资金面处于紧平衡状态。

公开市场操作来看,8月央行净投放流动性6458亿元,大幅高于2019年同期水平(净投放1369亿元)。1)8月央行加大公开市场操作力度,熨平政府债放量发行带来的资金面波动,累计净投放流动性6458亿元,大幅高于去年同期及今年6-7月水平。2)8月第二周央行通过逆回购操作单周净投放4900亿元,创6月以来新高,8月17日MLF超量续作,8月21日重启14天逆回购,均体现出货币政策加强与财政的协同,呵护资金面平稳运行。

市场利率围绕公开市场操作利率和中期借贷便利利率波动,整体有所上行,资金面紧平衡。8月公开市场资金投放力度加大,但金融机构超储率处于低位、政府债券大量发行、同业存单利率继续上行,资金面整体处于紧平衡状态。DR007月均值环比上行9BP,月内基本围绕7天逆回购利率波动,但多个日内最高价达2.5%以上。1年期、10年期国债收益率月均值分别上行13BP、4BP,回归至1月水平。1年期股份制银行同业存单利率大幅上行22BP至2.95%,超储率低叠加结构性存款大幅压降,银行负债端压力上升。

11、展望未来,货币政策保持定力,结构性宽松与结构性收紧并存。

第一,货币政策结构性宽松与结构性收紧并存。一方面,货币政策短期内不具备收紧条件,消费端恢复缓慢,就业压力较大,仍需要结构性宽松政策,让流动性精准流向小微、民企、制造业中长期、高新技术等领域;另一方面,坚决落实房地产长效机制。

第二,继续完善以DR为重点的基准利率体系,促进利率市场化传导,推动实体融资成本下行。短期来看,降息降准都没有强烈的必要性,央行更倾向于通过利率市场化的方式引导实体融资成本下行。