散户疯狂空头退场 美股狂想何时终章?

今天的美国股市何去何从?是像1997年那样继续大涨,还是像2008年那样暴跌,取决于宏观经济是V型反弹还是会深陷危机。目前数据看来,美国经济基本面依然薄弱,危机将会持续和深化,因此美股泡沫的破碎并不会太远。

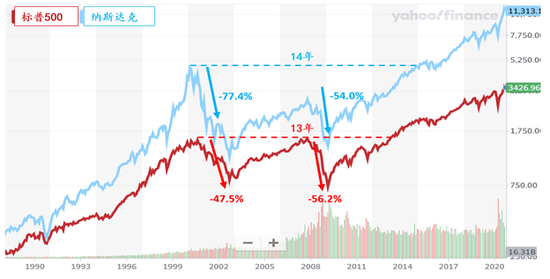

美国股市自3月下旬开始强力反弹,特别是科技股上涨更是疯狂。这不禁令人回想到过2007年泡沫,以及2000年互联网泡沫破裂前的疯狂。这两次疯狂均以股灾告终:如下图所示,2008年股灾中,标普500和纳斯达克分别下跌56.2%%和54.0%,2000年标普500和纳斯达克股指则分别下跌47.5和77.4%,在十几年后才恢复元气。

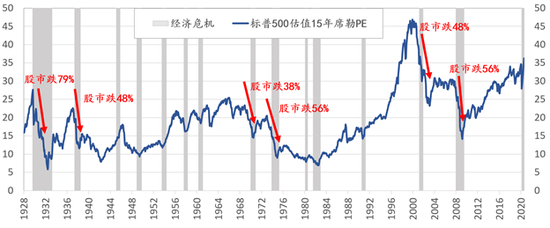

数据显示,股市估值高企之时股灾爆发的可能性上升。诺贝尔经济学奖得主席勒(Shiller)对此进行了深入研究,并发明使用公司长期(例如15年,以涵盖整个经济周期)盈利计算PE,比用1年盈利计算的PE更能准确反映股市估值。从下图可见,股市往往在估值高企之时暴跌。

但高估值并不代表股市会立刻大跌,往往是经济危机的爆发冲击泡沫,使其破碎。例如1997年,标普500的席勒PE超过35,远高于历史记录,但股市依然大涨3年60%才开始暴跌。实际上,经济危机的爆发是导致严重股灾的根源,危机爆发股市泡沫才破碎(上图)。互联网泡沫在2000年最终破碎,也是由于经济危机的爆发。

经济危机越严重,之前股市估值越高,股市下跌幅度越大。尽管平时股市与经济往往脱节,但经济危机爆发时股市便被拉回现实,例如1929,2000,2008年等大股灾,都是在高估值时由经济危机引发。

今天的美国股市何去何从?是像1997年那样继续大涨,还是像2008年那样暴跌,取决于宏观经济是V型反弹还是会深陷危机。目前数据看来,美国经济基本面依然薄弱,危机将会持续和深化,因此美股泡沫的破碎并不会太远。

3月大盘触底以来,美股走势极其疯狂,但多重风险也在加速累积。3月低点至上周市场出现调整之前,纳斯达克综合指数已累计上涨67%。标准普尔500指数上涨了55.1%,道琼斯工业平均指数上涨了53.1%。

市场涨势不均衡的状况在急速加剧。目前FAAMG五大科技股——Facebook、苹果、亚马逊、微软和谷歌母公司Alphabet已经约占标普500指数市值的25%。苹果9月1日时的盘中市值一度超过小盘股指罗素2000全部公司的总市值。市场宽度锐减往往预兆着股市大幅下跌。

(标准普尔500指数的平均空头利息占市值比例。来源:FactSet和高盛)

近来美股市场的空头纷纷退场,意味着股市上涨的动力正在消失,下行压力增大。高盛的数据显示(上图),在八月初,标准普尔500指数的平均空头利息仅占市值的1.8%,这是自2004年以来的最低水平。除能源以外的所有主要板块的看空头寸都在过去15年来的最低位。据彭博报道,目前美国对冲基金的空头头寸是16年来的最低水平。空头退场意味着原本做空的人都开始做多,市场情绪极其乐观,将美股估值推向更加极端的位置,未来的下行压力也就更大。

此前空头平仓行为进一步推动市场上涨,酝酿了更大泡沫的形成。自3月份市场触底以来,高盛一篮子“最不受欢迎的股票”价格几乎翻了一番,涨幅几乎是标普500指数的两倍。Charlie McElligott公司的追踪商品交易顾问(CTA)基金的模型显示,3月9日全球股票期货的 “最大空头”中,后来已有约7000亿美元的空头头寸现在转为净多头。这都说明了空头们相继被迫平仓,加剧了股票的上涨。一旦大多数空头完成头寸平仓并回购股票,由空头回补推动的反弹趋势就会减弱。

衍生品的广泛使用放大了市场涨势,但也埋下了更高的风险。据高盛数据,过去两周,美国单个股票交易看涨期权的总名义价值平均为每日3350亿美元,为2017年至2019年滚动平均值的三倍多。虚值期权和牛市看涨期权价差的买家数飙升,涉及的权利金已经高达了10亿美元,获得了近200亿美元的风险敞口。大批投资者购入看涨期权,做市商则需要购入大量标的,导致标的价格上涨,诱使投资者买入更多的看涨期权。例如软银集团在过去一个月中就购入了数十亿美元的美国科技股期权,美国大批散户近来也采取了同样的策略。看涨期权交易活动放大了市场的乐观情绪,令市场涨势更加疯狂,未来下跌的空间也将更大。

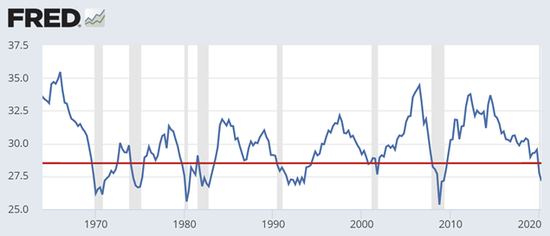

乐观的市场情绪和历史高估值水平并不意味着市场面临下行风险。1997年6月时,席勒市盈率达到35倍,市场继续上涨至2000年3月,期间标普500指数上涨66%,纳斯达克暴涨260%,席勒市盈率达到47。这是因为当时经济基本面仍然向好,下图所示,美国企业利润率在1997年第三季度仍处于32.1%的周期高点,因此市场得以持续上涨至2000年。直至2000年第二季度下降到29.4%,经济走向周期性危机,股市才开始随之崩盘。

(美国企业利润率。数据来源:美联储经济数据库FRED,灰色部分为经济危机)

2020年的经济基本面决定了美股涨势难以持续。今天美国面临的情形与1998年截然不同:上图显示,2019年第四季度企业利润率已经由2014年第三季度的周期高点(33.7%)下降到29.5%,与2000年第二季度相近,处于周期末期,离周期性经济危机爆发不远了,因此难以重复1997年的表现。

目前美国经济已经陷入衰退,尚未出现真正企稳迹象。就业持续恶化,收入和信贷这两个美国居民消费的来源均出现严重问题,经济复苏正在失去动能;加之政府救助不力,开始削减和延迟对普通群众的补助,使其消费能力更加受限,对基建等公共投资也迟迟不行动,更加阻碍经济复苏。在这样的背景下,金融市场依靠流动性与市场情绪推动,却与基本面严重脱钩,泡沫正在进一步加重,风险依然高企。

股市再次崩盘的具体时点取决于何时投资人V型反弹幻想破灭。深度的危机虽然就在前方,但大多数投资者往往后知后觉。经济问题最终将在企业盈利中体现出来。10月份将出炉第三季度企业盈利报告,但投资者有可能仍把盈利疲弱归咎于疫情,或许要第四季度,甚至明年第一季度盈利报告出炉才能真正使盲目乐观的投资者接受现实。

然而,与此同时,其他多重不定因素可能加速市场下跌。随着资本主义世界日益走向动荡和衰落,到处都充满了矛盾和风险,包括新冠疫情失控、中美关系、美国政治动荡、政府救助措施不力、以及世界经济衰退等等都可能引发市场的动荡,投资者的极端乐观情绪很可能快速转换为极端悲观,市场下跌进程将因此加速。