李迅雷:好赛道上跑的究竟有多少匹好马?

春节过后的资本市场,看上去总觉得有点怪。A股市场先是受到疫情的突发影响,首日出现“熔断”,之后又慢慢修复乃至出现繁荣景象。美股则更怪异,先是出现“技术性熊市”,之后则出现了戏剧性大逆转,不仅走出了牛市,而且纳指和标普500还创出了历史新高。不过,最近中美股市都出现了回落调整,让我们静下来观察资本市场的变化和它的真实面貌。

“好赛道”已经拥挤不堪

今年证券市场的一个流行词叫“赛道”,意思是资产配置就应该配置在好赛道上。那么,好赛道有哪些呢?主要有医药生物、食品饮料、电子、计算机行业等。今年公募基金的业绩也都非常好,上半年股票型基金的平均收益率为24.21%。从行业ETF的净值变化看,医药生物、食品饮料、半导体等行业的投资回报率名列前茅,成为令人羡慕的“好赛道”。

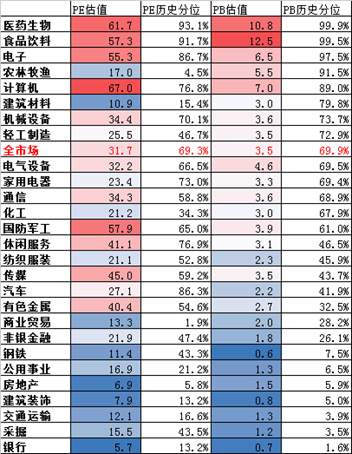

好赛道意味着赛道内的公司具有高成长特性,于是这些好赛道上奔跑的马儿(公司)估值水平(市盈率和市净率)都不低了。如根据我们对8月末股价水平的计算,医药生物行业的大市值股票(行业营收排名前30%)的市盈率中位数为61.7倍,市净率为10.8倍;食品饮料行业的PE为57.3倍,PB为12.5倍,电子的PE为55.3倍,PB为6.5倍。

相比之下,“差赛道”的估值水平就处在历史的低位,如银行业的PE只有5.7倍,PB只有0.7倍。房地产业的PE只有6.9倍,PB只有1.2倍,均处在历史估值水平的极低位置。

各行业营收排名前30%公司的估值水平

数据来源:根据8月末沪深交易所相关数据计算

数据来源:根据8月末沪深交易所相关数据计算

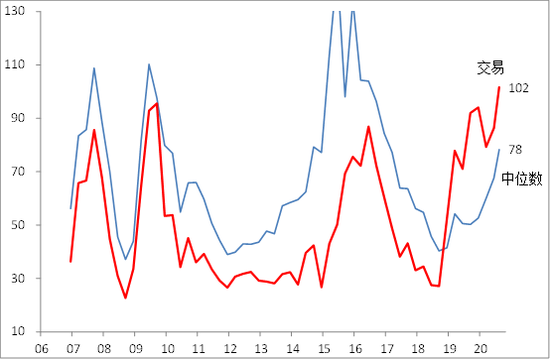

王晓东用“交易市盈率”的概念,可以进一步论证好赛道已经变得非常“拥堵”了,即大部分投资者的交易都集中在这些赛道上。所谓“交易市盈率”,是指最近十个交易日的交易金额加权。下图不含2020年新股(当年上市新股至少一个季度后纳入核算),剩余近3750家公司(含科创板)交易市盈率(红线)和全市场市盈率中位数(蓝线)计算的口径为均为TTM,其中利润按“扣非”口径计算。

A股交易市盈率与全市场市盈率中位数比较(扣非、TTM口径)

来源:WIND,中泰证券研究所

来源:WIND,中泰证券研究所

图中可见,最近交易市盈率创纪录地超过100倍,而且显著高于全市场中位数78倍的水平,显示市场交易结构自年初以来已经发生了巨大变化:热门赛道交易异常活跃,低估值股票的交易异常清淡,高估值股票的交易非常活跃。即便不扣非计算交易市盈率,也达到78倍的历史新高,对应的全市场中位数为55倍。

从2006年至今,交易市盈率一直低于全体股票市盈率的中位数,但2018年末起则出现了强者恒强的现象,即交易的集中度显着提升,以银行、地产为代表的大市值、低估值板块交易清淡,反映出投资者对周期股的看淡和对新经济、高成长行业的乐观预期。

你买的或许只是你臆想中的未来

买股票就是买未来,投资者的半导体、医药等板块给予较高估值,实际上就是对这些板块未来高成长的憧憬。但这些当前估值水平已经较高的公司未来究竟能否成为高成长的明星呢?现在肯定没有答案,但追溯历史,或许可以得到一些借鉴。

中泰策略团队曾经在2017年对2006-2016年对年利润增长率超过20%的上市公司数量进行统计,发现连续5年中,利润增长超过20%的公司占比只有1.2%;连续5年中,利润有四年增长超过20%、另外一年增长不低于-20%的公司占比是2.9%;连续5年中,1)利润有三年增长超过20%、另外二年增长不低于-20%的;2)利润有四年增长超过20%、另外一年增长低于-20%的,占比为6.4%。

年利润增长率在20%以上上市公司数量(06-16年)

来源:WIND,中泰证券研究所

来源:WIND,中泰证券研究所

也就是说,连续五年利润能够保持20%以上增长的公司,只能是百里挑一了,如今A股超过4000家上市公司,估计其中不超过50家上市公司能获得连续5年20%以上的利润增长率吧?

最近凌鹏在《一个数据引发的思考》一文中,统计了2000年至今A股所有上市公司连续N年扣非净利润增速超过M的数量,发现过去10年中,连续7年盈利增速超过50%只有3家,超过40%的只有11家,超过30%的只有39家。这再次印证了持续高增长公司在A股市场上只有百里挑一的概率。

“很多公司未来三年的盈利预测都可以达到100亿,或者是赛道优良、或者是龙头集聚。但只要简单拉一下数据就知道,A股3975家公司仅有105家归属母公司净利润超过50亿,其中超过100亿仅59家。而这59家公司中有47家属于银行(20)、地产(8)、建筑(5)、证券保险(6)、采掘(4)、电力(长江电力)和钢铁(宝钢)、铁路(2)等天然大市值领域。其他12家优秀的公司分别是茅台(412亿)、五粮液(174亿)、上汽(256亿)、温氏(140亿)、海螺水泥(336亿)、格力(247亿)、美的(242亿)、三一(112亿)、万华(101亿)、恒力石化(100亿)、工业富联(186亿)、海康(124亿)。这么多年也就这12家公司,其难度可想而知。”

四年前,我曾撰文——《你买的只是你想象中的未来》,认为在任何时候,都不要忘记二八定律。未来的“现实”,往往与你想象的相距甚远。因此,每个投资者都只能买到自己所想象的未来,但如果你想象的美好未来不能得到大家的认同,那就只好顾影自怜了。

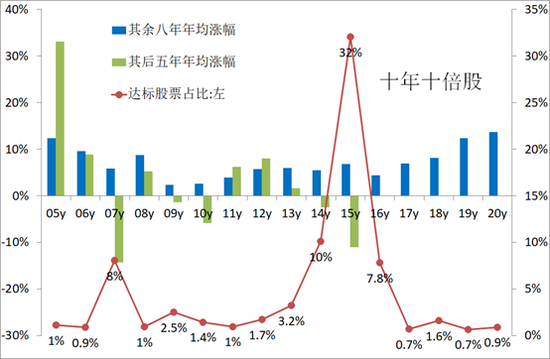

很多投资者都希望能够找到十年涨十倍的股票,但根据王晓东的统计,十年涨十倍的股票确实不少,但“千里马常有而伯乐不常有”。例如,2006年初,全市场约有1300只股票,到15年末,十年间,股价涨幅超过1000%的股票有410多只,占比达32%(经历了2007、2015两轮大牛市)。但扣除各自涨幅最大的两年后,其余八年的平均涨幅只有7%。而其后的五年间(2016年初至2020年9月),年平均跌幅高达11%。

又如,1998年初至07年末这十年间,共有50多只股票十年涨十倍,占比达8%。但扣除各自涨幅最大的两年之后其余八年的平均涨幅只有5%,且其后五年间(2008年初至2012年末)的平均跌幅达到14%。

再如,1996年初-2020年9月这25年期间,全市场十年涨十倍的股票占比大约为5%(有的显然多次),但这些股票的年均涨幅中位数只有8.6%(相当于十年130%的涨幅);这其中只有10%的股票年均涨幅超越19.5%(相当于十年五倍的涨幅)。

十年十倍股的达标率与波动幅度

注:年初、年末的设定时剔除新股当年涨幅来源:WIND,中泰证券研究所

注:年初、年末的设定时剔除新股当年涨幅来源:WIND,中泰证券研究所

从上图中我们发现两个现实:第一,十年十倍股不少,但波幅巨大,即便你选对了买入时机,卖出时机很难抉择,长期持有的话,很多十倍股又成了过山车;第二,2017年以后,十年十倍股的比例大幅下降,最近两年不足1%。

综上,回顾历史,A股市场上能保持利润持续高成长的企业凤毛麟角、百里挑一,今后,随着经济增速下行,要成为高成长企业的难度进一步提高。对于投资者而言,要成为“伯乐”谈何容易;而像巴菲特那样,要获得年化20%多的投资回报率,确实太难了。因此,投资还是应该降低收益预期。

国内投资者为何爱讲故事不爱算估值

2012年,我写了一篇文章,叫《中国投资者为何爱讲故事不爱算估值》,当时我统计了一些数据:截至2012年10月19日, 61家A+H的上市公司中,A股对H股折价的有17家,只占总数的28%,折价最高的约为30%,而折价的股票均为大市值股票,所属行业多为银行、保险和建材等传统大行业;A对H股溢价的占比为72%,最高溢价幅度接近80%,且溢价高的公司相对于折价高的公司而言,市值水平要低得多。

原本以为,随着沪港通、深港通的开通,A+H的溢价率应该大幅下降,因为境内外投资者都可以通过两地市场“价差”的存在,来投资“同股同权”的相对低价公司。但事实却并非如此,目前,所有的A+H股票中,A股对H股100%溢价,已经没有折价的股票了。其中有7个股票的溢价率超过80%。其中某某证券A股价格在2012年10月末,对H股的折价率超过10%,如今则溢价率高达50%。

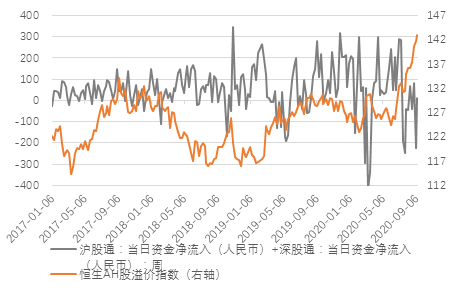

北向资金流动与A-H溢价率变化

来源:WIND,中泰证券研究所

来源:WIND,中泰证券研究所

如今,通过陆港通,国内投资者的投资规模已经成为香港股市中占比最大的“境外投资”,但为何却没有让H股的估值水平提升呢?发现A+H溢价率小的,往往是处在好赛道上的行业股,如医药生物、新能源汽车、先进制造业等,而溢价率高的,往往赛道不好。

放着港股中如此便宜的股票不买,而去追逐A股中的高市盈率股票,逻辑是什么呢?似乎没有,最多就是一些经不起推敲的“故事”。那么,究竟是什么原因使得国内投资者喜欢讲故事而不爱算估值呢?

我在2012年写的这篇文章中,做了这样推测:是否可以从中国传统思维的特性上来寻求解释呢?从思维习惯看,与西方人相比,我们的形象思维比较发达,而逻辑思维相对偏弱(尤其形式逻辑偏弱,辩证逻辑则较强)。

在中国对外开放度比较高的今天,中国人喜欢到境外参与博彩活动已为世人所知。根据澳门统计及普查局的数据,在2002-2011年,澳门博彩业收入从235亿澳门元上升至2691亿澳门元,九年增加了10倍,且2010年的收入已经是拉斯维加斯博彩业的四倍。而在澳门消费的主体人群来自大陆。喜好博彩,本质上是通过参与亏损概率较大的不确定性活动以期获得高回报,这与理性投资活动存在明显分野。

剔除内幕交易和操纵市场这两种违法行为,投资的盈利模式不外乎主要有两种,一种是大家所熟知的价值投资,即价值发现,挖掘被低估的品种,然后等待价值实现。另一种则是揣摩市场偏好,如凯恩斯的“选美理论”——自己认为被低估的未必会涨,但大家都喜欢的投资品一定会涨。据说凯恩斯后来就是靠这种方法扭亏为盈,股市上赚了大钱。

但这种方法的难点在于,它属于金融行为学的范畴,缺乏一套可实操的方法,故实际上很难掌握,会陷入到“子非鱼,安知鱼之乐”、“子非吾,安知吾不知鱼之乐?”这样的迷宫中去。

今天,创业板接近340个股的跌幅超过10%,就是因为前段时间因为交易规则改变,涨跌幅放宽至20%之后,掀起了低价股的炒作行情。但这种没有任何基本面作为投资依据的“击鼓传花”游戏,注定是非常短暂了。

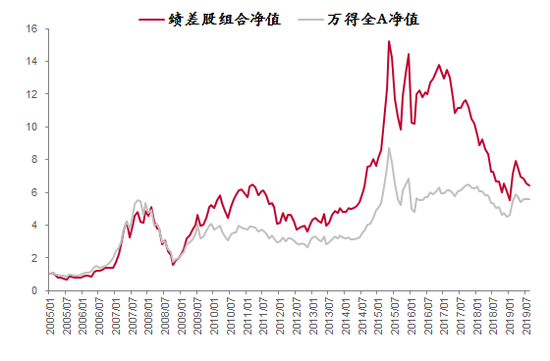

今年是我国沪深交易所成立30周年,与美国股市200多年的历史相比,还是显得很短。而美国股市从一个散户市场发展成为机构投资者主导的市场,花了大约70多年的时间。故我们对中国资本市场的发展还是应该充满信心。例如,2017年以后,中小盘绩差股的跌幅明显加大,出现了估值回归的局面。今年以来,全市场自由流通市值排序后50%的公司,市值占比从2017年初的接近20%回落到目前的不到10%,交易额占比则从35%回落约15%后50%的公司,市值占比从2017年初的接近20%回落到目前的不到10%,交易额占比则从35%回落约15%。

来源:WIND,中泰证券研究所

来源:WIND,中泰证券研究所

因此,所有的这些问题,实际上都是发展中的问题,只要多采取市场化的规则和手段,少用行政管控手段,则很多扭曲的现象就可以化解,如注册制、做空机制、IPO市场化定价机制、退市制度等要严格执行。