消费金融还有多少增长空间?

“内循环”是近期热词,虽然目前还没有明确的定义,但有一个共识,即扩大需求,提升国内消费。

既然是促消费,那就离不开消费金融的支持。不管是理论研究,还是在实际生活中,我们都能够感受到消费金融对于消费的提升作用。因此,做大消费金融业务是拉动内循环经济的应有之义。

但是,我们也能看到,消费金融是一把双刃剑,在促进消费活力拉动经济的同时,过度的消费金融也带来了消费主义盛行。过低不利于经济的增长,过度又会导致消费主义扩张,所以,消费金融发展需要“适度”。

这个“度”是多少,尚且没有人能给出一个具体的答案,但是通过全球及历史的发展对比,可以推测当下我国的消费金融发展还有多少空间。

1

居民杠杆率为居民整体债务占GDP比重,可以用于反映一国居民整体的债务水平,消费金融作为居民消费的一部分,会直接受到居民整体杠杆率水平的影响。

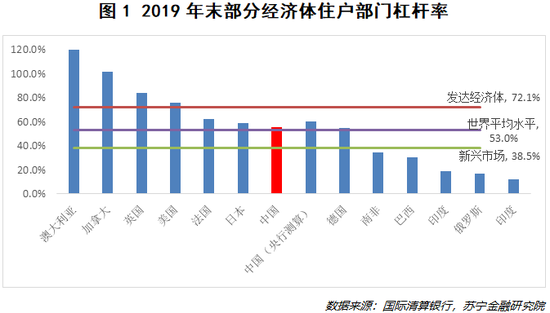

以国际清算银行公布的2019年末各国居民杠杆率来看,欧美日德等发达经济体平均居民杠杆率为72.1% ,报告内的40多个国家平均为53%,包括中国、韩国、俄罗斯、南非等新兴市场国家的平均居民杠杆率则为38.5%。

国际清算银行公布的我国2019年居民杠杆率为55.6%,但据人民银行测算,其数值已经超过60%,为了下文便于比较,我们仍然采用国际清算银行数据。

图1反映了世界主要经济体的居民杠杆水平,其中由于多数发达经济体的经济主要靠消费拉动,所以其居民杠杆率也会较高。2019年我国居民杠杆率为55.6%,已经超过世界平均水平,更是远超所处的新兴市场平均杠杆率。所以,在奔向高收入发达国家的发展中,我国的居民杠杆率虽然仍有一定提升空间,但考虑到与当前的发展水平相适应,居民杠杆率已经临近天花板。

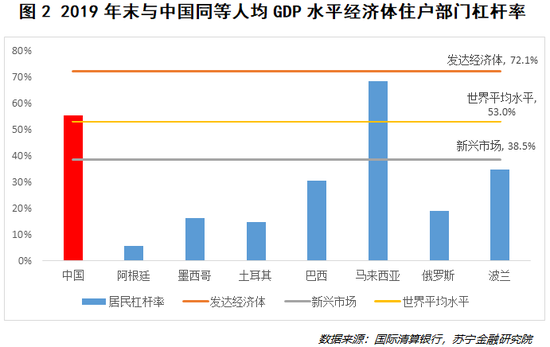

除此之外,如果以人均GDP水平来看,2019年我国人均GDP为1.03万美元,全球排名第66,与我国人均GDP相似水平的巴西、俄罗斯、土耳其、墨西哥等国,其居民杠杆率低于新兴市场平均杠杆率水平,更是远远低于我国的居民杠杆率。

因此,不管从哪个方面来看,与经济发展水平相适应,我国的居民杠杆率都很难有快速及大幅度的提升。

但须指出的是,居民杠杆率仅能反映一国整体债务的一部分情况。如阿根廷,其债务多为政府债务,也正因为此,阿根廷当前面临着严重的政府破产危机。

2

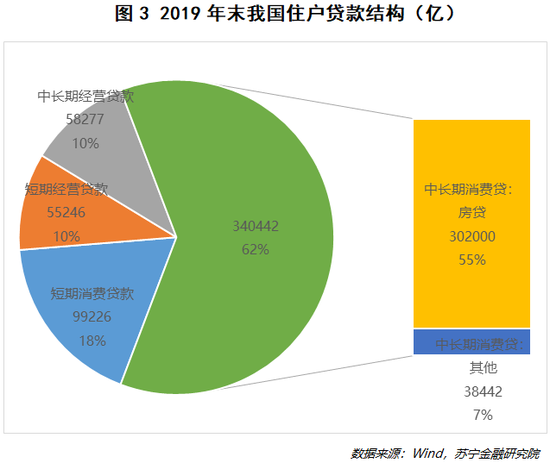

虽然从整体看,我国的居民杠杆率很高,但结构却极其分化。从住户贷款的构成看,包含了消费贷款和经营性贷款两部分,消费贷款占比为80%,其中又以中长期的住房贷款为主,在住户贷款中占比超过50%,而一般认知中的短期消费贷款仅为9.9万亿,占住户贷款的18%(见图3)。

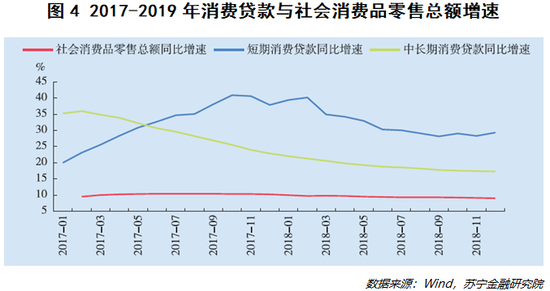

但如果从近几年数据看,消费金融的增速在加快。2017年年间,短期消费贷款同比增速从19.9%骤增至40.9%,与同期中长期消费贷款呈现“一升一降”,且增速上升趋势明显偏离同期社会消费品零售总额增长趋势。到了2018年,短期消费贷款同比增速虽然有所回落,但总体仍维持在28.1%-40.1%的较高区间,而近五年平均增速为27%,同期中长期消费贷款增速也仅为18%-25%。2019年,住户部门短期消费贷款同比增速有所回落,但仍处于较高增长区间(见图4)。

整体来看,消费金融仍在以高于社会消费品零售总额、高于GDP增长的速度发展。但是,过高的房贷占比极大地挤压了消费贷款的扩张。因此,随着房贷占比增速的进一步下降,消费贷款存在两部分增长空间。一是在住户贷款中的结构占比,二是随着整体住户杠杆率的提升而带来的消费金融的提升。

3

一定会有人疑惑,为什么要对比分析这些“看起来无用”的消费金融数据。在众多消费主义文化的影响下,使很多人对于消费金融的印象是负面的。

然而,如果我们去研究美国消费金融的发展历史可以发现,在其160余年的消费信贷发展过程中,消费信贷渗透到社会生活的各个方面,对美国经济和社会的发展产生重要作用。

事实上,消费信贷制度是美国梦实现的关键。如美国学者大卫·卡普罗维茨所言,“社会学家对殷实的消费社会的一个方面几乎完全忽视了,这就是它在多大程度上安身立命于消费信贷制度之上”。

因此,在整个20世纪,消费信贷始终是美国经济学家的一个重要研究主题。从20世纪20年代以来,实现美国梦至关重要的手段是获得消费信贷。消费信贷为美国梦融资:货币被借给买车者和购房者,借给旅游者和度假者,借给就餐者和购物者,借给就医的人——几乎借给任何人,用于任何目的。

消费信贷的持续增长,是美国经济增长的主要动力。在美国,投资、消费和净出口三大需求中,消费需求对经济增长的贡献率一直在80%以上,而美国居民各种形式的信用消费占美国国内产品总消费的2/3以上。

美国经济学学家瓦尔特·克奇曼(Walter Kichenman)将美国的消费信贷制度描述为“美国经济活力的秘密武器”。1972年全国消费金融委员会(National Commissionon Consumer Finance)的一份官方报告强调,消费信贷“不仅是我国庞大的工业机器运转的润滑剂,也是我国实现和保持世界上最高生活水准的主要工具”。

还有更重要的一点,消费信贷在社会学上一定程度上重构社会结构。在现代美国崛起的过程中,消费信贷缓解了人们因为生活方式或者社会关系的变化而面临的艰辛,成为缓解流动性约束的有力工具。有了消费信贷,大批美国新移民和农村人口,才得以在物质意义上实现移民梦。

消费金融扩大了处在社会中低阶层的社会成员的生存与发展空间。信用已经成为一种财富和准货币,只要信用好,无论当期收入如何,都可以获得消费信贷,甚至是身无分文的人,也可以凭借自己的信用维持生存,获得发展的机会。

平等授信下的消费金融,为20%的美国学生提供了接受高等教育的机会,使66%的美国家庭通过住房贷款拥有了自己的住房,1/3家庭靠汽车贷款购买了汽车。消费金融甚至成为一种社会救济方式,根据美联储的调查,在过去30年里,美国最低收入家庭获得的消费信贷的比例飙升到接近70%。消费金融给那些不太富裕的人群、年轻人和新移民的生活带来了实质性变化。

当然,2008年爆发的金融危机显示出过度负债会给经济和社会发展带来很大伤害,但是这仍然无法抹杀消费信贷发挥的积极社会功能

不过也正因为如此,我们需要在消费金融发展的不足和过度中,寻找一个合适的“度”,以谋求避免过度消费金融带来的坏处。

4

既然无论从其社会功能还是经济功能来看,消费金融都是美国实现增长的动力源泉。那么在强调“内循环”、强调促消费的大前提下,消费金融的适度性就有了更多存在的意义。

在合适的利率水平下,消费信贷是一种普惠金融,旨在帮助最广大的消费者实现资金的跨时间配置,通过增加教育文化消费获得独立成长和良性发展的空间;而且负债形成的刚性还款预算还可以减少支出的随意性,引导和规范日常生活支出。

在日常的调侃中,我们说当前最主要的社会矛盾是“人民对美好生活的向往与钱包空空不足的矛盾”。那么,可以这么说,消费金融是消费者享有的金融权利,能够满足“人民对美好生活的向往”。

当然,虽然消费信贷在融合社会各个阶层,在建立社会共识和共同文化方面可以起到重要的作用,但2008年国际金融危机告诉我们,针对社会弱势群体推出的消费信贷产品,不能一味强调金融机构的经济目标(追逐利润最大化),否则会带来严重的社会问题。

正如金融有“好的”和“坏的”,消费金融也有“好的”和“坏的”。判断消费金融是“好的”还是“坏的”的根本标准是——是否有助于减少贫富差距。

在《断层线》一书中,拉詹指出,贫富差距过大是一切不幸的根源,是导致2008年国际金融危机的根本原因。作者进一步警告说,如果这种差距不能得到修补,未来还会发生更具毁灭性的危机。

美国著名经济学家、原世界银行首席经济学家斯蒂格利茨说过:“虽然我们永远不能创造出一种完全机会平等的制度,但我们至少能够创造出更多的机会平等。”

消费金融正是通过为最广大消费者群体提供金融服务,来为他们创造机会平等。消费金融不仅仅是提供低成本的贷款用于消费,更重要的是培养客户的信用意识、财务计划能力和提供基础的理财服务,过上体面且自由的生活。