赵建:融资收紧与房价崩溃-1990年日本出台最严房地产融资政策后

1990年3月27日,对日本房地产来说是个值得纪念的日子。在房地产连续疯涨多年后,管理日本财政的最高机关大藏省终于行动了,对金融机构下达了限制对房地产行业进行过度融资的行政指导。要求金融机构对于房地产融资的增长率不得超过其总融资的增长率。

2020年8月下旬某日,碧桂园、恒大、万科、融创等12家房企参与央行住建座谈会,要求9月底前提交降负债方案,包括一年内如何降档、三年内如何全面完成符合“三条红线”的调整。若未达标,监管层将要求金融机构对相应房企的全口径债务进行限制。

虽然近十年以来,监管部门一直在对房企融资收紧,但是好像都未像现在这样认真,这样严肃。

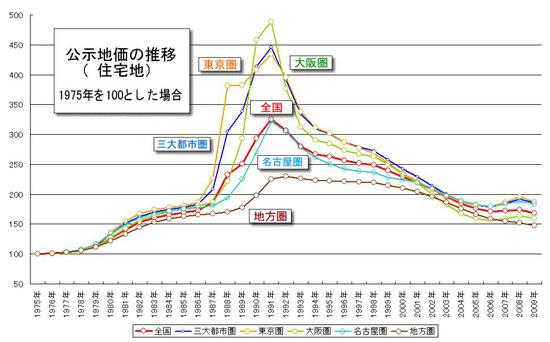

就在1990年3月日本收紧房地产融资后(最终提高利率450个bp),日本几十年形成的史诗级的房价泡沫轰然倒塌,东京等一线城市的房价最低跌去了七成以上。到现在日本的平均房价仍然没有回到当初最高点的一半。

日本房产融资收紧后房价崩溃

历史何其相似,虽然不会完全重复,但却踏着相同的节奏。具体表现上可能有各种中国特色,有各种“这次不一样”的自我释怀,但基本的规律恐怕谁也逃不开。这一点,瑞达里奥的债务周期理论有常识性的观点:

当资产价格在债务—泡沫螺旋式上涨到监管部门难以容忍的时候,融资开始收紧,一个反向的去杠杆过程就此形成。这个过程往往是异常惨烈的。

从1929年的大萧条,到1990s的日本房产市场崩溃,再到美国次贷危机,以及2018年的股灾,无一不是监管层收紧融资条件造成的悲剧。

然而,过去的悲剧会不会同样的上演,这个需要打一个问号。毕竟历史的教训在那里。日本失去的二十年,美国次贷危机的全球蔓延,这些都已经形成了历史记忆。恐怕监管层心中有数,不会重蹈过去的覆辙。

当然大家知道,中国的房价问题,症结不在开发商,而是在一级土地市场的垄断以及各类产权的分割。

但是,这里有个严格的假设,就是政府监管部门都是理性的,能够理性预期和计算房价泡沫非理性膨胀的社会成本和房价崩溃后的金融成本,能够在长痛和短痛之间做一个选择。

事实上,这样理性和全能的政府并不存在。当事态发展到一定程度,处于极度复杂和不确定性状态时,他们既很难做出理性的判断,又难以将风险置于可控范围内。因为之前政府做的,就是不断的将风险和扭曲递延,直到事态的发展超出能力边界。

这几乎就是一个内生的不可改变的过程。在集体走向非理性的过程中,原来不参与泡沫的理性个体利益不断受损,因此也被迫加入到泡沫的再分配和零和博弈中。于是泡沫随着不断的新加入者而继续膨胀。这是一个可以持续多年的“逼空”过程。

这个泡沫硬度和持续时间,可能会超出大部分人的想象。因为政府信用也会在债务周期的尾声加入其中,从企业加杠杆,到居民加杠杆,到地方政府加杠杆,最后到中央政府加杠杆。这个持续的风险轮动,直到将最后的杠杆空间用完。最终,比拼的就只有一个变量:通货膨胀。

然而通胀并不容易发生。因为在以金融为核心的现代金融体系中,货币宽松首先通过金融市场予以缓释。增加的货币量和不断降低的利率首先在存量资本品和耐用品市场上体现。

与消费品相比,资本品和不动产的价格弹性或利率敏感度更高。货币宽松首先触发的是风险资产牛市而非通胀,这是一个再分配过程,将带来更加严重的收入差距。而这个收入差距,又进一步压制通货膨胀,甚至带来通货紧缩。

另外,过低的信贷价格,让企业家更偏好于提高物质资本的投资而减少劳动雇工。自动化、信息化、智能化成为制造业的新趋势,普通劳动者只能进入到服务业领域,他们在与机器人的竞争中利益继续受损。这又进一步加剧贫富分化。

中国严监管后融资与房价发生背离

房地产无疑是货币信贷宽松的最大受益者。我之前的报告《当只剩下房地产对利率敏感的时候,该不该降息?》,已经把房地产业的利率敏感性问题说得很清楚了。第一,房地产业是高负债依赖性或信贷密集度超高的行业,任何货币信贷环境的风吹草动,都将首先在房地产业产生变化。

第二,斯蒂格利兹(2016)的研究表明,在利率超低环境下,人们更偏好存量资产的投资。受到土地供给约束的房地产自然成为货币大宽松环境下的优质核心资产。

第三,在经济下行+货币宽松的叠加背景下,抵押品变得越来越稀缺。天热具有押品属性的房地产自然就成为信用市场竞相追逐的对象。因为对房地产可以进行杠杆购买。

尤其是,如果存在长期的无节制的货币政策宽松预期,那么通过长期贷款购买房产,则等同于做空货币做多风险资产。这个收益长期来说往往是无风险的。

斯蒂格利兹(2014)同时又提出一个理论,叫伪财富(pseudo—wealth)理论。即人们的财富是靠投机对赌和存量零和博弈,而不是生产性活动形成的。伪财富往往只是账面价值的,它跟债务泡沫息息相关。一旦预期反转,拥有伪财富的人集体变现,那么实际财富就会打回原形。

中国的房地产是中国人最核心的财富,是土地财政和银行信用(广义货币)的创造源泉,是国家资产负债表的压舱石。但是在债务泡沫的膨胀过程中,伴随着房价过度上涨,也形成了一定的伪财富现象。正是这种伪财富现象,造成了房地产征税的难度:一旦征税后,有很多收入低但房产评估价值高的家庭,很可能会入不敷出。

这就造成了中国房地产的两难:任凭泡沫膨胀,对实体经济的挤出效应越来越大,这在内循环为主的体系下更加不可忍受;若像日本那样主动戳破泡沫,各种金融风险、社会问题等又能否承受得了,很可能就此进入中等收入陷阱,甚至更加严重。因此,无论是理论还是实践中,中国的房价治理问题,永远是中国经济最热门的问题,没有之一。

这个问题太大,可以拆解为长、中、短期三个层面:

长期层面的问题,中国房价泡沫什么时候会崩溃?中期层面的问题,房地产税会不会推出,什么时候出?短期层面的问题,今年买房合不合算?

对于第一个问题,我的回答往往基于“稳态泡沫”或“刚性泡沫”理论,这在金融经济学中称为“蓬齐均衡”(ponzi equilibrium)。意思是,即使某种资产没有价值,但是由于“击鼓传花”的下一个接盘人和价格上涨的预期一直存在,那么泡沫就可以持续下去。当预期通过多期的实现而不断自我强化,最终会形成一种“泡沫永不破灭”的信念。

该理论认为:纸币,就是最大的稳态泡沫。纸币没有任何价值,只是寄生于一个强大的信念网络之上:由于政府信用和权力兜底,钱,总会花出去。

在某种程度上,房地产也因为有更高层级的信用加持,以及常年大幅上涨通过预期实现正反馈强化形成的信念,也形成了一个巨大的刚性泡沫。

而这个泡沫的硬化、钢化,取决于债务和杠杆的结构以及稳定性。可以说,中国的房地产泡沫,本质上就是债务泡沫、货币泡沫。

房地产泡沫膨胀的过程,本质上就是资产-负债相互强化,信用-货币自我衍生的动态正反馈过程。资产作为抵押品,支撑负债的膨胀;而负债膨胀形成的购买力,又通过拉升资产价格进一步强化其抵押能力或者创造新的抵押品。

银行对房地产信贷投放形成信用的同时,也在资产端形成了货币资产;而货币资产形成的流动性和购买力,又进一步增加了信用(首付)。两者都是自我强化的正反馈过程。

所以这就是一个“房产融资-房价泡沫”的螺旋上升或膨胀过程。其中,房地产企业也逐渐演化为了一个信贷密集度超高,与金融企业类似的负债型、杠杆型企业。

所以中国的房地产泡沫问题,近似等同于中国的货币和债务问题。只要债务泡沫、货币泡沫还在存续(国家信用),那么房地产泡沫就难言出现总量危机。但不排除三四线城市或某个区域发生局部危机。

对于房地产税问题,我在文章《房地产税:中国的李嘉图难题》中已经说的很明白:如何在一个资产泡沫上征资产税,这是一个谁也不敢下赌注的问题。因此房地产税将会持续陷入传统的改革难题:拖延。

对于最后一个问题,今年该不该买房,这个需要视实际情况。但是,在房地产融资经受最严厉的约束,房企自身都被债务问题严重困扰的关键时间,观望半年可能是比较理性的选择。当然,如果手头有大量现金,又有一线城市购房资格,那买入也是一个不错的选择。因为现在这个形势下,话语权开始转到了买方这边。因为从长期的形势来看,持有无节制发行的现金仍然要比持有不动产更不合算。