李奇霖:一文读懂工业企业财务数据

除了工业增加值,工业企业数据中,市场通常还很关注它的财务数据。

ink="">

ink="">

本文主要介绍工业企业财务数据。透过营收利润、资产负债等财务数据,可以系统地把握工业企业财务变化趋势。

分析从两个维度展开:一是分析利润表,重点是工业企业利润,它直接反映了工业企业的盈利状况,我们将从总量、行业结构、企业类型等角度对它进行解读;二是资产负债表分析,重点是工业企业产成品存货数据,它背后反映了供需关系变动,我们将从库存周期的角度对它进行解读。

1

初识工业企业财务数据

除了工业增加值,工业企业数据中,市场通常还很关注它的财务数据。下图展示了统计局披露的主要工业企业财务数据(蓝底方框内)。

这些财务数据,相当于简化版的企业利润表指标、资产负债表指标+财务分析指标。除资产、负债、营收、利润等数据外,还包括利润率、存货周转天数等指标。对于了解基础会计知识的读者而言,这些指标应该不会陌生。

它们的统计方式也比较简单,企业在国家联网直报系统中,填报自己的财务数据,然后再由统计局直接汇总而成。因此这些指标的含义,和它们在会计里的概念范畴也没有什么差别。由于核算流程简单,我们这里也不做过多介绍。

有些工业企业财务数据,比如利润,会同时公布绝对值和同比增速。需要注意的是,它们也是一项针对规模以上工业企业的统计,所以和工业增加值一样,也会受每年规模以上企业名单变动的影响,带来口径不可比的问题。

因此,尽管统计局公布了绝对值,但如果直接用绝对值来计算同比增速,会和官方调整后公布的同比存在差异。这种差异,在大多数时候很小,但在部分时间段可能会比较大,具体的我们在下文会再提到。

2

工业企业利润表解读

(一)工业企业利润表结构分析

我们完全可以用理解公司利润表的方式,来理解统计局的工业企业利润表数据。

1)营业收入大家都很清楚,它是工业企业销售产品所获得的收入。

2)营收扣除营业成本,再减去税金、期间费用、资产减值损失等成本费用科目,基本就得到了营业利润。

3)营业利润加上营业外净收入,约等于利润总额。

4)利润总额扣除企业所得税,就得到了净利润。

目前统计局披露的利润表数据主要有营业收入(主营业务收入)、营业成本(主营业务成本)、管理费用、销售费用、财务费用以及利润总额。2019年后稍有调整,主营业务收入(成本)被营业收入(成本)替代,前者不再公布相关指标,不过因为两者差距比较小,所以两个指标直接衔接起来即可,对分析的影响不大。

此外,尽管统计局还披露了投资收益、营业利润这两个指标,但它们的披露时间都比较短,从2018年开始才有数据,所以我们一般不太看。

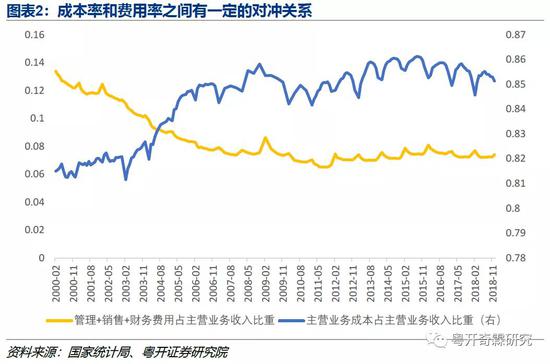

2000年到2018年,营业成本占营收比重平均在85%左右,管理+销售+财务费用占营收比重平均约8.5%。前者总体呈现出上升趋势,而后者则呈现出下降趋势,它们互相形成了某种对冲关系。扣除完成本、费用,剩下的利润总额占营收比重(营收利润率)则平均约为5.5%。

在所有利润表数据中,市场比较关注工业企业营收、利润数据,其中又以利润总额同比,最受市场关注,因为它比较直接地反映了工业企业盈利状况(本来判断企业盈利的最直接指标应当是净利润,但由于统计局未披露工业企业净利润数据,所以只能用利润总额来代替)。

营收、利润总额作为常用会计概念,对投资者而言非常熟悉。同时,这些指标还可以和A股的微观数据相联系,进而对投资产生比较直接的指导意义。

通过下图可以看出,工业企业的营收、利润指标,和A股工业类上市公司的营收、利润增速之间,有着很好的拟合性。

统计局发布的工业企业利润指标是月度数据,相较于上市公司按季度发布的财报数据,时效性更高。宏观口径下数据和A股数据之间的高同步性,意味着我们可以用统计局数据来预判A股工业类上市公司的盈利数据。

例如2020年2季度,统计局公布的工业企业营收、利润累计同比明显反弹,基本上就可以提前判断工业上市公司的二季度盈利数据也会好转。而这些工业类上市公司数量占整个A股上市公司的68%,市值占57%左右,影响力不小。

我们知道,股票价格=EPS×PE。PE是市盈率,反映估值,而EPS是每股收益,反映企业盈利能力。若将利润总额增速近似地看成EPS增速,那么分析宏观口径下的工业企业利润增速,能够帮助我们对股票市场进行定价。

(二)工业企业利润数据分析

1、如何从总量角度进行观察?

首先探讨一个问题:工业企业营收和利润总额,和我们上一篇提到的工业总产值和工业增加值之间,有什么联系?理解这一点,有助于我们厘清工业数据之间的内在逻辑。

第一,工业企业营收和工业销售产值的概念很接近,而销售产值又可以通过产销率与工业总产值相联系。

营收、销售产值都是和销售有关的概念。从2005-2016年的历史数据来看(工业销售产值只有年度数据,且自2016年以来已经停止披露),工业企业营收与工业销售产值的年度数值相当接近,例如在2016年,两者只相差0.03%。

工业销售总值和工业总产值之间,最主要的区别就在于,前者是基于销售来统计,而后者是基于生产。但这两者之间的差异也没有那么大,数据上来看,2001年以来,官方披露的产销率每年都在97%以上。历史上,工业总产值(2011年后停止披露)和工业销售产值数据结果也很接近。

一言以蔽之,尽管概念上有差异,但工业企业营业收入、工业销售产值、工业总产值在在数量关系上几乎可以等价。

第二,从概念上来说,工业增加值=总产值-中间投入,工业企业利润≈营收-成本,两者有点像,不过工业增加值并不等同于企业利润,甚至差的有点远。

从收入法可以看得更清楚,工业增加值=劳动者报酬+生产税净额+固定资产折旧+营业盈余,它的概念比企业利润要广得多,不仅包括营业盈余(有点接近于企业营业利润的概念,但不完全一致),还包括职工工资福利、生产税、折旧等等。而企业利润实际上只包含了企业所分配的利益。

但是,工业增加值的同比,和工业企业营收同比、利润总额同比之间,存在比较强的逻辑关联。

我们在《工业数据分析手册(一)》中,谈到了月度工业增加值的核算方法,它等于本月总产值×上年度增加值率,相当于控制住了增加值率这个变量,而在计算工业增加值增速时,又利用PPI指标剔除了价格因素。所以理论上而言,工业增加值同比是一个很纯粹的、只反映总产量(或者说实际总产值)变动的指标。

又因为工业总产值基本等于工业企业营收,所以某种意义上说,工业增加值同比,可以直接看作是剔除了价格因素的工业企业营收同比。

这也是为什么工业增加值同比+PPI同比(还原了价格因素),和工业企业营收同比的拟合效果非常好,形态几乎一致,甚至比拟合利润同比效果还好的原因。

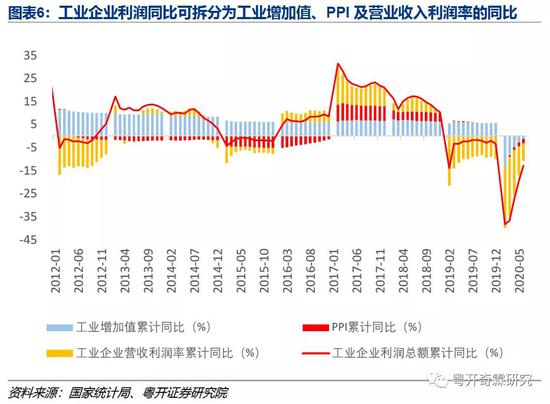

工业企业利润=营收×利润率。营收又等于量×价,所以我们最终可以把工业企业利润变动的原因,拆分为三个部分:量、价、利润率。

一是产量的变动,可以通过工业增加值同比来观察。

二是价格的变动,可以通过PPI同比来观察。

三是利润率的变动,可以通过营业收入利润率同比来观察。

工业企业利润变化基本就是由这三个因素共同决定的。我们可以把每期的利润总额同比增速,拆分为工业增加值同比+PPI同比+营业收入利润率同比。下图展示了这一拆分结果。

换言之,如果我们要对工业企业利润进行分析,无非也就是从这三个角度入手,看看这三个变量的变动趋势如何,并继续深挖它们背后的影响因素。

理论上讲,量和价在大多数时候应该没有什么分歧,因为它们总是共同受下游需求的影响。下游需求一旦启动,大概率会同时带动量价回升。

但如果冲击来自于供给端,那么量和价有时可能会发生背离。比如2016供给侧改革后产能出清,PPI同比快速提升,但企业利润的修复也主要是依靠这轮涨价,量没什么太大变动。再比如,2020年1季度受新冠疫情影响,量出现了很明显的缩减,但是PPI同比的变动并不大。

利润率的波动主要受价格影响。比如2016-2017年PPI同比大幅上涨,同时带动了工业企业利润率上升。更准确地说,是原材料涨价,带动了上游和中游原材料行业的利润率提升,这段时期的工业企业利润回升的支撑力量也基本是这些行业。

总体而言,2012年后量(工业增加值)相对平稳,而价(PPI)以及利润率则处于较大的波动中。因此,工业企业利润的变化也主要受后两者驱动。

不过要说明的是,利润增长的可持续性,最终仍然取决于需求好不好,如果只是单一地受供给冲击下的价格上涨影响,工业企业利润增速回升,那么这种回升往往难以持续。

2、如何从行业角度进行观察?

不同行业对应的需求不同,价格变动对它们的影响程度也不同,所以不同行业的利润同比走势,很多时候存在差异。接下来,我们从行业结构上来分析工业企业利润。

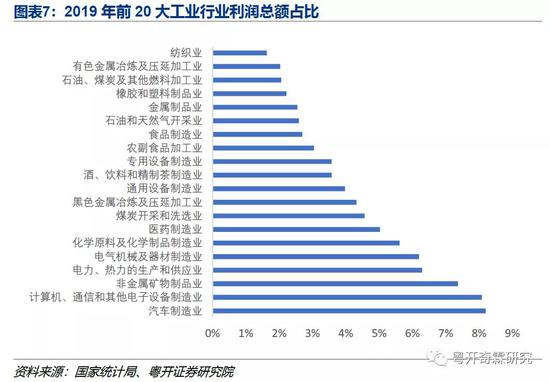

官方披露了各行业的利润总额的绝对值,可以直接计算出各行业占比。拿2019年数据来看,41个子行业中,前20大行业占比合计约为85%。其中规模最大的行业包括汽车、电子信息、电气机械、建材、化工、钢铁等,它们的利润变动会对整体的工业利润变动产生比较显著的影响。

同样地,可以参照和工业增加值类似的处理方法,对行业按照不同属性进行归类与合并(见《工业数据分析手册(一)》)。

我们这里主要从比较重要的上中下游视角展开分析,并沿用上一篇提到的上游、中游原材料、中游机械设备、下游的行业分类方法。

一个比较关键的问题是:哪类行业主宰了工业企业利润的变化?

要回答这个问题,需要将工业企业利润累计同比按照上中下游进行相对精确的拆分(可以通过各行业利润的动态占比×各自累计值的同比来拆分,不过由于并非官方公布的同比,在2017-2019年存在较大误差),拆分的结果如下图所示。

分阶段来看上中下游的同比变动特征。自2013年以来:

1)2013-2014年,总体利润增速持续下行,下游行业的利润同比走弱是主导。而上游、中游利润同比均出现了微弱的好转。

2)2015-2016年,总体利润增速见底回升。见底,主要是因为上游行业利润陷入深度负增长。回升,最主要的支撑力量也是来自于上游以及中游原材料行业,相较之下其他行业没有很明显的改善。

3)2017-2018年,总体利润增速快速下行。问题主要出在中下游行业同比的快速下滑,尤其是中游原材料(这一时期受到了统计因素干扰)。

4)2019年,利润增速微弱回升,中下游均有利润好转迹象,但中游原材料更明显。

5)2020年,新冠疫情使得工业利润增速砸出深坑,而后向上修复。上游和中游原材料都修复得比较慢,中游机械设备和下游倒是修复得比较快,尤其是中游机械设备。

综上,不同时期工业企业利润变动的主导行业可能不一样。但掐头去尾来看,中游原材料行业的变动,可能是一条比较明晰的主线,它很大程度上决定了工业企业利润同比的形态,这可能和这个时期价格成为主要变量有关。

既然这一时期主要是价格在影响工业利润增长,那么这种供给端冲击下的涨价,会影响各行业的利润分配吗?

价格驱动和需求驱动工业利润的逻辑不太一样。如果是终端需求强势启动,那么中下游会首先响应,量价齐升,利润增厚,然后再向其他中游、上游传导——此时所有行业的情况都有所好转,整个工业利润蛋糕都在做大。

但如果是在供给侧改革下,上游和中游原材料价格涨价,理论上来说,可能会侵蚀中下游的利润空间,这具体又取决于终端需求是否强劲。如果终端需求强劲,那么价格或许可以继续向下传递,中下游可以将成本继续转嫁给消费者,但如果需求比较差,那么中下游或许只能承受更高的成本,盈利能力可能会被削弱。

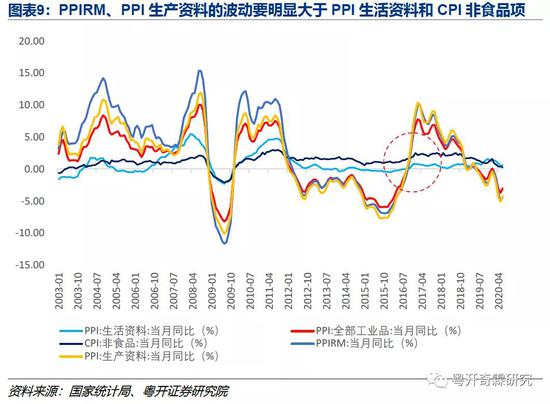

我们先来观察2016-2017年供给侧改革时期的价格变化特征:

代表工业上游、中游原材料价格的PPIRM同比、PPI生产资料同比明显大涨。

代表工业下游价格的PPI生活资料同比、代表消费价格的CPI非食品同比也有一些涨幅,但涨幅相对有限(PPI生活资料当月同比从2015年末的-0.4%涨至2016年末的0.8%,CPI非食品项当月同比则从1.1%涨至2%)。它们与PPIRM同比、PPI生产资料同比之间形成了剪刀差。

尽管从历史数据来看,工业下游行业的价格弹性一直比较弱,但这一次的反弹力度比以往更弱,也说明了终端需求比以往更低迷。

上游、中游原材料涨价更快,而下游涨价偏慢,说明下游没能完全把成本继续转嫁出去,那么下游的盈利空间可能会被压缩,营收利润率应该走弱。

分别计算各行业的营收利润率变动百分点,可以发现,在2015年末-2017年年中这个PPI上涨最猛烈的时段,上游采掘业、中游原材料行业的营收利润率上涨比较明显,尤其是采矿业、石油、钢铁、化工,中游机械设备变化微弱,而下游中则有较多行业出现了利润率下滑。

这意味下游行业,在面临原材料涨价、同时需求又没那么好的时候,盈利能力的确有所弱化,利润空间遭到了上游、中游原材料行业的侵蚀。

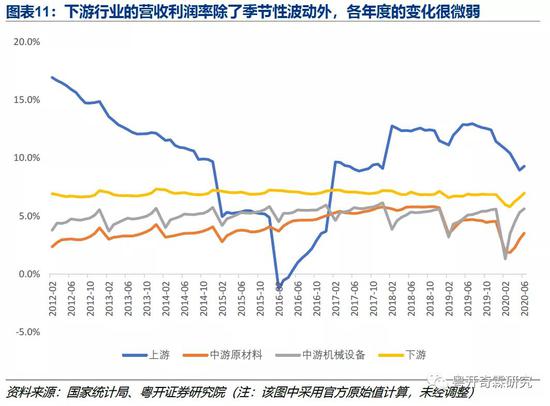

当然,侵蚀效应并没有那么显著。我们用整体法分别计算出上中下游的营收利润率,可以看到,相较于上游、中游原材料而言,中游机械设备和下游的营收利润率一直以来变动幅度都很小,除了年内的季节性波动外,各年的利润率差别不是很大。我们理解原因可能有两点:

一是可能原材料成本在下游产品价格中所占的比重没有那么高,所以原材料上涨,对下游行业价格、利润率的影响都没有那么大。

二是可能下游行业(主要面向消费)和上游、中游原材料行业的联系没有那么紧密,中游原材料涨价的影响可能更多地传递到了非工业行业如建筑业等。

3、如何从企业类型角度进行观察?

还有一种常见的观察工业企业利润的角度,即企业经济类型(或者说是企业登记注册类型)。

由于企业经济类型分类口径多而杂乱,概念上有时也存在一些交叉重叠,有时会引起误解。这里我们先来简单梳理一下它们之间的关系。

根据2011年版《关于划分企业登记注册类型的规定》,目前的企业登记注册类型包括国有企业、集体企业、股份合作企业、联营企业、有限责任公司、股份有限公司、私营企业、其他企业等内资企业,还有外商和港澳台商投资企业,一共9类。

年度的工业财务数据统计,包括以上9个类型,它们互不重合。如果将这9个类别的企业数加总,得到的数据和官方公布的总数是一致的。

在9大类企业中,国有、集体、股份合作、联营工业企业都有一定的社会制度属性,现在的数量已经比较少,它们4个再加上“其他工业企业”,占比合计只有1.4%左右。剩下来的还有有限责任公司、股份有限公司、私营企业、外商和港澳台商投资企业,它们的企业数占比分别约为24.6%、3.2%、58.3%、6%。

这四类企业的关系比较让人困惑,从定义来看,私营企业只是强调自然人投资设立或控股,外商和港澳台商投资企业只是强调由境外资本投资,这并不妨碍它们成为有限责任公司或者股份有限公司。按理来说,它们之间应该存在着交叉关系。

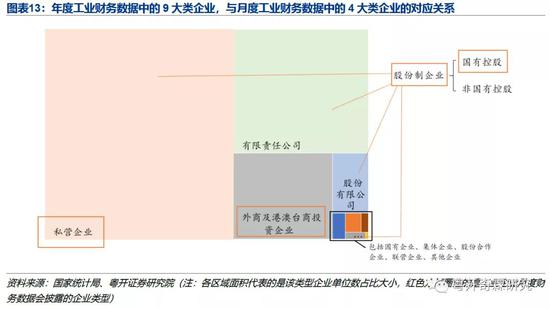

在实际中,统计局会依据《企业登记注册类型对照表》,将企业在工商总局的登记类型,转换为统计局的登记注册分类。下图中可以看到,尽管同样是在工商总局登记的有限责任公司/股份有限公司,但由于股权性质差异,有一些会被统计局归了私营企业,有些归为了外商投资企业,剩下的一些被才会真正纳入“有限责任公司/股份有限公司”。所以也没有出现重复计算问题。

再来看月度的工业财务数据。目前月度数据披露的企业经济类型,主要是4类:分别是国有控股企业、股份制企业、外商及港澳台商投资企业、私营企业。本来还有集体企业,但因为它占营业收入比重相当低,2019年起取消发布了。

这4类企业的单位数,加总起来大于工业企业总数,很明显概念存在交叉。实际上,月度的工业企业单位数,其实是等于国有企业(不是国有控股)+股份制企业+外商港澳台商投资企业+其他企业,而不是这4类企业加总。

那么这4类企业概念又该怎么理解,怎么与上文提到的9类企业对应?

1)国有控股企业比较好理解,很明显它代表了国有经济。

2)外商及港澳台商投资企业也好理解,它代表的是外资经济。

3)股份制企业是一个容易弄混的概念,从数量关系上看,它实际上=股份合作企业+联营企业+有限责任企业+股份有限公司+私营企业。并且它同时包括国有和非国有的部分(国有控股企业即是从其中衍生出来的),范围相当宽泛,占规模以上工业单位数比例高达84%左右。总的来看,它其实更接近“内资企业”的概念,适合与外资企业进行对比。

4)私营企业是股份制企业中的一种,它比较接近于我们更常谈到的民营企业,市场大多数时候也是把它们放在一起谈论。但严谨地说,民营企业在法律上还没有明确的概念界定,在通常的语境下可以将它理解为一种非公有制经济(非国有、非国家控股企业)。而私营企业则特指那些自然人持股设立或控股的企业,范围要小于民营企业。私营企业适合与国有控股企业进行对比。

从四大类型企业各自的利润同比走势来看,变动方向还是比较一致的。不过,国有控股工业企业的波动率明显要更大。在2017年,国有控股企业的利润同比显著地高于私营企业,有部分观点将这一点当成“国进民退”的论据之一。

但这其实是因为,国有控股企业集中在上游开采、中游原材料等领域,而上文也提到过,这些领域由于供给侧改革后,价格处于高位,在2017年的景气度相当高,再加上国有控股企业数量相对较少(只有私营企业的十分之一不到),弹性更高,所以利润同比在这一时期的表现,会明显好于其他类型的企业。

另外,国有控股企业和私营企业面临的融资约束不太一样。在信用收紧的情况下,私营企业面临的融资难、融资贵问题会更严峻,理论上这应该会造成私营企业的盈利状况弱于国有控股企业。但以信用迅速收紧的2018年来看,反倒是国有控股工业企业的利润总额同比下滑的更快,这也主要是因为上游、中游原材料利润同比下滑。

所以总的来说,国有控股企业和私营企业的差异,大多数时候未必是企业性质差异带来的,而是上中下游行业差异带来的。

4、再议2018年的数据分歧

最后,再来分析一个曾经争议较大的问题:2018年,用工业企业利润总额累计值算出来的同比(-11.8%),明显小于官方公布的同比(+10.3%)。当然,不止是利润总额,利润表、资产负债表其他指标也出现了类似的情况,这是为什么?

首先可以排除统计局人为调高同比数据的可能性。有一个简单的证据:A股工业上市公司营收同比和利润同比,在这段时间也还保持在较高水平,和官方公布的同比走势还是比较吻合的(见图表2、3)。

和行业有关吗?行业结构上似乎看不出什么端倪,因为除了烟草业、水电燃气供应业等个别行业以外,几乎所有行业的累计值同比,都明显小于官方公布的累计同比。

问题可能还是出在统计口径的调整上,面对公众质疑,统计局也给出了四点相关解释:

1)规模以上企业统计数量发生了变化。

2)加强统计执法,对不符合规模以上工业统计要求的企业进行了清理。

3)“营改增”政策实施后,剥离了非工业生产经营活动业务数据。

4)对企业集团(公司)跨地区、跨行业重复计算进行了剔重。

第1点、第2点解释,都是在讲规模以上企业样本缩小的问题。也有部分市场观点从这个角度出发进行解释,认为这反映了供给侧改革和去产能的结果。规模以上企业样本数量减少,所以用累计值算出来的同比要小于官方同比。同时由于行业集中度在不断提升,形成了所谓的“幸存者效应”,留在样本内的、经营质量好的的大企业,利润表现也会更好。

的确,2018年规模以上工业企业数量相较于2017年减少了6929家(降1.8%),样本量有所减少。

但问题在于,过去的20年间,其实出现了好几次同等级别的规模以上企业数量锐减,比如在2014年4月曾减少1.4万家,2015年3月曾减少9151家,2016年5月曾减少1.1万家,这三个时间点尽管用累计值算出来的同比,也是低于官方同比,但差距全都在1个百分点内,没有出现像2018年一样的巨大裂口。

第3点的解释力度可能也不是很大,毕竟工业企业非主营业务收入占营收比重很低,历年来只有2%-3%左右,就算剔除掉其中的非工业生产经营活动营收,带来的影响应该也没有那么大。

目前来看,第4点可能是更主要的原因,即剔除跨地区、跨行业计算的重复值。但这一点比较难证实,也很难证伪。有两个证据或许能够间接说明这一点:

一是国家统计局的剔重工作开始于2017年四季度,而这正好也是累计值同比与官方累计同比分化的开始时间。

二是在所有经济类型的企业中,国企是唯一没有出现显著数据分化的类别(尽管它在2018年的规模以上企业数样本缩减比例,和其他类型几无差别)。这可能和它作为国企,数据报送质量相对更好有关,所以统计局的剔重工作对它影响较小。

3

工业企业资产负债表数据解读

(一)工业企业资产负债表结构分析

统计局公布的资产负债表数据主要有以下一些:1)资产端包括流动资产、应收账款、存货、产成品存货、总资产;2)总负债和所有者权益。

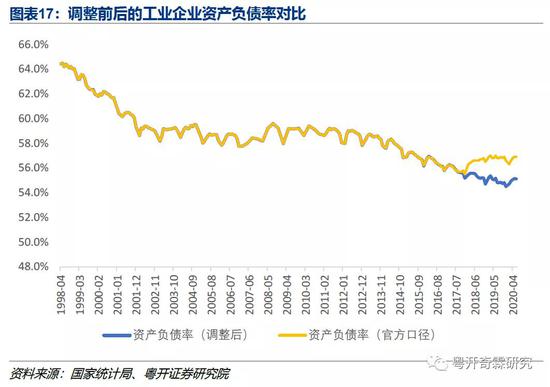

首先来观察资产负债率的变动,它显示了工业企业的杠杆情况。注意,上文提到了,2017-2018年工业财务数据出现了比较严重的统计异常,而官方公布的资产负债率其实是用累计值计算出来的,没有剔除掉异常因素。因此,如果我们直接用官方公布的资产负债率,可能会出现误读。

要观察真实的企业资产负债率,需要用官方同比先推算出2017年以后的总资产、总负债累计值,然后再计算资产负债率。虽然由于规模以上口径变动的原因,计算结果仍然存在一定误差,但误差在可接受范围内(我们在本文中提到的其他财务比率,除非有特别说明,否则都按照相同方法进行了调整)。

可以看到,21世纪以来,除了在2002-2004、2008年进行了微弱的加杠杆以外,工业企业一直处于去杠杆进程中。

2017年后,官方公布的资产负债率出现明显反弹,然而这是一次统计调整带来的“虚假”反弹。通过计算调整后的资产负债率,可以发现企业整体仍然在去杠杆。

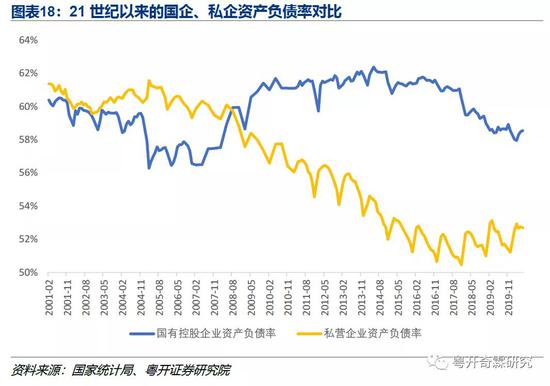

分企业类型来看,国企和私企杠杆存在显著分化。

国有控股企业的资产负债率在2008年后进入上升状态,在2016年后进入下降状态,这主要是因为2008年后基建、地产需求强劲,国有控股企业主要对应的上游和中游原材料行业大幅加杠杆,而在2016年供给侧改革后则转为去杠杆。

相应的,私营企业资产负债率自2006年以来,一直在持续下滑,但到了2018年后有所回升。考虑到2018年后的经济金融环境,私企可能并不是在主动加杠杆,而是在融资环境恶化的情况下被动加杠杆。

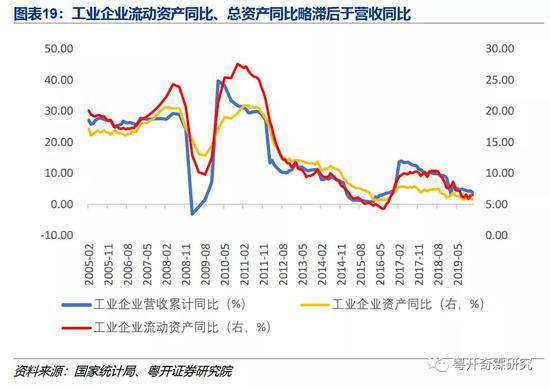

再来看资产端。工业企业资产同比会略微滞后于营收同比。这主要是因为,当企业营收好转的时候,现金、企业应收账款会增多,补充存货的意愿也在增强,导致流动资产增加,进而带动资产同比提升。

资产结构中,流动资产占比从21世纪初的40%,提升到了当前的50%左右,总体来看资产流动性有所增强。

其中,流动资产占总资产比重在2009后出现一次大幅提升,2012年后又逐渐滑落,这个波动主要由存货变动贡献。而2015年后触底回升,则更多由应收账款支撑。

可以继续观察与存货和应收账款相关的两个指标:

一是存货周转天数,不过官方披露的主要是产成品周转天数。企业存货通常包括原材料、在产品、半成品、产成品、商品以及周转材料等,而产成品存货,其实就是已经生产完了、但还留在仓库里没有卖出去的产品,也就是市场常说的“库存”。

产成品周转天数=360×平均产成品存货÷主营业务成本×累计月数÷12。产成品周转天数越少,反映工业企业库存周转越快,产品卖得越顺利。

二是应收账款平均回收期。它等于360×平均应收账款÷营业收入×累计月数÷12,应收账款收回期越短,说明赊账越少,收账迅速, 企业的资金使用效率更高。

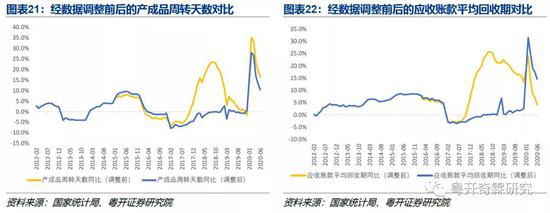

同样的,这两个指标也需要进行调整,否则也会得出错误结论。如果采用官方数据计算同比,在2017年之后,产成品周转天数同比、应收账款平均回收期同比均出现了明显上行。而从调整后数据来看,两者均没有出现异常,而是平缓抬升。

2020年1季度,两个指标再次出现了跳升,无论是调整前还是调整后,都显示了这一现象。产成品周转天数的跳升主要受新冠疫情影响,企业库存被动积压,几乎无法周转。应收账款平均回收期的跳升,一方面是因为企业业务无法开展,营收快速下滑,另一方面是因为疫情冲击下,企业普遍收不上来款,所以应收账款处于高位。

(二)工业企业产成品存货数据分析

1、产成品存货与库存周期

产成品存货数据是工业企业资产负债表中,最受市场关注的数据。

工业企业的产成品存货,或者说库存状况,背后反映的是供需力量的对抗。如果需求弱于生产,产品卖不出去,那么库存就会不断积压,具体表现为产成品存货同比走高。相反地,如果需求强于生产,库存去化往往就会比较快。

随着经济增长和企业规模扩张,产成品存的货绝对值本来就在不断增长,所以它没什么太大的分析价值。我们一般观察的是产成品存货的同比,而不是绝对值。

需要注意的是,产成品存货是用金额来度量的,所以它的同比也涵盖了价格因素,不能完全准确地反映出真实库存数量的变动。比如,当产品价格下行的时候,可能从价格渠道带动产成品存货增速下行,这就使得真实库存的增速可能被低估。

历史走势显示,产成品存货同比和PPI同比有着比较强的正相关性,PPI同比会稍微领先一些。计价因素部分地解释了库存与价格之间的同向变动关系。

事实上,工业企业产成品存货数据是度量库存周期最核心的指标。库存周期是一个市场上颇为流行的讲法,我们向读者简单介绍这一概念。

从历史来看,经济总是在周期性地波动,尽管不是简单的重复,但仍然呈现出一些规律性。

根据不同的驱动因素,目前被总结出来的经济周期分好几种,有技术周期、产业周期、房地产周期、金融周期、资本开支周期等等,并分别被冠以不同的名称,比如康波周期、库兹涅茨周期、朱格拉周期等。

而库存周期,正如其字面意义所表示的那样,它是对企业库存周期性波动的一种描述。这种大约40个月左右的经济短周期波动,最早由经济学家约瑟夫·基钦在1923年提出,因此也被称作基钦周期。

上文曾说道,企业库存是供需力量对比的结果。相对于需求变化而言,供给的变化往往存在时滞,这就会导致库存水平出现周期性的波动。

所以说,所谓的“库存周期”,本质上其实是提供了一种简洁的切入角度,来刻画供给与需求在短期内不断互动和调整的过程。

需要说明的是,存货变动对GDP变动的贡献其实很小,它和GDP同比走势的相关性,更多地说明了库存周期是经济周期的响应结果(或者说滞后表现),而不是成因。所以说有观点认为库存周期会对经济周期起支撑作用,从逻辑上来说其实是颠倒了因果关系。

针对库存周期,最好是抱以这样的态度:把它当作一种直观的、经验性的线索。比如,如果库存水平已经接近历史底部,我们可以基于这个信号,推测经济周期可能即将见底反弹。但这是一种经验性的猜测,而不是逻辑性的判断。至于是否真的如此,显然还需要更多的经济指标进行交叉验证。

库存周期该怎么度量?一般来说,它需要由两个指标来界定:

一个是库存指标,市场上普遍采用的是工业企业产成品存货同比。

另一个是生产指标或者是需求指标。

目前缺乏一个比较合适的需求指标。部分研究会采用PPI同比、PMI新订单等作为需求的替代指标,但它们都有着比较明显的缺陷,比如PPI同比不包含“量”的信息,且实际上受供需两端影响。PMI新订单则在统计方式方面和产成品存货有较大差异。

生产指标方面,可以采用工业企业营业收入同比作为替代指标。上文也提到了,它基本上等于工业增加值同比+PPI同比,同时包含了产量、价格信息,与同样是名义值的产成品存货可以保持一致。

工业企业产成品存货同比走势,决定了经济是处于补库存还是去库存阶段,而工业企业营业收入同比走势,则决定了库存行为是主动还是被动的。

两两组合下,一轮完整的库存周期一般包括四个阶段:

1)主动补库存:经济繁荣,需求进入旺盛期,产品销路较好,因此企业更大力度地加快生产,库存水平持续提升。具体表现为产成品存货同比上升+营收同比提升。

2)被动补库存:经济走过繁荣的顶点,迈向衰退,需求已经下滑,企业生产也随之放缓,但需求下滑的更快。产品更不好卖了,积压在仓库,导致库存水平继续提升。具体表现为产成品存货同比上升+营收同比下滑。

3)主动去库存:经济由衰退进入萧条期,需求低迷,企业的生产也开始大幅收缩,库存水平走低。具体表现为产成品存货同比下滑+营收同比下滑。

4)被动去库存:当经济再度由萧条迈向复苏,需求回温,这时企业的生产也随之重启,但还没有完全跟上需求,导致库存水平仍在被动下降。具体表现为产成品存货同比下滑+营收同比提升。

2、中国历史库存周期分析

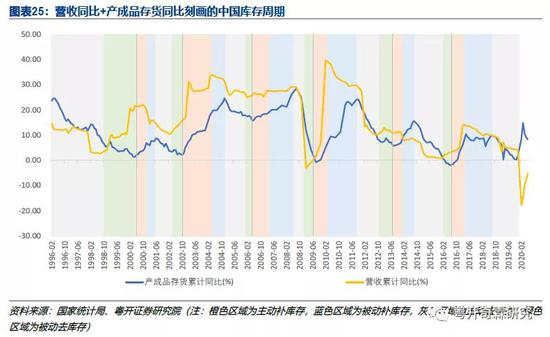

自2000年5月以来,中国已经相对规律地经历了大约6轮库存周期,目前尚处于第6轮中。每一轮周期又包含了上文说的“主动补库存-被动补库存-主动去库存-被动去库存”4个阶段。

我们将中国历史上的库存周期展示在下图中。

从中国历史库存周期的轮动中,可以解读出这样一些信息:

1)库存周期(即产成品存货同比)的经验底部大概在0%附近,历史最低点为-1.9%。

2)前5轮周期的持续时长有所不同。最短的是第1轮,共27个月,最长的是第4轮,共45个月。平均大概是37.2个月,和基钦研究发现的40个月比较接近。当下正在经历的第6轮周期,时间跨度则相对更长。

3)每轮周期的强度(曲线斜率)也不同。其中第一轮的反弹强度最小,第四轮的反弹强度最大。而后第5轮、第6轮的反弹强度都比较弱,并且第6轮还出现了周期顶部平坦化的特征。

4)每轮库存周期中,四阶段占比各有不同。综合来看,被动去库存时间最短,且变化不大。近年来主动补库存的时长正在逐渐变短,而被动补库存的时长在增长,同时在第5轮、第6轮周期中,主动去库存的时间跨度也开始明显拉长。

这说明,库存周期虽会重演,但不会简单重复。无论是持续时长、周期强度、四阶段各自占比,乃至曲线的形状,都会因为周期驱动因素的不同而存在差异。

总体而言,有强需求作为支撑的库存周期,表现会更好。比如2002年加入世贸组织后外需极为旺盛,再加上房地产高景气度,使得第2轮库存周期相当强劲,补库时间持久,特别是主动补库存阶段,长达19个月。甚至到了最后去库存阶段时,库存水平降的也不多,很快又进入了第3轮补库周期。

2008年金融危机后,尽管货币大放水+四万亿刺激政策见效快,第4轮周期反弹力度大,但实际上这种需求难以持续,所以主动补库存持续期很短,随后经济进入了漫长的被动补库和主动去库阶段。

到了第5轮、第6轮,中国经济正处于一个更大的经济下行周期中,需求始终较为疲软,使得库存周期反弹强度不大,并且主动补库存持续期也已经大大缩窄,分别只有8个月和10个月。

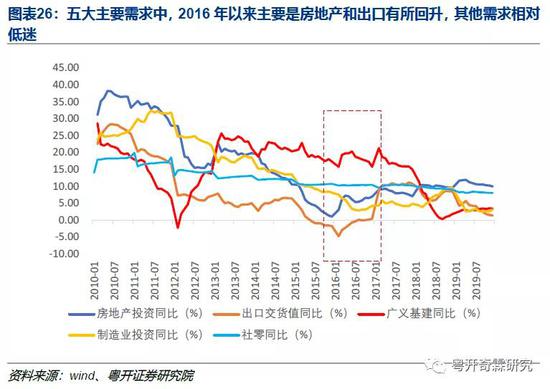

对于当下的第6轮库存周期而言,初始的回升动力主要有两个:一是受益于房地产投资和出口的好转,二是受益于供给侧改革后PPI同比提升。这分别从量、价两个方面带动了企业补库。

但是房地产和出口的回升总体而言比较温和,来自需求的支撑力量还不是很充分,消费、制造业投资等都在走弱。而供给冲击下的价格上涨,也是偏短期且不可持续的。这都限制了第6轮的主动补库期持续时间和周期强度。

另外,第6轮周期中还出现了特殊的“顶部平坦化”现象,即2017-2018年间产成品存货同比,长期维持在7%-9%区间内小幅波动。

我们猜测这可能与供给侧改革有关。供给侧改革以前,企业补库会相对自由地上升到一个峰值,然后再滑落,然而2016年后生产受到供给侧改革的约束,企业补库也面临着天花板,库存水平只能徘徊在一个比较平坦的上限附近。

2019年四季度,库存水平已经基本触及至0%左右的经验底部,当时市场上也出现了新一轮库存周期即将开启的声音。

然而,尽管2020年库存水平的确向上反弹了,背后推手却并非是经济复苏,而是新冠疫情。新冠疫情让这轮本就不那么“常规”库存周期,再度发生了变形。

在2020年一季度的防疫措施下,企业停产停工,生产能力受限,但同时物理隔离下,总需求也在快速收缩,导致库存被动积压。经济从2019年底的主动去库存,直接切换到一个类似于被动补库存的状态。

不过随着中国疫情防控顺利,企业陆续复工,需求好转,库存又在逐渐去化,但目前仍然处于8.3%的相对高位(截至2020年6月)。

3、行业库存周期的分化

接下来,我们观察各个行业的库存周期状况。

如果不考虑新冠疫情冲击,只看2019年底各行业所处的库存周期位置,那么当时绝大部分行业都处于被动补库存和主动去库存阶段中。

上游行业以被动补库存为主,中游行业以主动去库存为主,下游行业则被动补库存和主动去库存皆有。说明上中下游行业均处在一个需求较为疲软的阶段。

不过,也有很多行业库存去化比较彻底,2019年正在接近或已经突破了历史经验底部,特别是中下游行业,比如电气机械、汽车、造纸、食品、家具等。这意味着一旦需求启动,可能这些行业的库存周期的反弹会比较明显。

有个别行业在2019年四季度似乎出现了主动补库的迹象,比如汽车制造业以及与它相关的橡胶和塑料制品业。

历史上,汽车销量同比明显领先于汽车制造业库存同比,而2019年汽车销量开始见底回升,需求回暖大概率是这次汽车制造业的主动补库动力。正如上文所说,汽车库存已经到达历史最低位,所以这次的反弹力度也比较大。但是到了2020年,主动补库行情就被疫情给中断了。

部分行业如家具制造业、电气机械等也在2019年年末出现了主动补库存迹象,它们也是库存突破了历史底部的行业。

在2020年疫情发生之后,各行业目前又处于什么情况呢?

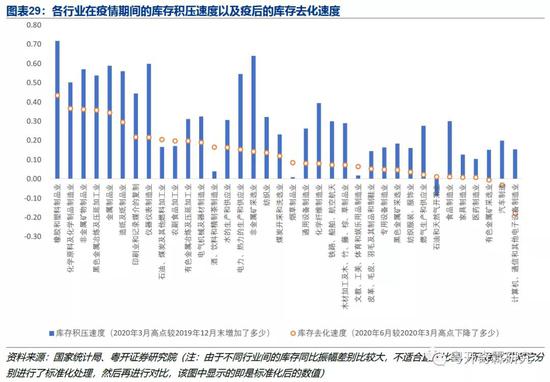

随着疫情防控到位,各行业的库存同比在走过了2020年的一季度高点后,基本都开始下行。但各行业库存去化速度有所不同。

其中中游原材料行业既是疫情期间库存积压最严重,但也是疫后去化速度最快的行业,比如化工、非金属矿、钢铁、金属制品等。

这主要是因为它们对应的下游需求更多地来自于工业需求,只要下游企业不复工,它们的库存就完全没办法消化。

而随着疫情冲击逐渐消解,企业复工后工业生产反弹,同时房地产为了弥补疫情造成的工期延误,加快了施工进度,再加上基建加速启动,短期内各行各业对原材料需求都比较大。因而带动了中游原材料行业库存的加速去化。

同理,中游机械设备也主要面向工业需求,库存也积压得比较严重。但它的去化速度也没有中游原材料这么快。毕竟企业刚刚遭受了一波疫情冲击,元气大伤,对经济的预期还比较差,购买机器设备、扩大产能的意愿不是很强烈,所以中游机械设备的需求端相对低迷。

对于下游行业来说,多少有一些刚性消费需求在支撑,所以它们的库存水平积压幅度相对较小。而疫情冲击了居民资产负债表,消费需求偏弱,因此下游行业后续的库存去化速度也比较慢。

在所有工业行业中,有两个行业比较特殊,一个是计算机通信,一个是医药。

这两个行业的产成品存货同比,并没有像其他行业一样,在3月到达峰值后就回落,而是在高位延续了一段时间,甚至继续向上。与此相对应的,是它们的营收同比也在反弹。

这意味着,它们反而进入了主动补库存的状态。而不是因为产品卖不出去导致库存积压。这也比较好理解,因为医药制造业、计算机通信业和海外防疫需求高度相关,前者受益于直接的医疗防护,后者则受益于线上办公需求的增加。

假如把疫情当作一场纯粹的外生冲击,也就是说只带来了短期的、一次性的影响,那么可以假定,疫情冲击结束后,生产和需求会反弹至疫前水平,原来被动积压的库存逐渐去化,库存水平也会先向疫前水平(也就是2019年末水平)收敛,然后再回归到原来的周期轨道中。

总的来说,目前各行业的的最新库存水平(2020年6月),仍然普遍高于疫情前水平(2019年四季度),这意味着各行业“复位”可能还需要一段时间。其中,中游原材料可能会率先回归疫情前水平,而其他行业大概率会更慢,尤其是下游行业。

但“疫情一次性冲击”其实是一个不够合理的假设。实际上,疫情会通过损坏资产负债表,给经济施加以长期的影响。具体可能体现在:1)库存周期在低位的时间可能会延长。2)下一轮新的库存周期的反弹力度可能更弱。3)主动补库存的持续期更短。

此外,不同行业对应的需求也不同,疫情冲击对终端需求的影响是有差别的,这使得行业间库存周期分化、错位的现象可能会更明显。与消费、出口和制造业投资相关的行业(主要是中游机械设备和下游),库存周期开启的难度加大,而与地产、基建相关的行业(主要是中游原材料),库存周期更有希望开启。

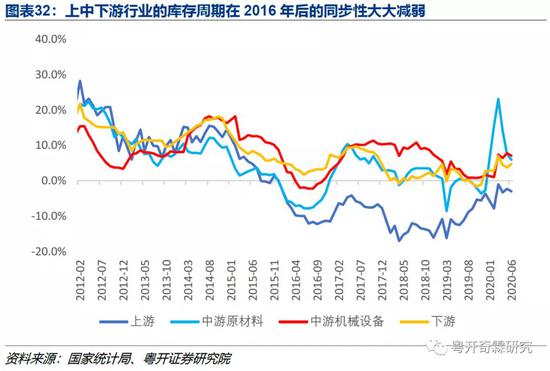

其实,不同行业间的分化早就已经出现了。下图中可以看到,自2016年以来,上中下游库存周期的同步性已经很差了。

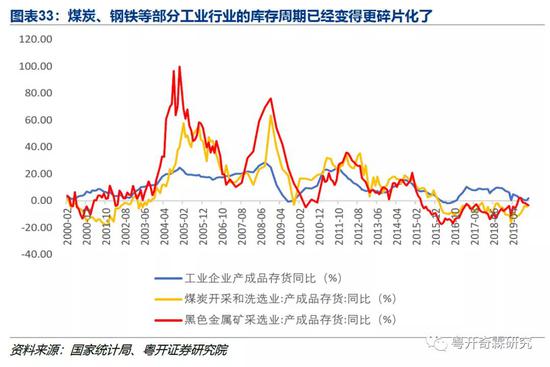

并且,有一些行业的库存周期已经变得更加短期化、碎片化了。尽管这轮从2016年开始的库存周期,整体上看好像还没有走完,但很多行业其实早已走完了一轮完整周期,甚至还开启了新一轮周期。

这一点可能在上游行业体现的比较明显,比如黑色金属矿采选业的库存早在2018年2季度就已经触底回升了,而煤炭开采业和洗选业则是在2019年2季度。其他比如化工、化纤、能源业等也呈现出类似的特征。

行业间的周期分化加剧,可能会带来整体库存周期的变形和不确定性,这将导致整体的库存周期判断起来更有难度。所以对于库存周期的使用,需要更加谨慎。