靳毅 :郑州城投深度解读

投资要点

郑州经济财政和债务情况

2019年郑州市实现地区经济生产总值11589.7亿元,完成固定资产投资规模8634.07亿元,在省会城市中均位居前列,但近几年增速放缓。2019年郑州市实现一般公共预算收入1222.5亿元,在省会城市中位居第6,税收收入占比73.0%,财政自给率64.0%。2019年政府债务余额1967.3亿元,位于省会城市中游;整体债务率59.1%,位于省会城市较低水平。

郑州下辖各区、县经济概况

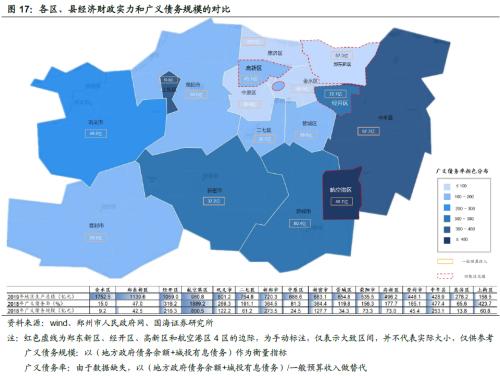

经济总量方面,金水区、郑东新区和经开区位居前三,但航空港区维持着10.2%的高速增长。固定资产投资方面,郑东新区2019年投资规模997.8亿元,位居第一,中原区、管城区、上街区和惠济区近3年维持着10%以上的增速。财政收入方面,郑东新区、新郑市和经开区一般公共预算收入以97.8亿元、80.4亿和72.8亿位居前三;金水区、郑东新区和中原区税收收入占比超90%,其余基本维持在65%-70%区间;经开区、管城区和高新区财政自给率最高。债务规模方面,2018年航空港区、中牟县和新郑市广义债务规模相对较高,航空港区、中牟县和上街区广义债务率较高。

郑州城投平台总体概况

截至2020年7月底,郑州市有存续债券的城投平台共21家。市本级城投平台13家,区、县级平台8家,其中新郑市城投平台2家,航空港区、经开区、中牟县、上街区、巩义市和新密市各一家。市本级城投平台以AAA级和AA+级为主,区、县级城投平台以AA+级和AA级为主。

郑州城投平台投资策略

(1)性价比策略:以信用利差/打分结果作为性价比的衡量指标,新密财源、新郑政通、牟中发展、新郑投资和经开投发具有布局价值;(2)承载重要发展规划的区、县:郑州市2020年城市建设规划中,郑东新区、高新区和航空港区承载着重要的建设和投资任务,建议关注航空港区内唯一发债平台兴港投资;(3)区域主导、支柱产业:关注支柱产业与城投平台职能的关联性,郑州作为“米”字型高铁线网的建设城市,铁路建设相关政策支持力度较大,建议关注交通类平台中的地铁集团和郑州路桥。(4)关注尚未发债且综合实力较强的区、县城投平台发债计划,以赚取发行溢价。

风险提示

企业经营风险。

在《河南信用债深度挖掘》系列的第一篇报告中,我们指出,对于河南城投平台的挖掘需要深入到地级市层面。而从整体上来看,郑州经济体量和财政实力在河南位居首位,但债务规模也相对比较高,发债城投数量较多。因此,在河南城投平台的向下挖掘之中,我们首先从郑州入手,深入挖掘郑州市城投平台潜在的投资机会。

为了深入挖掘郑州哪些城投平台更具布局价值,我们将从下辖各区的经济和财政情况入手,基于平台职能、所处区域以及估值区间,寻找具有较高投资价值的城投平台。

一、郑州市经济和债务情况

1.1、郑州经济情况

郑州,地处河南省中北部,是河南省乃至全国重要的交通枢纽,也是中原城市群的重点建设城市之一。在货物运输上,京广线和陇海线这两条重要的货运铁路在郑州交汇;在客运上,郑州已经基本搭建完成“米”字型高铁线网。

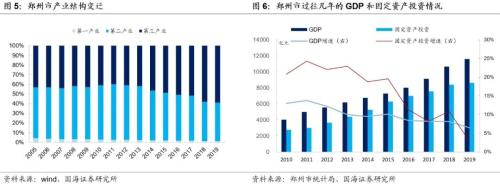

随着中原城市群建设规划的推进,郑州经济也得到了快速发展。从经济总量上来看,2019年郑州市实现地区经济生产总值11589.7亿元,在省会城市中排名第6位,次于杭州和南京市,也是河南唯一一个生产总值超万亿的城市。

从经济增速上来看,2019年郑州市地区生产总值同比增长6.5%,在省会城市中排名第18位,与另外6个地区生产总值超万亿的省会城市相比,经济增速相对较低。

固定资产投资方面,郑州2019年完成固定资产投资8634.07亿元,在省会城市中位居第4,次于武汉、长沙和成都。

而从增速上来看,2019年,郑州固定资产投资同比增长2.8%,在省会城市中位居第17位,与昆明并列。整体来看,郑州经济实力处于省会城市前列,但近几年增速明显有所放缓。

在中原城市群的建设规划之下,郑州市持续保持人口净流入。2019年,郑州常住人口达到1035.2万人,次于杭州,位居全国省会城市中的第7位。

从人口增速来看,郑州市近几年常住人口同比增速均维持在1.6%-2.3%区间,2019年郑州市常住人口同比增长2.1%,位居省会城市的第4位,高于合肥、武汉、成都等中部城市。

人均可支配收入方面,2019年郑州市实现城镇居民人均可支配收入42087元,较2018年同比增长7.8%,但收入规模和增速均略低于全国平均水平。

产业结构方面,郑州市已经由2010年前后的“二三一”结构成功转型为“三二一”结构,2019年三次产业结构比例为1.2:39.8:59,且第三产业持续保持较快增长。

目前,郑州市已经形成了以电子信息、新材料、生物医药、食品制造、家居和品牌服装制造、汽车装备制造和铝及铝精深加工业为代表的七大主导产业。在七大主导产业发展的带动下,郑州也形成了电子信息和汽车装备制造两个5000亿级产业集群,成为全球智能手机和客车的重要生产基地。

1.2、郑州财政情况

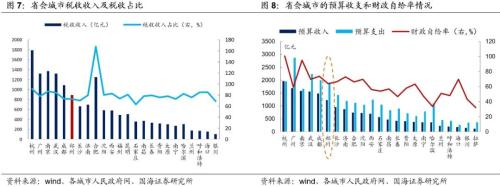

随着产业结构升级转型的加快,郑州市财政实力也得到稳步提升。2019年郑州市实现一般公共预算收入1222.5亿元,在全国省会城市中排名第6位,同比增长6.1%,增速略有下滑。

在主导产业的加快发展之下,2019年郑州实现税收收入892.9亿元,在一般预算中收入占比73.0%。同年一般预算支出1910.67亿元,在全国省会城市中排名第6位。财政自给率64.0%,在全国省会城市中第11位。

郑州市2019年政府性基金收入1415.4亿元,同比减少-1.4%,其中国有土地使用权出让收入1257.3亿元,占比88.83%。综合财力测算结果为3330.8亿,其中一般公共预算收入占比36.7%,政府性基金收入占比42.5%,而中央政府补助、动用调节基金及地方债发行等占比20.8%。

1.3、郑州地方政府债务情况

从债务规模来看,2019年,郑州市政府债务余额为1967.3亿元,在省会城市中位居第10位,债务规模整体处于中游水平。以(地方债务余额/地方政府综合财力)为债务率的衡量指标,郑州市整体债务率为59.1%,位于全国省会城市中的较低水平,债务风险总体可控。

从各省会城市存量城投债分布来看,截至2020年7月底,郑州市城投平台存续债券规模987.1亿元。郑州有存续债券的城投平台以AA+和AA级为主,占比分别为45%和30%。

从城投债到期结构来看,2021年-2024年是郑州城投债的集中兑付期。其中,未来一年内城投债到期规模214.5亿元,占比21.7%;未来一至三年到期债券规模493.3亿元,占比50.0%。

整体来看,郑州市经济体量较大,但近几年增速有所放缓,政府财政实力和债务规模处于省会城市的中游水平,债务率相对处于较低水平。郑州市发债城投平台资质相对较高,但未来1年以及3年内面临较大的债券偿付规模。

为了深入挖掘郑州哪些城投平台更具布局价值,我们将从下辖各区的经济和财政情况入手,基于平台职能、所处区域以及估值区间,寻找具有较高投资价值的城投平台。

二、郑州下辖各区、县经济财政和债务概况

2.1、郑州下辖各区、县经济情况

郑州市下辖6个区(中原区、二七区、管城区、金水区、上街区和惠济区),5个县级市(巩义市、荥阳市、新密市、新郑市和登封市),以及1个县(中牟县)。在行政区划分基础之上,郑州也形成了航空港综合试验区(航空港区)、郑东新区、郑州经济技术开发区(经开区)和郑高新区(郑州高新技术产业开发区)。其中,新郑市、荥阳市和巩义市是河南省综合实力排名最高的全国百强县市,经开区是国家级经开区,高新区为国家级高新区,航空港区是国务院批准成立的航空经济先行区。

经济总量方面,郑州市下辖区、县中,金水区、郑东新区和经开区2019年地区生产总值均超越了1000亿元,位居前三,分别为1752.5亿元、1139.6亿元和1059.0亿元;航空港区、巩义市、二七区和新郑市依序次之,分别为980.8亿元、801.2亿元、754.8亿元和720.3亿元,其余区、县地区生产总值均在700亿元以下。

从经济增速上来看,航空港区生产总值实际增速维持着10.2%的高速增长,高新区和二七区的经济增速也维持在7.5%左右。除此之外,金水区、中原区、管城区的经济增速也超越了郑州的整体水平。

固定资产投资方面,郑东新区2019年投资规模997.8亿元,成为郑州唯一一个投资规模接近千亿的区、县。巩义市、航空港区和金水区分别以746.0亿元、698.3亿元和623.5亿元紧随其后,其余区、县固定资产投资规模均维持在600亿元以下,惠济区和上街区投资规模相对较低,维持在300亿元以下。

从投资增速上来看,各区、县增速有所分化,中原区、管城区、上街区和惠济区近三年始终维持着10%以上的增长,二七区、金水区和巩义市增速有所放缓,而荥阳市、新密市和新郑市的固定资产投资则同比有所减少,2019年增速分别为-3.9%、-15.8%和-6.4%。

2.2、郑州下辖各区、县经济情况

一般公共预算收入方面,郑东新区、新郑市和经开区一般公共预算收入以97.8亿元、80.4亿和72.8亿位居前三,金水区、中牟县和荥阳市依序次之,其余区、县公共预算收入均在50亿元以下。

从一般预算收入增速来看,航空港区和高新区保持着9.5%以上的增速,中牟县和郑东新区依序次之,而中原区和二七区则增速相对较低,维持在2%以下。

税收收入方面,郑东新区2019年实现税收收入90.8亿元,位居第一,金水区、新郑市和经开区紧随其后,但体量约为郑东新区的55%-65%左右。

从税收收入占比来看,郑州市下辖各区出现分化,管城区、新密市、中牟县、和巩义市税收占比维持在65%-70%左右,而金水区、郑东新区和中原区税收收入占比则超过了90%,其中金水区税收收入占比最高,为94.5%。

财政自给率方面,经开区、管城区和高新区的财政自给率最高,分别为130.4%、121.4%和111.7%,金水区和惠济区依序次之,均维在90%以上;中牟县、登封市、巩义市和新密市财政自给率相对较低,均不足55%,财政收支缺口相对较大。

2.3、郑州下辖各区、县地方政府债务概况

地方政府债务规模方面,已披露数据的9个区、县中,航空港区地方政府债务余额215.6亿元,位居第一。若以2018年债务规模数据为基础,航空港区、中牟县债务规模相对较高,分别为154.4亿元和118.4亿元,其余区、县地方政府债务余额均在100亿元以下。在专项债发行放量的带动之下,航空港区债务规模较2018年增长39.7%,增速仅次于政府债务余额规模最低的金水区。

负债率方面,以(地方政府债务余额/GDP)为负债率的衡量指标,2018年中牟县、上街区、高新区和航空港区的负债率均高于15%,分别为33.8%、23.6%和21.0%和19.3%,中原区、新密市和金水区负债率则相对较低,在6%以下。

以(地方政府债务余额/一般预算收入)作为债务率的狭义衡量指标,2018年航空港区的债务率最高,为364.3%。而郑东新区和金水区的债务率则在50%以下,分别为46.9%和15.0%,债务率相对较低。

城投债余额方面,2019年底郑州发债城投平台分布于市本级、航空港区、新郑市、经开区、中牟县、巩义市、新密市和上街区,其余5个区、县没有存续城投债券。市本级存续债券规模268.9亿元,占郑州市规模的33.7%;航空港区2019年底存续债券规模322.6亿元,占郑州市规模的40.3%,较2018年增长141.6%。其余5个区、县存续城投债规模均在100亿元以下。

进一步,若将城投平台有息债务纳入政府隐性债务的考察范围,航空港区2019年广义债务规模1059.79亿元,较2018年增长259.3亿元。以2018年(地方政府债务余额+城投有息债务)/地区生产总值作为地区债务水平的衡量指标,则航空港区债务水平最高,达100.0%;中牟县和新郑市依序次之,但远低于航空港区。

以(地方债务规模+城投有息债务)/一般预算收入作为广义债务率的替代衡量指标,则航空港区、中牟县和上街区2018年广义债务率最高,分别为1889.2%、477.4%和423.7%。

整体来看,郑州市下辖各区、县中,金水区、郑东新区、经开区和新郑市资质位于第一梯队,经济总量和财政实力较强,但债务水平较低,金水区和郑东新区目前没有存续城投债。

航空港区、二七区、管城区、荥阳市和巩义市资质位于第二梯队,经济总量和财政实力相对较高,除航空港区外,各区债务水平处于中游水平。但航空港区较高的债务规模,与其战略发展导向密不可分,因此我们也将其放入第二梯队,而上街区、新密市、登封市、惠济区等区、县资质相对较弱。

三、郑州城投平台概况

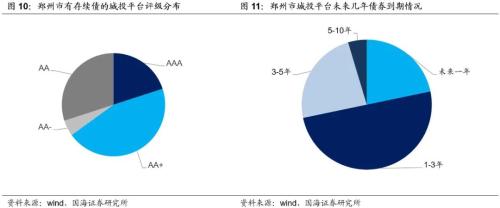

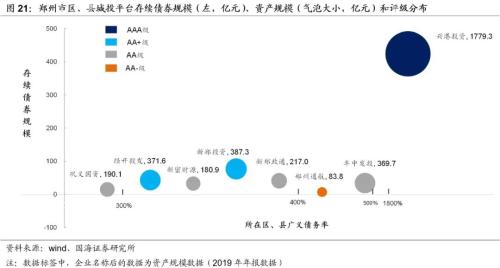

截至2020年7月底,郑州市有存续债券的城投平台共21家,存续债券123只。具体来看,市本级城投平台13家,占比61.9%;区、县级平台8家,占比38.1%,其中新郑市城投平台2家,航空港区、经开区、中牟县、上街区、巩义市和新密市各一家。

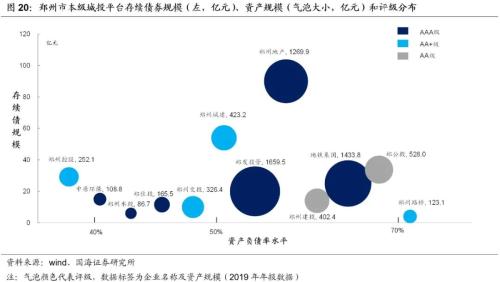

从存续债券规模来看,市本级和区、县级城投平台存续债券规模分别为317.5和674.4亿元,占比分别为32.0%和68.0%,其中航空港区以423.7亿元的存续债券规模在郑州城投债中占比达到42.7%。

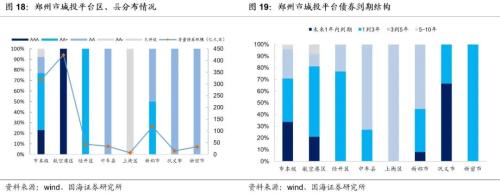

从评级分布来看,市本级城投平台以AAA级和AA+级为主,其中AAA级3家,AA+级7家。区、县级城投平台以AA+级和AA级为主,其中AA+级2家,AA级4家。

从存续债体量上来看,郑州市城投平台债务规模分化明显。郑州航空港兴港投资集团(兴港投资)以423.7亿元的存续债券规模一家独大,紧随其后的郑州地产集团有限公司和新郑新区发展投资有限公司,存续债券规模仅为兴港投资的20%-25%左右。

从城投债到期分布上来看,市本级和巩义市的城投平台未来1年到期的债券占比较高,分别占存续城投债规模的33.7%和66.7%。而航空港区、经开区和新密市的城投债在未来1-3年内面临将集中兑付,占比分别为59.0%、76.9%和100.0%。上街区和中牟县未来3年内债务兑付规模较小,债券兑付期集中于未来3-5年。

为了进一步探究郑州市城投平台是否具有挖掘价值,本文将基于对市本级和区、县级城投平台的梳理,结合各区域城投平台的收益率水平,给出郑州市城投平台的投资方向。

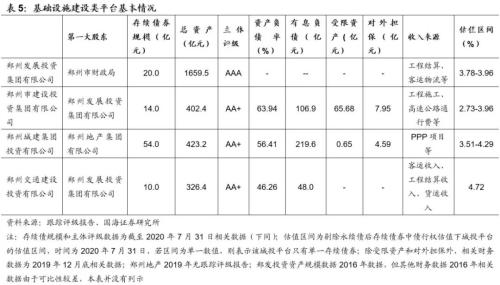

3.1、郑州市本级城投平台梳理

郑州市本级城投平台共13家,除郑州交投地坤实业有限公司无评级外,市本级城投平台集中分布于AA+级。其中,评级AAA级的有3家,分别为郑州地产集团有限公司、郑州地铁集团有限公司、郑州发展投资集团有限公司;AA级的有2家,为郑州投资控股有限公司和郑州路桥建设投资集团有限公司;其余7家平台评级均为AA+级。

根据城投平台在区域内承接的政府项目,郑州市城投平台主要可以划分为交通建设类、土地开发整理类、公用事业类、基础建设类和国有资本运营类。

(1)交通建设类平台

交通建设类平台中,包括郑州地铁集团有限公司(地铁集团)和郑州路桥建设投资集团有限公司(郑州路桥)。其中,地铁集团负责郑州市轨道交通投资、建设和运营,在郑州轨道交通行业处于垄断地位。截至2019年底,公司已完工5条轨交线路。公司业务收入主要来源于票款服务,但由于地铁的公益性特征,公司目前尚处于亏损状态。

郑州路桥,负责公路施工、高速公路运营等,公司主要以BT模式、普通工程总承包模式和PPP模式参与项目施工建设,业务集中于市政道路、公路、桥梁及隧道建设等承接项目包括京珠澳高速、南水北调中线工程、环郑州都市圈综合交通工程等。

(2)土地开发整理类平台

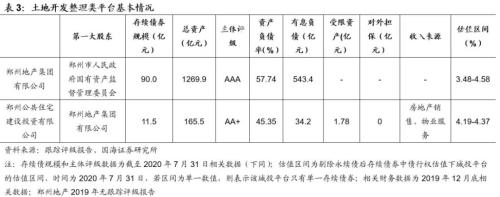

土地开发整理类平台中,包括郑州地产集团有限公司(郑州地产)、郑州公共住宅建设投资有限公司(郑住投)。其中郑州地产负责郑州市内的土地开发和整理,郑州城建为其全资子公司。公司资产主要体现在母公司,但收入主要由子公司贡献,母公司自身营收及利润规模相对较低。

郑住投,为郑州地产的全资子公司,负责郑州市经济适用房、公租房、棚户区改造、安置房等保障性住房的建设与运营管理。公司业务收入主要来自于经适房、公廉租房、商品房的开发与销售以及安置房的开发,房屋出租和物业服务的占比相对较小。

(3)公用事业类平台

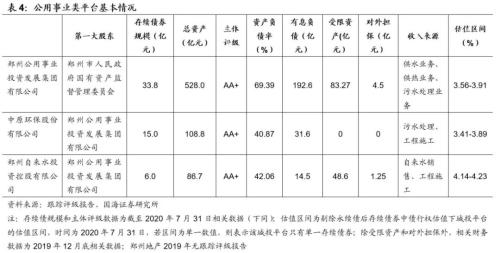

公用事业类平台中,包括郑州公用事业投资发展集团有限公司(郑州公投)、郑州州自来水投资控股有限公司(郑州水投)和中原环保(行情000544,诊股)股份有限公司(中原环保)。其中郑州水投为郑州公投的全资子公司,而中原环保为郑州公投的控股子公司,郑州公投持股比例为68.7%。

郑州公投,负责郑州市城市市政公用事业项目建设、运营、管理及投融资。公司主要收入来源于供热务、供水及污水处理业务。

郑州水投,负责郑州主城区范围内供水业务的运营和发展。截至2020年3月底,公司已投运水厂8座,合计供水能力167万立方米/日。公司供水业务范围覆盖郑州市城六区、航空港区、郑东新区及荥阳市区等区域,实现对130多万户家庭的供水。

中原环保,负责郑州市主城区的污水处理业务。截至2020年3月底,公司拥有已投运的污水处理厂 13 座,污水处理能力达145万吨/日。除污水处理业务外,公司也在逐步布局供热及工程施工业务,成为营业收入的有效补充。

(4)基础建设类平台

基础建设类平台中,包括郑州城建集团投资有限公司(郑州城建)、郑州交通建设投资有限公司(郑州交投)、郑州市建设投资集团有限公司(郑州建投)、郑州发展投资集团有限公司(郑发投资)。其中郑州城建是土地整理类平台郑州地产的全资子公司,郑州交投和郑州建投是郑发投资的子公司。

郑州城建,为郑州市区四环以内城区道路和桥梁重点工程项目的建设主体,收入主要来自于以PPP模式开展的基建项目开发及投资收益。截至2020年3月底,公司在建工程已完成投资占比约90%,未来投资支出规模较小。

郑州交投,负责市区四环以外城区道路、桥梁等市政基础设施建设,以及对运输场站、物流设施、尝试基础设施和通信管线的投资及管理等。

郑州建投,负责郑州市基础设施建设、安置房建设、商品房建设等,业务多元化程度较高。从收入结构来看,工程施工是公司重要的收入来源,2019年收入占比约50%,而工程施工主要由子公司郑州路桥承接。

郑发投资,为郑州市重要的基础设施投融资主体,承担郑州市重要路网、管网及重要基础设施的建设工作,业务包括交通建设、公用事业和地产开发。交通建设板块,主要由子公司郑州交通、郑州建投和交运集团承接。

(5)国有资本类平台

国有资本运营类平台,为郑州投资控股有限公司(郑州控股),负责国有存量资产处置、公交运营及房地产开发等业务,是郑州市重要的国有资本运营平台。

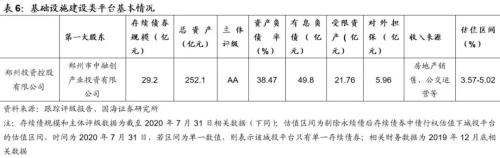

3.2、郑州区、县级城投平台梳理

郑州市区、县级平台共8家,占比38.1%,其中新郑市城投平台2家,航空港区、经开区、中牟县、上街区、巩义市和新密市各一家。我们将逐一梳理各区、县和城投平台的整体概况。

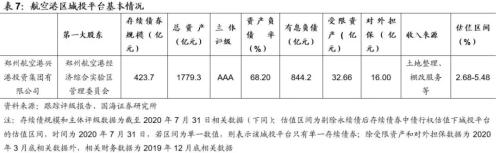

(1)航空港试验区(航空港区)

航空港区,位于郑州市南部,是我国首个上升为国家战略,也是目前唯一一个由国务院批准设立的航空经济先行区。在国务院批准的《郑州航空港经济综合实验区发展规划(2013-2025年)》下,航空港区的战略定位于:国际航空物流中心、以航空经济为引领的现代产业基地、内陆地区对外开放重要门户、现代航空都市、中原经济区核心增长极,也获得郑州市政府的多项政策和资金支持。

从产业发展上来看,航空港区重点发展具有临空指向性和关联性的高端产业,主导产业包括航空物流业、高端制造业和现代服务业。其中航空物流业包括国际中转物流、航空快递物流等;高端制造业中,电子信息和生物医药产业是区域核心产业之一,富士康、药明康德(行情603259,诊股)等半导体和生物医药企业相继入驻航空港区;而现代服务业则是以专业会展、电子商务等为主。

航空港区整体财政实力较强,债务规模较高。2019年航空港区实现一般预算收入46.7亿元,在郑州各区、县中位于中游水平。但由于承担着郑州市重要的战略发展方向,航空港区建设投资支出相对较高,债务规模也因此处于较高的水平。无论是从债务规模还是债务率水平方面,航空港区都排名第一。

具体来看,航空港区共有1个发债城投平台,为郑州航空港兴港投资集团有限公司(兴港投资),也是郑州市目前存续债券规模最高的城投平台。公司是航空港区内最重要的基础设施建设主体,主要从事区域内的基础设施建设、土地开发整理和棚户区改造,同时也负责区域内的招商引资。

(2)经济技术开发区(经开区)

经开区,为河南省首个国家级经开区,位于郑州都市区南北发展轴和东西发展轴的十字中间,以及郑东新区与航空港区的中间地带。在较好的地理条件下,经开区也成为了中部地区的开放前沿。目前,经开区内辖有中国(河南)自由贸易试验区、中国(郑州)跨境电子商务综合试验区、郑州经开综合保税区、郑州国际陆港(汽车、粮食、邮政三大口岸)等多个开放平台,也进一步促进经济的快速发展。

从产业发展上来看,经开区已经形成了以汽车产业、装备制造业和现代物流服务业为三大主导产业。其中,在汽车产业,经开区拥有上汽、东风日产、海马、宇通客车(行情600066,诊股)4家整车厂和6家专用车厂;在装备制造产业,经开区入驻了郑煤机(行情601717,诊股)、中铁装备、海尔、富泰华等龙头企业;在现代物流产业,经开区集聚物流企业275家,其中5A级物流企业14家。

经开区实力较强,债务规模相对较高。2019年经开区实现一般财政预算收入72.8亿元,在郑州区、县中位居第三。债务规模方面,经开区2018年广义债务规模216.3亿元,仅次于航空港区和新郑市。

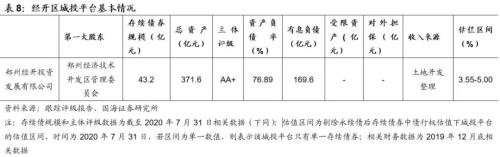

城投平台方面,经开区共有1个发债平台,为郑州经开投资发展有限公司(经开投发)。经开投发负责经开区范围内的土地开发整理和基础设施建设投资,承接了棚户区改造和部分商品房建设项目。

(3)新郑市

新郑市地处河南中部,也是河南省综合实力最强的百强县市。从产业结构上来看,新郑市目前已经形成了以商贸物流业、食品加工业、生物医药业为代表的三大主导产业,以及以临空产业为主的电子信息、先进制造、新材料等战略性新兴产业。区域内代表企业包括好想你(行情002582,诊股)食品、卫龙食品、润弘制药等。

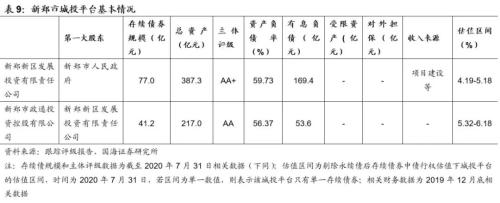

新郑市经济财政综合实力较强,债务规模也相对较高。2019年新郑市实现一般财政预算收入80.4亿元,在郑州区、县中位居第二,仅次于郑东新区。债务规模方面,新郑市 2018年广义债务规模273.5亿元,仅次于航空港区。

城投平台方面,新郑市共有2个发债平台,为新郑新区发展投资有限责任公司(新郑投资)和新郑政通投资控股有限公司(新郑政通)。其中,新郑政通是新郑投资的全资子公司,而新郑投资则是新郑市负责基础设施建设及土地开发的唯一主体。

(4)中牟县

中牟县,位于开封和郑州之间,是郑汴一体化的战略支点和核心区域。从产业发展上来看,中牟县已经形成汽车及零部件、新能源、生物医药三大主导产业。其中,汽车产业已经形成产业集聚区,在扩容规划之下,承载能力进一步提升,产业链也得到进一步完善;生物产业以官渡生物医药产业园为核心,大健康产业得到稳步发展。

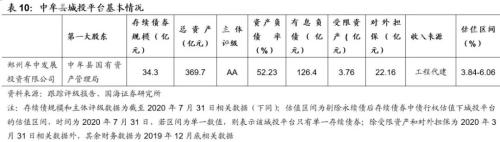

中牟县经济财政综合实力位于中上游水平,但债务规模相对较高。2019年中牟县实现一般财政预算收入57.3亿元,在郑州区、县中位居第五。债务规模方面,中牟县2018年广义债务规模253.1亿元,广义债务率仅次于航空港区。

城投平台方面,中牟县共有1个发债平台,为郑州牟中发展投资有限公司(牟中发投)。公司负责区域内基础设施及保障房建设,负责建设的项目包括“复兴之路文化科技园区”和房地产交易中心等。

(5)上街区

上街区,地处河南省北部,是国家根据“二五”计划建设第二个铝工业基地的需要而设立的工业型城区。上街辖区内外拥有铝土矿6座,占地1972万平方米,截至2019年末铝土矿保有储量1.43亿吨;区内有中国铝业(行情601600,诊股)河南分公司、长城铝业公司等大型国有铝工业企业,区域经济对铝产业依赖度较高。

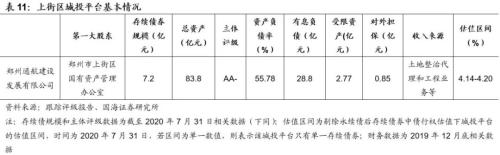

上街区经济财政综合实力较低,但债务规模相对较高。2019年上街区实现一般财政预算收入14.8亿元,在郑州区、县中位居最末。债务规模方面,上街区2018年广义债务规模60.8亿元,广义债务率仅次于航空港区和中牟县。

城投平台方面,上街区共有1个发债平台,为郑州通航建设发展有限公司(郑州通航)。公司主要负责区域内基础设施建设、土地整理和市政设施维护等。

(6)巩义市

巩义市,位于郑州和洛阳之间,拥有丰富的矿产资源,其中现已发现的矿产 21 种,已开发利用的矿种 9 种。在丰富的矿产资源禀赋之下,巩义市逐渐形成了以铝及铝加工、耐材和装备制造三大主导产业。

巩义市经济财政综合实力位于中游,但债务规模相对较高。2019年巩义市实现一般财政预算收入48.2亿元,在郑州区、县中位居第7位。债务规模方面,巩义市2018年广义债务规模122.2亿元,广义债务率位居全市第6位,债务规模相对较高。

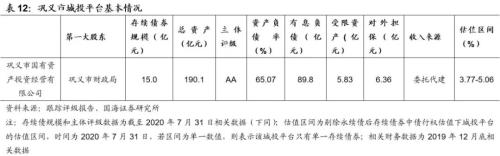

城投平台方面,巩义市共有1个发债平台,为巩义市国有资产投资经营有限公司(巩义国资)。公司承担了巩义市重要基础设施项目的投融资和管理,业务模式主要为委托代建和PPP模式。除此之外,巩义国资也承担了区域内保障房项目的投融资和建设,业务模式主要为委托代建和政府购买服务。

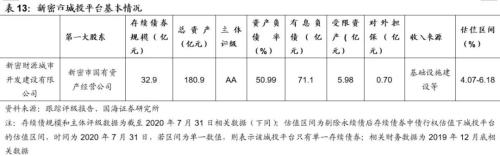

(7)新密市

新密市,是全国 100 个重点产煤县(市)之一,煤炭、铝土矿、石灰石等矿产资源丰富,属于资源型工业城市。在产业结构调整和过剩产能出清的背景下,新密市煤炭产业增加值逐渐降低,逐渐形成以新型耐材和品牌服务为代表的主导产业。

新密市经济财政综合实力较弱,债务规模相对较高。2019年新密市实现一般财政预算收入37.2亿元,在郑州区、县中位居第10位,财政实力相对较弱。债务规模方面,新密市2018年广义债务规模127.7亿元,债务率位居全市第4位,债务规模相对较高。

城投平台方面,新密市共有1个发债平台,为新密财源城市开发建设有限公司(新密财源)。公司负责区域内的基础设施建设和污水处理等业务,其中基础设施建设为主要的业务收入来源,在建项目包括产业集聚区棚户区改造项目和工业物流快速通道建设项目等。

四、郑州城投怎么选?

郑州经济和财政实力处于全国中游水平,债务规模相对可控。郑州城投发债区域较为集中,部分区、县没有公开发债的城投平台,且存续城投债以私募债和PPN为主,占比分别为33.8%和36.4%。我们认为这与河南城投平台的市场关注度不高存在一定的关系,未来可关注综合实力较强的区、县城投平台发债计划,以赚取发行溢价。

与此同时,对于目前有发债平台的区、县,在综合财力及债务规模上,这些区、县还是出现了比较明显的分化,对于郑州平台的选择,我们认为可以从下面两个方向挖掘更具有投资价值的城投平台:(1)性价比策略;(2)区域主题性投资机会。

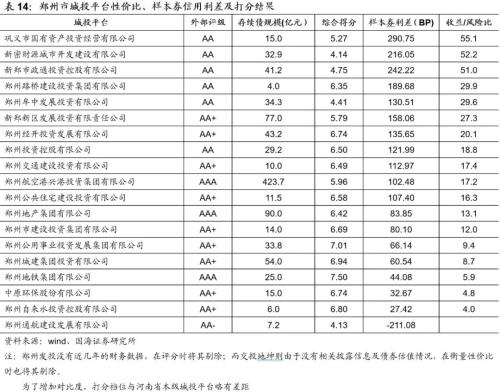

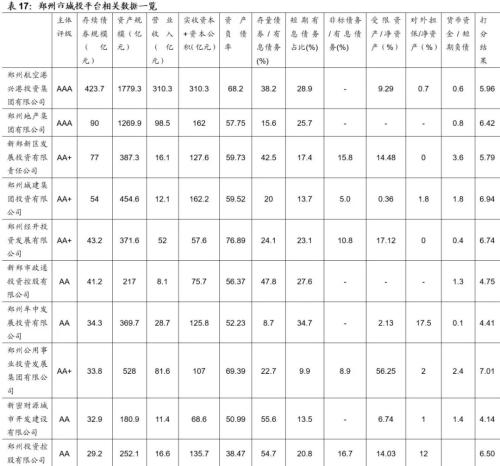

4.1、哪些城投更具性价比

为了进一步寻找郑州哪些城投平台更具布局价值,我们基于《河南城投平台全景解析》中的打分模型,从地方政府实力、平台地位和平台自身实力这三个维度选取了18个指标,对郑州市城投平台进行信用风险评分。

进一步,为衡量郑州城投平台的性价比,我们在剔除私募债之后,选取了剩余期限在1-3年以内的债券作为样本范围,对于在此期间没有存续债券的城投平台,我们选择最接近这一存续期间的债券作为样本券。以(个券中债估值收益率-相同剩余期限、相同外部评级的中债城投债收益率)作为城投平台个券的信用利差。

从信用评分结果来看,风险相对较低的前三名企业分别为地铁集团、郑公投和郑州城建;风险相对较高的企业为牟中发投、新密财源和郑州通航。

从收益/风险比值方面来看,存续债券规模在30亿元以上,单位风险溢价最高的企业分别为新密财源、新郑政通、牟中发投、新郑投资和经开投发。这几家企业的外部评级集中于AA+和AA级,且发行券种多为定向工具。

单位风险所对应溢价后五位的是郑州城建、地铁集团、中原环保和郑州通航。其中,郑州通航样本券的收益率明显低于同评级同期限的城投债整体收益率,可能由于债券规模较小,市场活跃度不高导致定价出现偏离。除郑州通航外,其余4家企业均以AA+和AAA级为主。

我们认为,在性价比策略的基础上,可关注新密财源、新郑政通、牟中发投、新郑投资和经开投发这五个城投平台。在这其中,由于新郑市和经开区两个区域地方政府综合实力相对较高,债务率相对可控,与新密财源和牟中发投相比,相对更具布局价值。

4.2、关注区域主题性机会

在定量的性价比衡量之外,我们认为由于城投平台较强的政府支持属性,城投平台的价值挖掘也需要关注城市重要的发展规划中城投的战略地位,以及在相关支柱产业的发展之下,城投平台的成长空间。

对于郑州市而言,我们认为可以从两个方向关注区域主题投资机会:(1)承载重要发展规划的区、县;(2)区域特色或支柱产业。

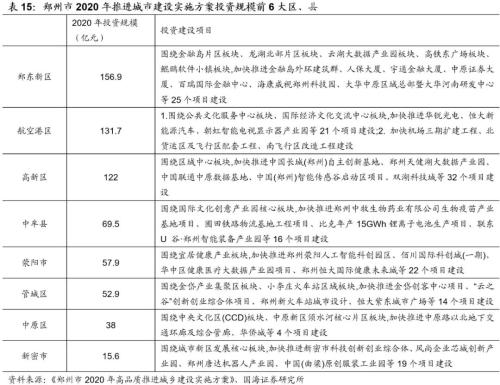

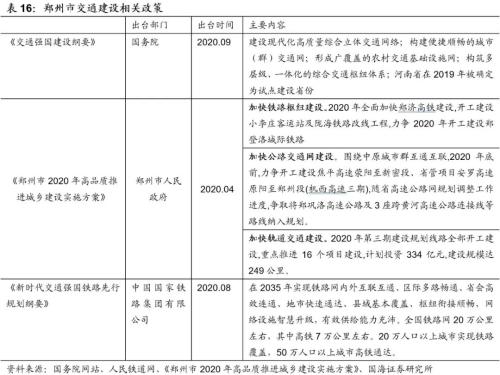

(1)哪些区、县承载重要发展规划

我们认为对于承载着重要战略发展规划的区、县,上级政府对区域以及承接项目的城投平台在政策、资金上都会有所支持:

1)经营层面,区域基础设施、公用事业以及住宅建设项目较多,城投平台在经营上更易获得政府的财政补贴,或是无偿/低价划转优质子公司等方面的支持,现金流的稳定性进一步提升;

2)融资方面,这些区、县城投平台更容易获得政府在债券发行上的支持,以及在区域战略发展规划之下,地方债及专项债加码,城投平台更易承接相关项目,后续融资易有保障。

在寻找承载重要发展规划的区、县的策略之下,我们认为可以从国家级开发区及新城区入手。国家级开发区和新城区一般面临着较大规模的基础设施及保障住房建设任务,区域内城投平台承接项目较多,但与此同时,各级政府补助或支持力度也相对较高。

郑州市2020年的城市建设规划中,高新区和航空港区这两个国家级开发区以及郑东新区这个新城区,承接着重要的建设和投资任务。而其中,航空港区作为城投债规模较高的区域,区内兴港投资集团承载着较多的建设和投资任务,我们认为未来各级政府平台在经营和融资层面或将多有支持,具有一定的布局价值。

(2)哪些产业值得关注

我们认为对于城投平台的选择,从支柱产业与城投平台的匹配度入手,也可以成为一种新的选择思路:(1)支柱产业承接专项债建设项目,获取政府支持力度较大,城投平台的现金流进一步得到保障;(2)支柱产业的战略发展之下,城投平台更易扩张规模。

在产业支撑的布局思路之下,我们进一步对比了城投平台职能及主导产业的的关联度,在郑州市“米”字型高铁线网的完善规划之下,以及国家铁路线网和城市轨道交通的加速建设之下,叠加经济内循环,交通建设类投资平台或将承担更多的建设任务。我们认为在这一策略之下,交通类平台中的地铁集团和郑州路桥值得关注。

五、风险提示

企业经营风险。