纸币泛滥大时代:寻找类黄金资产

摘要

1、周期的错觉:经济先上后下。我国本轮宏观经济的走弱并不是完全由新冠疫情导致,疫情只是加速了经济下行的节奏。短期数据来看,地产投资销售仍在支撑经济,但更多来自积压需求和投资的集中释放,等到“填坑”过程结束后,经济仍是趋于下行。除了地产因素之外,地方债务监管使得广义财政受限、疫情的反复持续制约需求、全球处于弱复苏制约外需,都意味着我国经济面临先上后下的局面,未来两个季度,大概率会看到经济向下的拐点。

2、纸币的泛滥:黄金长期上涨。从1971年至今,美元对黄金贬值了97%,其它纸币的贬值幅度更大,在黄金面前,几乎都成了“纸”。背后主要是相对稀缺性的变化,过去几十年,黄金的增长速度,不仅远远慢于纸币的“印刷”速度,也远远低于其他商品的生产速度。尽管当前黄金价格在历史高位徘徊,我们认为美国货币超发的步伐仍会继续,黄金的大行情还未结束。在全球货币超发、贫富分化的环境下,资产的通胀会远远超过商品类的通胀。

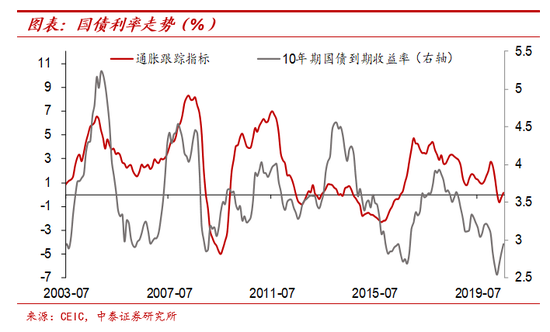

3、“类黄金”:稀缺性、活得久。黄金具有稀缺性和活得久两大特点,在纸币不断超发的情况下,具备这两大属性的资产都是受益的。例如茅台酒、A股的核心资产、核心城市的房地产都具有这样的属性,长期都会受益于货币的超发。我国经济短期上冲之后仍然面临较大的下行压力,货币宽松的步伐长期来看仍会继续,因此,资本市场更多的机会可能还是来自新经济领域的稀缺资产,短期虽然估值高有回调压力,但如果出现明显下跌,反而是中期布局好机会。周期类资产估值偏低,在经济数据较好的短暂窗口期虽有反弹,但很难有趋势性大行情,债券利率短期偏震荡,趋势性下行的机会需要等待基本面的回落。

ink="">

ink="">

1

周期的错觉:经济先上后下

1.1 房地产或先上后下

本轮宏观经济的走弱并不是完全由新冠疫情导致的,主要的经济指标几乎都是从2018年就开始下滑了。疫情只是加速了经济下行的节奏而已,并不是改变了趋势。

而下行压力的主要来源是房地产市场的逐步降温。我国居民有六成以上的财富,直接或者间接配置在了房地产相关领域。在过去十年里,我国1/3左右的经济增长,是由房地产直接或者间接拉动起来的。地方政府对土地财政依赖依然很大。可以说,房地产仍是我国经济的主导变量。

但是从2018年以来,棚改货币化政策逐渐收紧,房价下跌城市开始增多,库存开始累积。房地产市场的逐步降温是2018年以来经济下行压力的重要来源。

小城市的下行压力尤其大。小城市的房地产市场在2013年就已经见顶,所以才出现量价齐跌的情况。在棚改货币化人为创造需求、居民追涨杀跌的情况下,小城市迎来了一波繁荣,但也进一步透支了需求空间。过去几年,我国房地产销售每年维持17亿平米的天量水平,每年销售出的房子能够容纳4000万人居住,而每年城镇人口只增加2000万,房子明显是超卖的。但棚改政策减弱,小城市又长期面临人口净流出的压力,往前看几年,小城市房地产市场的调整压力都非常大。

09年、12年、15年经济的企稳回升,都开始于居民加杠杆,背后就是房地产市场的复苏:经济不好-政策放松-居民加杠杆、地产销售好转-企业加杠杆、房地产投资和工业经济好转。所以大家普遍看到的社融领先经济半年,更多是因为房地产销售领先房地产投资半年,本质上是房地产周期在发挥作用。

从当前情况来看,居民部门并没有明显加杠杆的趋势,反映企业活期存款的M1也处于低位水平,这就说明房地产市场很难开启持续上行的周期。

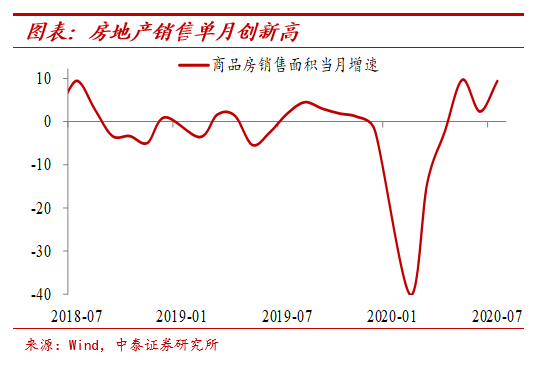

不过,从短期数据来看,房地产依然表现亮眼。7月房地产投资单月同比增速达到了11.6%,房地产销售单月同比增速再度回升至9%以上,为过去两年的最高点。但从政策上来说,其实房地产的政策并没有明显放松,部分上涨的城市调控迅速收紧,房住不炒依然是大基调。

所以房地产数据短期向好,主要来自一季度积压需求的集中释放,生产投资也在赶工,三个季度应该干的活集中在两个季度干完,就会看到短期同比数据非常好。但等到“填坑”过程结束后,房地产销售和投资都会回到下行的大通道上来。所以未来房地产经济会出现先上后下的走势。

除了房地产的因素以外,2018年以来的经济下行,和广义财政的收紧也有一定关系。从2017年中以来,中央严控地方政府债务增量,终身问责,倒查责任。地方政府隐性负债扩张明显放缓,城投公司有息负债增量连续两年下滑,基建投资增速也是从2018年以来大幅下降。往前看,尽管专项债、特别国债对基建支持力度增加,基建会继续回升,不过力度恐怕比较有限。

1.2需求恢复遇到瓶颈

从需求端来看,恢复已经进入瓶颈期。7月社会消费品零售总额增速仅仅从6月的-1.8%回升至-1.1%,不仅继续保持负增长,而且恢复速度有所放缓。剔除汽车后,7月消费品零售增速反而下滑至-2.4%。7月服务业生产指数增速也仅仅回升至3.5%,和疫情之前7%附近的增速还有很大差距。

如果医学上未战胜新冠病毒,大家对病毒始终会有所恐惧,尽量减少出行,城市间、城市内的人员流动都会受到限制。再加上今年居民收入减少、失业增加,对需求端始终会形成压制作用。

往前看,不排除我国疫情再度点状爆发的可能,进一步打压需求。近两个月,美国疫情二次大爆发,欧洲的德国、法国、西班牙,亚洲的日本、韩国的新增确诊人数也有所抬头。不能排除我国四季度有零星点状爆发的可能,即使新增人数不多,但政策收紧对经济的影响却会比较大。

即使到明年,疫苗投入使用,治疗药物研发出来,疫情完全过去了,需要考虑两个问题。一个是房地产市场的均值回落问题,会对宏观经济构成下行压力。另一个是债务的问题,今年延期还本付息的债务需要明年开始偿还,在疫情期间企业收入大幅减少,又增加了债务来维持正常运营,但是企业挣得的收入是不需要偿还的,而债务在未来几年需要偿还,这些都会压制企业的开支,影响经济增长。

1.3外需恢复没那么快

在2000年之前,美国是全球经济增长的主要贡献者,例如80-90年代全球1/4以上的经济增长是由美国贡献的。而2000年之后,中国对全球经济增长的边际贡献逐渐超过了美国,全球1/3的经济增长是来自中国的强大贡献。尤其是08年之后,这一趋势非常凸显。如果中国经济走弱,全球经济恐怕也是一种弱复苏的状态。

而且从美国历轮经济周期来看,衰退容易复苏难。每一轮美国经济周期中,失业率从最低飙升至最高位往往在一年内完成,而重新回到低点平均需要将近5年时间。也就是说,靠市场自发修复的过程,往往是比较缓慢的,所以美国后续经济复苏的斜率也会比我国慢很多。

而我国短期出口数据在全球一枝独秀,很大程度来自供应端的因素。我国和海外的疫情错位,海外供应链受到冲击较大,部分订单是转向我国生产的。所以就会发现我国的出口增速远远好于其他经济体,在欧美进口中的占比也大幅飙升。如果后续海外供应链恢复,这部分增加的需求会趋于下降,再加上医疗物资的出口也会有回落的压力。所以往前看,即使海外需求缓慢恢复,我国出口的修复程度可能也会比较有限。

1.4政策兼顾长期防风险

从政策的角度来看,新发展理念更加注重短期稳增长和长期防风险的平衡。2019年一季度经济反弹后,政策方向很快收紧。最近两年的政策均是如此,经济好了就收一收,差了就放一放,和之前的持续刺激、持续收紧明显不同,根本原因是我们所处的内外、长短期环境和以前不同。外部来看,大国之间的竞争关系长期存在,过去的发展模式遇到挑战。内部来看,房地产泡沫、债务问题突显,再进一步强刺激只会让问题更为严重。所以政策会在短期稳增长和长期防风险之间进行平衡。

尽管7月会议大基调未变,但对经济形势的判断明显不同,而且前期信用宽松后,部分资金流向房地产、股市等资产领域,增加了风险。所以预计后续的信用政策会控制节奏,更加强调精细化管理,注重直达实体。

如果政策不再强刺激,经济就会沿着长期的方向逐步降温。而且政策力度轻微、节奏变化快的情况下,本轮经济下行的周期也会很长。至少在未来一年以上的时间里,恐怕很难看到经济趋势性向上的大拐点。而且在房地产经济未见底之前,宏观经济都不会见底。因为过去十年,没有一轮复苏,是没有地产参与的。

所以综合来看,我国经济在短期上冲后,大概率会在未来两个季度内看到向下的拐点。明年一季度尽管同比增速会很高,但这个高主要是由今年一季度的低基数导致的,没有太大意义。而更应该关注明年一季度的环比指标相比往年同期如何,如果弱于往年同期,说明经济在走弱。就像09年一季度经济也大幅下滑,导致10年1季度的经济增速非常高,但股市和债市其实都没有向经济好的方向走。

2

纸币的泛滥:黄金长期上涨

如果全球经济疲弱或下行,货币宽松就会继续。而从宏观维度看,要理解过去和未来的大类资产配置,就必须理解纸币主导的货币政策,尤其是对黄金的理解,至关重要。

2.1黄金天然对抗超发

过去几十年,全球纸币政策几乎演绎到了极致:从正常的利率调控政策到零利率、负利率,甚至再到QE和“直升机撒钱”;各国央行从调控短端利率到调控长端利率,从购买优质资产到购买劣质资产,从有偿借出钱到免费送钱。

而保障货币的地位最核心的一点就是稀缺性。比如贝壳、石头、鸟类羽毛等等都曾作为货币被使用过,还有监狱中的香烟、酒、茶叶等也都可以成为货币,归根到底是因为它们在特定时期、特定场合下是稀缺的。但随着人类技术的进步,很多过去稀缺的商品变得不再稀缺,贝壳、石头、鸟类羽毛被大量发现,就很难再承担货币的功能。

这是因为,当一种商品可以被大量生产出来,那么这种商品作为货币属性的“信誉”就会丧失。比如,最开始人类要找到贝壳很困难,可能需要投入大量的劳动时间,但如果突然到了海边,发现遍地都是贝壳,那谁还会愿意拿自己辛辛苦苦采摘的果实、冒着生命危险获取的猎物,去换取唾手可得的贝壳呢?同时大家手里原有的贝壳也变得一文不值了,这就是货币贬值带来的财富转移,其实就是钱不值钱了,大家对该种货币的信誉也会大打折扣。

纸币归根到底是“纸”,是人造的货币,其稀缺性主要靠发行者的“自觉”,但往往无法保证。而黄金的稀缺性是大自然保证的,是一种天然的货币。黄金是大自然中极其稀缺的资源,截至2019年末,已经开采到地面上的黄金总存量有19.7万吨,已经探明的地面下的黄金储量还剩下4.7万吨。在过去的120年里,已经开采出的黄金存量年均增速只有1.5%,即使考虑到技术的进步,过去20年中的黄金存量增速也只有1.6%。

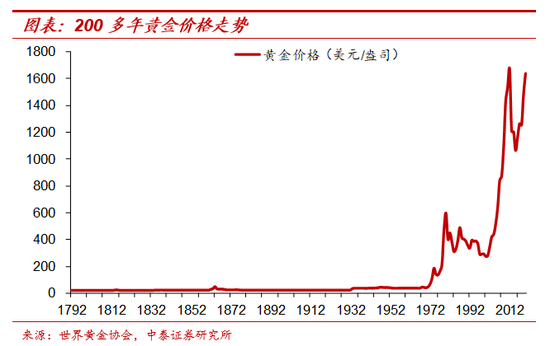

所以黄金价格的“腾飞”,就开始于纸币泛滥的时代。1971年美国停止美元兑换黄金,全球进入了不受控制“印刷”纸币的时代。在1971年之前的180年时间里,黄金价格年化涨幅不到0.5%;而从1971年至今的近50年里,年化涨幅达到了7.6%。相对而言,从1971年至今,美元对黄金贬值了97%,果真成了“纸币”。

其它纸币的贬值幅度更大。1971年以来,土耳其、巴西、墨西哥、印尼、阿根廷、南非等新兴经济体的货币,仅仅对美元的贬值幅度都有90%以上,对黄金的贬值幅度那就更多了;印度、菲律宾、韩国、中国货币对美元的贬值幅度也有50%以上。

主要发达经济体中,1971年以来,英国、瑞典、澳大利亚、加拿大货币对美元也有贬值,但幅度远远小于新兴经济体。德国、新加坡、日本、瑞士货币对美元有明显的升值,但考虑到美元兑黄金的贬值幅度,所有的纸币对黄金都是大幅贬值的。

背后的原因就是纸币超发导致相对稀缺性发生变化。从1971年开始算,美元纸币增长了21倍,美国经济实际增长2.7倍,黄金存量只增长了1.1倍。黄金的增长速度,不仅远远慢于纸币的“印刷”速度,也远远低于其他商品的生产速度。所以,如果纸币大量印刷,以纸币标价的稀缺商品或资产的价格就会长期上涨。

2.2货币超发不止,黄金行情不结束

上一波黄金的十多年大牛市终结于2013年,和美联储超发货币的节奏放缓有很大关系。因为从2012年起,美国的多项经济指标就开始不断释放积极信号,所以在2013年已经开始讨论货币刺激规模缩减的问题。2013年5月伯南克提出美联储可能要缩减QE的规模,直到2013年底的议息会议上,美联储决定开始行动。当时黄金价格在一年时间里暴跌了28%,可以说,美国超发货币节奏的放缓,是黄金牛市结束的最直接原因。

本轮黄金的行情还未结束。我们不妨用美国政府债务扩张速度来代理货币超发的程度,每一轮美国政府债务大幅扩张,都会带来黄金的大行情。比如上世纪的70年代、2001年-2012年、以及2018年至今这一轮黄金价格上涨。尽管当前黄金价格在历史高位徘徊,我们认为黄金的大行情还不会结束。主因在于美国疫情二次爆发,经济恢复还需要较长时间,货币超发的步伐仍会继续。

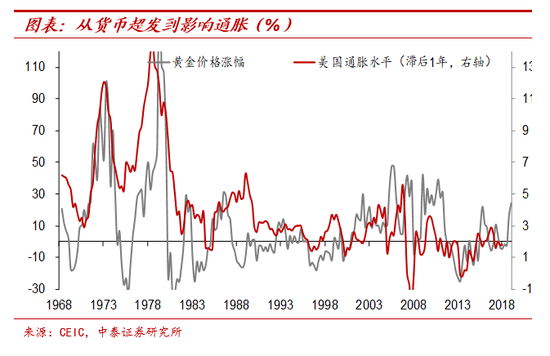

2.3资产的通胀甚于商品

如果拉长历史来看,全球通胀的加速也开始于纸币超发时代。打个比方,如果美联储宣布所有的1美元都变成2美元,那物价不就可以翻倍了吗?所以在1971年之前的110年时间里,美国通胀上涨了4.7倍,年化1.6%;而1971年至今的49年时间里,美国的通胀上涨幅度就达到了5.5倍,年化高达3.9%。

而且在1971年之前的110年里,97%的物价上涨集中在美国内战、一战、二战期间的10多年时间里,也是和纸币超发有关;其它100年时间中基本上没有通胀。

在1971年之前的110年,35%的时间里美国CPI同比是为负值的,出现了明显通缩。而从1971年至今,美国CPI基本上没有出现过负值。

不过从80年代至今,美国没有再出现过“像样”的通胀。解释全球低通胀的原因很多,贫富分化或许也可以提供一个视角。

如果一个经济体有10单位居民,2单位“富人”,8单位“穷人”。如果央行发行的纸币流到8单位穷人那里,穷人的边际消费倾向高,衣食住行的价格可能很快就涨起来了。但如果纸币流到了2单位富人那里,衣食住行都有了,怎么办呢?买资产。

随着经济的发展,财富越来越倾向于集中到少数群体,超发的货币也越来越倾向于流向少数群体,所以很容易推升资产的通胀,很难推升大众消费品的通胀。

所以商品类通胀低迷的同时,资产泡沫却此起彼伏。2000年以来,美国先是经历一波股市泡沫破灭,之后房地产泡沫,07年地产泡沫破灭,股市泡沫又起来,今年股市泡沫破灭后,在大规模货币宽松下又拉升回来。而且,当前货币政策不仅仅要考虑经济基本面,也要考虑资产泡沫的问题,因为泡沫一旦破灭,经济也会受到巨大的冲击。

所以往前看,考虑到经济复苏的节奏,未来全球货币宽松政策的退出是缓慢的。而在贫富差距较大的情况下,大众消费的商品类通胀的恢复会比较缓慢,而资产类的通胀会一波接着一波。

3

“类黄金”:稀缺性、活得久

在货币超发的大背景下,除了黄金以外,还有哪些资产长期更为受益呢?其实黄金之所以能够对抗货币超发,是因为其具有两大属性:一是稀缺性;二是活得久,能够长期储藏价值。在纸币不断超发的情况下,具备这两大属性的资产都是受益的。

我们几个月前提出“买茅台=买黄金”,是因为茅台酒也具有这样的属性:茅台酒每年供给的量是有限的,而且每年会“喝”掉一部分,剩下来的存量很少,满足稀缺性;另一方面,白酒储藏起来,内在价值不仅不会损耗,还会提升,能够长期活下来。所以茅台股价和黄金价格走势具有一定相关性,其实背后就是货币超发导致的,茅台是股市中的“黄金”。

股市中的核心资产也是“类黄金”。从2006年开始算,上证综指在14年时间中只上涨了1.4倍,但是如果我们将A股中最核心的50只股票选出来,在14年时间里上涨了38倍,远远超过了大盘走势。每次系统性大跌导致的优质个股的回调,都是长期加仓买入的机会。这是因为这些核心资产也具有“黄金”属性:好公司相对稀缺;长期、或者至少在可预见的未来能够活下来。

所以不是A股长期没有赚钱效应,而是这个市场存在两种不同的投资风格:一种是在合适价格买入优质资产,长期持有,赚长期的慢钱;另一种是追逐热点、“割韭菜”,赚短期的快钱或者亏钱。

而当前大家普遍预期的周期股难有大趋势,机会仍在新经济领域。因为只有在经济持续上行周期的时候,周期股才会有大机会,当前明显不是这样的情况。所以周期股虽然估值较低,在经济数据短期向好的情况下,有反弹的机会,却很难有反转的趋势性行情。中长期看,待经济回落后,货币宽松的步伐仍会继续,资本市场更多的机会可能还是来自新经济领域的稀缺资产,短期虽然估值高有回调压力,但如果出现明显下跌,反而是中期布局好机会。

如果看的更远一些,我们认为,未来A股会越来越像美股。回顾美股过去十多年走势,周期类行业的走势整体要远远落后于消费和科技行业,而且内部结构越来越向头部集中。在我国房地产经济趋于下降的背景下,A股也会越来越向新经济领域的优质资产集中。

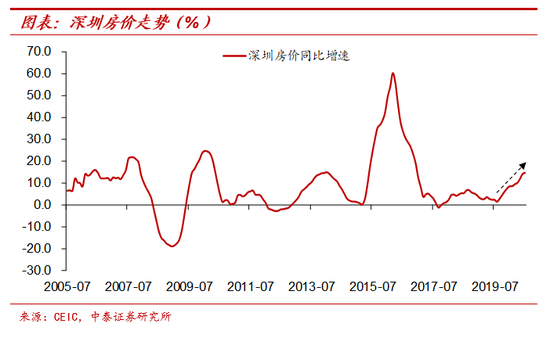

核心城市核心地段的房产,也受益于货币超发。今年疫情爆发后,货币信用持续宽松,部分核心城市房价再度大涨。从宏观角度看,购买核心城市、核心地段房产也是和购买黄金、茅台是一个逻辑。一是寻找稀缺性,二是寻找能够长期活得久、能够储藏价值的资产。

在新发展理念下,既然不会强刺激,仅有托底思维,经济基本面难以持续回升,债券市场趋势性走熊的可能性也不大。利率短期偏震荡,但超调即可参与,趋势性下行的机会需要等待基本面的回落。

风险提示:中美问题,新冠疫情,经济下行,政策变动。