程实:中概股回归助力双循环互动

“云闲望出岫,叶落喜归根“。

疫情之下,全球金融市场乱象丛生,波动中的不动点已演变为全球投资者追逐的稀缺标的,人民币资产保有相对韧性;中概股回归大幕开启,阿里、京东、网易率先登陆港交所,成为投资者追捧的对象。

ink="">

ink="">

在保护主义和市场杂音之下,中概股回归固然有避免地缘风险、兑现估值红利的考量,但我们认为,其长期将成为中国经济构建和完善升维竞争双循环的重要组成部分:其一,经历过全球投资者检验的中概股是中国最具活力和想象空间的可投资产,其回归本土意味着中国投资者有机会直接投资于国内优质标的,也将进一步推动形成优质的人民币核心资产;其二,中国经济应对短期挑战、迎来长期蜕变的发展路径孕育出以民生、科技、金融为三个顶点且彼此交互的投资“黄金三角形”,回归的中概股有望凭借新经济、低重心、高增长成为塑造这个“三角形“的粘合剂;其三,中概股回归进一步打通了内地和香港资本市场的互联互通机制,并形成了良好的示范效应,为更多中国企业结合自身需求充分利用不同市场优势、整合境内外资源提供了前所未有的新机遇。

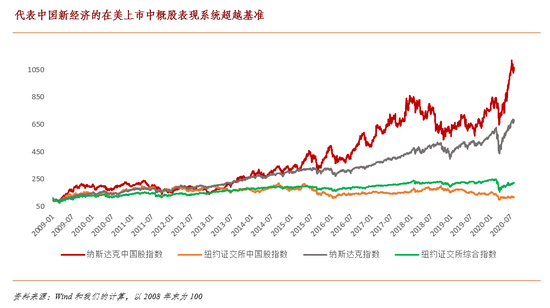

匹配投资需求与标的供给,中概股回归打造优质人民币核心资产。2019年11月以来,随着阿里、京东、网易三家中概股龙头企业以两地上市的方式登陆港交所,中概股回归中国资本市场的步伐大幅加快,中国新经济的未来走向备受市场瞩目。事实上,在海外上市的中资企业,尤其是本世纪以来中国新经济蓬勃发展进程中所培育出的大量独角兽企业一直受到全球投资者的青睐。以在美上市的中概股为例,2009年至今的美股历史性长牛中,代表中国新经济的中概股表现系统超越基准。对比在纳斯达克和纽交所上市的中概股,前者以近10倍的涨幅大幅领先于纳斯达克指数,而后者则走势偏弱且落后于纽交所综指(详见附图)。我们在《海外投资中国的量化逻辑:“高α”+“低β”》一文中指出,疫情按下了中国经济由高速增长转向高质量发展的快进键,双循环发展的新格局将有效链接起两个市场、两种资源,加持中国资产成长为新时代更具有稀缺性、值得超配的α。在此背景下,中概股回归有着更具确定性的内涵:一方面,经历过全球投资者检验的中概股是中国最具活力和想象空间的可投资产,其回归本土意味着中国投资者有机会直接投资于国内优质标的;另一方面,中概股回归会通过“鲶鱼效应”强化中国资本市场的优胜劣汰,这将进一步有助于形成优质的人民币核心资产,增加对于海外投资者的吸引力。

推动数字经济与产业转型,中概股回归夯实金融与实体互惠关系。从长线看,中国经济身处由“增速”向“增质”切换的关键十字路口,数字经济将扮演至关重要的角色。新兴与科技产业成为要素配置效率提升的关键驱动,也有望促成未来四十年资本市场的长周期繁荣。2020年4月,《关于构建更加完善的要素市场化配置体制机制的意见》发布,首次将数据列入生产要素,有益于挖掘数据价值,改善其他要素的配置效率。而随着新基建支撑起产业互联网的运行框架,数字经济承担起短期稳定需求、长期推动转型的双重职责,成为产业和消费升级的重要基石。我们在《长线投资中国的“黄金三角形”》一文中指出,中国经济应对短期挑战、迎来长期蜕变的发展路径孕育出投资主线清晰的“黄金三角形”,其三个顶点分别为民生(对应大健康和大消费)、科技(对应新基建和先进制造)、金融(对应金融改革开放深化),而三条边则是以上三个顶点的彼此交互,民生科技对应于在线活动的下沉和升级,金融科技对应于To B和To C的均衡发展,民生金融对应于普惠金融的发力和基建分布的均衡。中概股回归有望成为塑造这个“三角形“的粘合剂:其一,构筑“资本市场-实体经济”正向循环,支撑中国新经济和硬核科技的可持续发展;其二,吸引社会资本向直接融资模式倾斜,推动资本市场长周期发展;其三,产品/服务重心下沉和高增值潜力将强化居民财富效应,增加对实体经济的有效需求。

链接离岸与在岸市场优势,中概股回归助力内外双循环良性互动。中概股回归的制度框架早在两年前就已基本确立:2018年3月,国务院同意证监会《关于开展创新企业境内发行股票或存托凭证试点的若干意见》,允许境外注册的红筹企业在境内发行股票,并推出中国存托凭证(CDR),还围绕创新企业的盈利情形和公司治理特征进行针对性制度安排;2018年4月,港交所《上市规则》第18A章也正式推出IPO新规,其核心在于允许同股不同权架构的公司和未盈利的生物科技公司赴港上市。这些通道的设计不仅推动了小米和美团赴港上市,促进了阿里、京东、网易回港“第二上市”,也便利了中芯国际等企业在内地和香港两地上市,为中国企业充分利用不同市场优势、整合境内外资源提供了前所未有的新机遇。随着新经济龙头率先回归的带动效应,更多企业将结合自身需求主动选择上市的方式和场所:当前,从美国回归香港第二上市的中概股为市场提供了良好的示范,阿里的股价自去年11月上市以来相对恒生综指的累计超额收益逾30%;回归中概股的成交也较为活跃,其成交额占比现已接近10%(详见附图)。展望未来,中概股回归将推动在岸和离岸市场优势互补,一方面通过日益彰显中国元素带来内在聚变,巩固香港作为中资企业境外融资中心的地位,推动香港从投资内地的虚体转变为投资中国的实体,另一方面通过互联互通机制进一步促进两地资金融通和深度挂钩,发挥香港作为大湾区之特区服务内地市场的长期功能,进而带动大中华地区经济圈之间更为良性的互动。