滕泰:总量适度宽松是经济复苏的必要条件

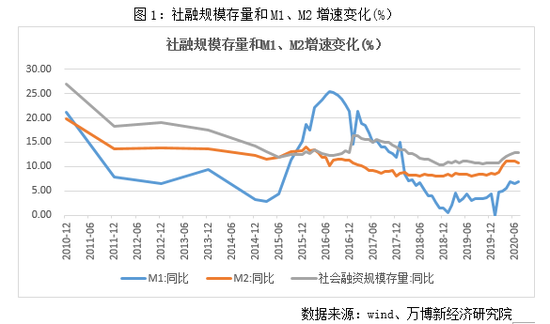

今年以来,央行除了在春节期间紧急出台3000亿专项贷款、在春节金融市场开市后超预期投放短期流动性1.7万亿之外,还三次下调存款准备金率,累计投放长期资金1.75万亿,并多种货币政策工具持续释放货币流动性。总体来看,这些政策工具是及时且有实际效果的。从上半年情况看,M1、M2和社会融资总额增速持续回升,相对宽松的货币环既稳定了金融市场,也支持了疫情下实体经济的持续复苏。

ink="">

ink="">

同样面对疫情对经济的严重冲击,相对于欧美国家而言,中国的货币宽松程度还是比较克制的,新增货币流动性投放不足欧美的1/5,降息幅度更是相去甚远。比如,疫情以来美联储两次降息将利率降至0%-0.25%,开启无上限的量化宽松政策、推出多种货币工具全方位向经济投放流动性,新增投放货币3万亿美元;欧洲央行出台了大流行病紧急资产购买计划(PEPP) 1.35万亿欧元,推出了3万亿欧元疫情紧急LTRO方案,并将TLTRO III利率将下调50基点,最低利率降至-1.0%。

虽然中国货币宽松和降息力度相对欧美而言比较克制,但从上半年的情况看,M1增速由0%已经逐渐回升至6.9%、M2增速由8.4%提升至10.7%,社会融资总额增速由10.7%提升至12.9% ,整体高于去年水平;但是7月份新增社融1.69万亿,同比增加4068亿,环比减少近一半,略低于预期。

回顾中国以往经验,在1998年以来的经济增长正常年份,M2的增速一般是达到GDP的增速的两倍以上。中国社科院的一项研究报告也认为,中国的M2的增速如果保持在GDP的1.82倍是比较合理的。按照历史经验和上述研究,GDP如果要保6%以上的增长,M2保持10%以上的增长是必要的。也就是说,2017、2018、2019年等年份中国事实上处于货币紧缩的环境中,而2020年疫情以来的逆周期调控政策只不过恢复到了正常的货币供应水平,虽然有利于经济的恢复,但无论跟历史上正常年份相比,还是跟欧美等国相比,还算不上十分宽松。

从物价情况来看,7月公布的CPI同比+2.7%、环比+0.6,核心CPI(不包括食品和能源)同比+0.5%、环比+0.0%,PPI同比-2.4%、环比+0.4%,降幅持续收窄。除了食品价格环比上涨2.8%,同比13.2%应保持警惕之外,总体物价基本稳定。考虑到食品价格波动主要受到粮食、蔬菜、肉类的供给量变化影响,而并非需求波动或货币因素影响,剔除掉食品价格因素影响后其他部分物价变化接近于0%,中国经济从总量上不但不存在通货膨胀和经济过热的风险,而且事实上处于前所未有的通货紧缩状态。从跨周期调节的角度看,此时货币政策应继续专注于防衰退、防通缩、稳增长、稳就业等目标。

从金融市场来看,债市利率前四个月有所降低,但四月份以后明显上升,十年国债利率从4月份2.48%升至7月份2.9%。从中国股市的估值水平看,目前全部A 股PE(TTM,剔除负值)为18.53倍,历史分位数为69.1%,上证指数(TTM,剔除负值)为13.86倍,历史分位数67.4%,相当历史估值的中位数略偏上。分行业板块看,创业板指PE(TTM,剔除负值)为64.19倍,历史分位数为86.9%;同时银行PE(TTM,剔除负值)5.7倍、房地产PE(TTM,剔除负值)9.3倍、建筑PE(TTM,剔除负值)9.1倍、煤炭PE(TTM,剔除负值)8.8倍、钢铁PE(TTM,剔除负值)12.6倍、建材PE(TTM,剔除负值)16.6倍,均处于历史分位数15%以下。同时期美股三大指数(道指、标普500 和纳指)PE分别为26.92倍、33.02倍和60.55倍,历史分位数分别为77.9%、97.0%和100.0%。可见,无论与历史估值相比,还是与国外增速更低的其他经济体相比,中国股市当前并无系统性风险。

从房地产市场价格变化来看,不同城市房价有涨有跌。虽然历史形成的估值泡沫还有待消化,但是在“房住不炒”政策理念已经深入人心的背景下,未来房地产市场已经不会成为吸纳货币流动性的主要领域,中国房价可基本保持稳定。

从人民币汇率情况看,由于出口超预期、经常项目顺差,以及中国降息和量化宽松政策小于西方国家等因素的影响,人民币并无贬值压力,而是保持汇率稳定、略有升值压力。

总之,上半年中国货币投放虽然有一定增加,但是与欧美等国家相比相对克制;目前中国M2增速已经恢复到历史上适度水平,M1增速仍处于历史较低水平。综合中国实体经济、金融市场、房地产市场、人民币汇率等情况全面分析,在房价没有出现明显上涨、股市估值基本合理,实体经济在剔食品影响后整体仍处于前所未有的通货紧缩状态、人民币汇率稳中有升等背景下,继续保持总量适度宽松的货币供应,是中国经济持续恢复的必要条件。

万博研究院高级研究员李明昊对本文亦有贡献