张瑜:从紧迫的逆周期调控到有定力的跨周期调节—— 2020Q2货币政策执行报告点评

主要观点

回顾:支持经济稳步恢复,管理预期回归理性

2020年二季度货币政策的重心,关键是在逆周期调控和脱实向虚中保持平衡,通过发挥结构性货币工具精准滴灌的作用,最终结果成效显著——

1、结构性货币政策工具为抗疫复产提供支持,实现金融与实体经济的良性循环:前有3000亿专项再贷款定向支持抗疫企业,5000亿再贷款再贴现支持复工复产,后有万亿再贷款再贴现支持制造业企业,以及再贷款购买普惠小微信用贷特别支持个体经营户及小微。

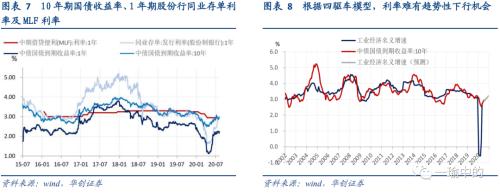

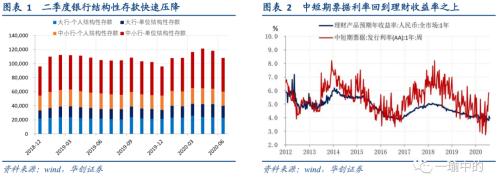

2、量松价稳+监管打击高收益类存款,阻断资金“脱实向虚”的套利链条,管理市场预期回顾理性:二季度货币政策从宽货币到宽信用,在以“再贷款再贴现”为主要工具向市场投放流动性定向宽信用的同时,以逆回购平滑银行间资金波动,另一方面,在监管层面以打击高收益类存款予以配合,从而达到引导资金流向实体以确保让实体享受低成本资金的目的。5-6月银行结构性存款压降1.3万亿,余额已接近至年初水平。我们关注的套利指标-- AA一年期中短期票据利率相对一年期理财收益率的套利空间消失。

经济:经济恢复超预期,但不稳定因素增多

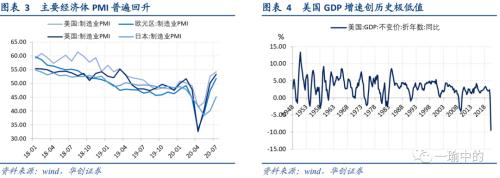

二季度毫无疑问见证了复工复产下全球生产和需求的回升,就海外经济,部分经济体经济指标逐步改善,主要国家PMI普遍回升,全球贸易基本增速基本触底回升在望。就国内经济,经济修复的情况更为喜人,“二季度经济增长明显好于预期”,且央行认为“下半年经济增速有望回到潜在增长水平”。

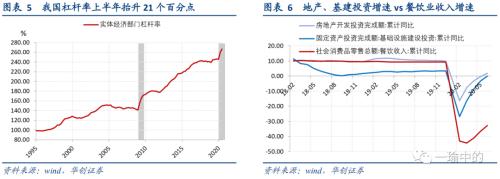

但同时不稳定因素显著增多:1、部分海外国家复工复产及经济修复的质量值得怀疑。2、杠杆率高位再抬升。中国实体经济部门杠杆率上半年足足抬升了21个百分点,幅度仅次于2009年上半年。3、我国经济修复呈现为非对称修复,结构性问题依然存在。4、中国面临的外围挑战加剧。中美中长期博弈格局已没有逆转幻想,地缘政治紧张局势抬头。

展望:保持定力,精准导向

相较二季度,三季度货币政策虽然仍未退出宽松,但边际上定力将进一步增强,货币政策的核心从“逆周期调控和防止脱实向虚”间的平衡,转变为“防长期风险和当下稳增长”间的均衡,对应货币政策的量价操作也将从“给量不给价”到“量价双稳”。

为什么货币政策边际上定力再增强?经济修复的非对称格局,前期宽松后的杠杆率快速抬升,以及中美关系再度紧张,决定了当前环境下总量的量价宽松政策显然性价比不高,不仅无助于解决结构性问题,还伴随着“资源错配”“脱实向虚”的副作用。

那么三季度货币政策具体怎么变?关注三个方面:1、预期引导。明确MLF利率和OMO7天利率为央行利率调控的信号,对应了三季度以来央行公开市场锁长放短,引导DR007回到OMO7天利率附近,银行同业存单利率快速回升至MLF利率水平。2、精准导向,充分落实发挥前期万亿再贷款和货币政策创新工具的作用,重点支持小微企业和制造业,同时坚持“房住不炒”定位。3、跨周期设计。为了应对长期不确定性,预留货币政策空间,未来“随着经济增速向潜在水平回归,宏观杠杆率也将逐步回归至合理水平”。

利率:三季度利率持续震荡

经济基本面的修复和货币政策定力的增强决定了利率难再有趋势性下行机会,同时资金面8-9月还面临地方债供给冲击。但考虑到配合财政发力的需求,预计利率短期内快速上行并大幅突破前期高位的可能性较小。根据我们的“四驱车”模型,假设三季度工业增加值回升到5%-5.5%,PPI同比跌幅收窄至-2%,那么3%基本是短期内10年期国债利率的中枢位。MLF利率作为中期市场利率运行的中枢,反应同业存单利率仍将在当前位置震荡,而1年期国债利率或有一定调整压力。

风险提示:基本面修复速度及幅度超预期

报告正文

报告正文

一

回顾:支持经济稳步恢复,管理预期回归理性

2020年二季度货币政策的重心,关键是在逆周期调控和脱实向虚中保持平衡,通过发挥结构性货币工具精准滴灌的作用,最终结果成效显著——

1、结构性货币政策工具为抗疫复产提供支持,实现金融与实体经济的良性循环:前有3000亿专项再贷款定向支持抗疫企业,保证了新冠疫情最严重时期医疗产品的生产和重要生活物资的供应,5000亿再贷款再贴现支持复工复产,保证了中小微企业在疫后生产工作步入正轨。后有万亿再贷款再贴现支持制造业企业,以及再贷款购买普惠小微信用贷特别支持个体经营户及小微,至二季度末已经支持中小银行投放信用贷款1326亿。此外1-5月制造业贷款增速19.6%,中小微贷款增速25.4%,分别高出全部贷款增速7个百分点和12个百分点。

2、量松价稳+监管打击高收益类存款,阻断资金“脱实向虚”的套利链条,管理市场预期回顾理性:二季度货币政策从宽货币到宽信用,在以“再贷款再贴现”为主要工具向市场投放流动性定向宽信用的同时,以逆回购平滑银行间资金波动,维持OMO7天利率持平于2.2%,牵引DR007回到以OMO7天为中枢。另一方面,在监管层面以打击高收益类存款予以配合,从而达到引导资金流向实体以确保让实体享受低成本资金的目的。5-6月银行结构性存款压降1.3万亿,余额以接近至年初水平。我们关注的套利指标--AA一年期中短期票据利率相对一年期理财收益率的套利空间消失。

二

经济:经济恢复超预期,但不稳定因素增多

与此同时,无论是国内还是国外,二季度毫无疑问见证了复工复产下全球生产和需求的回升,但不稳定因素也在增多。

全球经济的修复:就海外经济,部分经济体经济指标逐步改善,主要国家PMI普遍回升,全球贸易基本增速基本触底回升在望。同时一季度的美元流动性危机也在美联储高速扩表下得以缓解。就国内经济,经济修复的情况更为喜人,“二季度经济增长明显好于预期”,且央行认为“下半年经济增速有望回到潜在增长水平”。

不稳定因素显著增多:1、部分海外国家复工复产的同时伴随着疫情的二次爆发,修复的质量值得怀疑。美国7月ADP就业人数增加16.7万远不及预期的120万,二季度实际GDP同比-9.5%为1948年来的历史极低值。2、杠杆率高位再抬升。在全球主要央行采取低利率和加速扩表的政策应对下,本已高企的全球杠杆率进一步抬升。中国亦不例外,中国实体经济部门杠杆率上半年足足抬升了21个百分点,幅度仅次于2009年上半年带动25.4个百分点,远高于2015年杠杆率抬升速度。3、我国经济修复虽然好于预期,但却呈现为非对称修复,结构性问题依然存在。一边是利率敏感房地产销售和投资已于3月修复,甚至景气度过热,而另一边是受疫情冲击较大的服务业修复乏力,典型代表如餐饮业收入同比依然为负,央行也在本次报告中对餐饮业着重分析。4、最重要的是,中国面临的外围挑战加剧。中美中长期博弈格局已没有逆转幻想,地缘政治紧张局势抬头。

三

展望:保持定力,精准导向

相较二季度,三季度货币政策虽然仍未退出宽松,但边际上定力将进一步增强,货币政策的核心从“逆周期调控和防止脱实向虚”间的平衡,转变为“防长期风险和当下稳增长”间的均衡,对应货币政策的量价操作也将从“给量不给价”到“量价双稳”。

为什么货币政策边际上定力再增强?先从经济修复的客观情况看,当前多个环节如地产、基建、限额以上消费等确已得到恢复,且出口向好的趋势也进一步明朗。而经济修复较为薄弱的环节,主要是制造业和限额以下消费。再从上半年宽松后的金融情况看,社融和M2增速已经明显高于去年,杠杆率抬升幅度仅次于09年同期,房地产销售甚至有过热迹象。最后从外部的不稳定因素看,中美摩擦再起,海外经济修复存在不确定性,金融市场波动仍然较大。

在此环境下,总量的量价宽松政策显然性价比不高,效果差而风险高。参考全球各大央行低利率政策的前车之鉴,不仅无助于解决结构性问题,甚至可能触发“反转利率”、“新费雪效应”而导致货币政策失效。同时,低利率还伴随着“资源错配”“脱实向虚”的副作用,我国必须珍惜当前宝贵的货币政策空间。

那么三季度货币政策具体怎么变?我们认为针对环境的变化,三货币政策的核心转变为把握“防长期风险和当下稳增长”间的均衡,货币政策的定力进一步增强,不仅在价上保持稳定,同时在量上也难有进一步期待。

具体关注三个方面:1、预期引导。央行再次强调多渠道做好预期管理工作,但究竟怎么把握预期,央行本次在专栏中明确给出了调控信号和利率中枢。“MLF利率作为中期政策利率与作为短期政策利率的公开市场操作利率共同形成央行政策利率体系,传达了央行利率调控的信号”,MLF等货币政策工具对市场利率起决定性作用。这也对应了三季度以来央行公开市场锁长放短,引导DR007回到OMO7天利率附近,银行同业存单利率快速回升至MLF利率水平。2、精准导向,完善结构性货币政策工具,充分落实发挥前期万亿再贷款和货币政策创新工具的作用,保证“直达性”、,促进信贷资源流向更有需求、更有活力的薄弱环节和重点领域,譬如小微企业和制造业。而同时对于房地产业坚持“房住不炒”定位,实施好房地产金融审慎管理制度。3、跨周期设计。为了应对长期不确定性,保证可持续发展,完善跨周期实际和调节,预留货币政策空间,包括央行在报告中指出的,“随着经济增速向潜在水平回归,宏观杠杆率也将逐步回归至合理水平”。

四

利率:三季度利率持续震荡

我们认为三季度利率仍将维持震荡格局,经济基本面的修复和货币政策定力的增强决定了利率难再有趋势性下行机会,同时资金面8-9月还面临地方债供给冲击。但考虑到配合财政发力的需求,预计利率短期内快速上行并大幅突破前期高位的可能性较小。

首先在基本面看,8月份经济修复趋势延续,不仅出口向好的趋势明朗化,同时8月洪涝灾害减退,基建施工所受的干扰将减弱。近期数据表现同样形成支撑,7月PMI依然保持在荣枯线以上,百强房企销售数据同比维持高增,汽车批发、螺纹产量数据均已有所回升。基本面的持续修复将限制利率下行的空间,根据我们的“四驱车”模型,假设三季度工业增加值回升到5%-5.5%,PPI同比跌幅收窄至-2%,那么3%基本是短期内10年期国债利率的中枢位。

其次在资金面看,8月难有明显宽松。一则8月面临利率债供给冲击。6-7月让位特别国债,地方债新增较少,而财政部表示10月底前要将余下1.5万亿新增专项债发行完毕,预计8-9月将迎来新一轮地方债发行高峰。二则央行明确表示MLF利率是中期市场利率运行的中枢,国债收益率曲线和同业存单利率应围绕其波动,那么预计银行间流动性依然难有明显放松,同业存单利率仍将在当前位置震荡,而1年期国债利率或有一定调整压力。