7月出口增速远超预期 短期内贸易数据有望保持强势

ink="">

ink="">

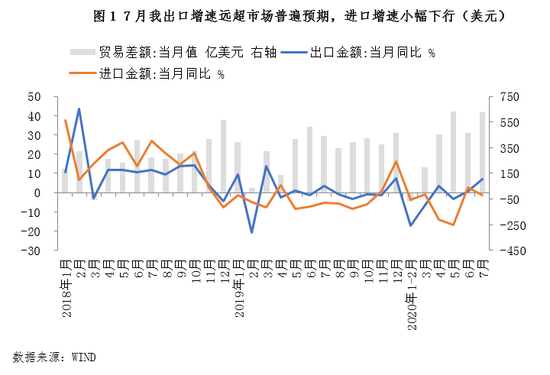

据海关总署统计,以美元计价,2020年7月出口额同比7.2%,前值0.5%,上年同期为3.3%;进口额同比-1.4%,前值2.7%,上年同期为-5.2%;贸易顺差623.3亿美元,前值为464.2亿美元,去年同期为顺差442.8亿美元。

主要观点:7月出口增速远超市场预期,主要经济体自5月以来纷纷实施经济重启,对我国产品需求相应增加;同时,在全球疫情持续扩散背景下,我国防疫物资出口保持高增。在国内经济动能继续改善、内需渐进修复,以及大宗商品价格同比降幅持续收敛背景下,7月进口增速不升反降,这一方面受去年同期基数走高影响,另一方面上月进口增速大幅超出预期,本月数据有所反复也属正常。

展望8月,近期全球主要经济体制造业PMI延续反弹,我国制造业PMI中的“新出口订单指数”也在持续修复,意味着短期内我国出口增速仍有支撑,8月出口同比有望继续保持正增长。进口方面,国内经济延续修复,投资和消费增速有望进一步回升,加之大宗商品价格走势趋升,量价两方面因素将对后续进口金额增速产生支撑,预计8月进口增速有望实现小幅正增长。

具体分析如下:

一、7月出口增速远超市场预期,主要经济体自5月以来纷纷实施经济重启,对我国产品进口需求相应增加;同时,在全球疫情持续扩散背景下,我国防疫物资出口保持高增。

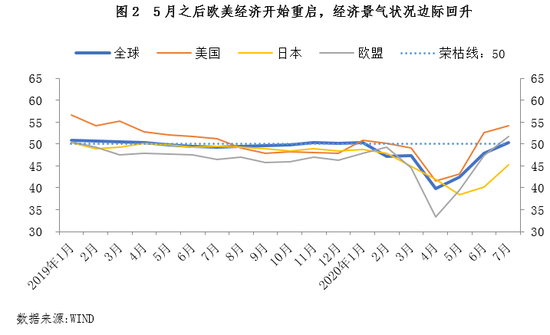

7月出口贸易额同比上升7.2%(以人民币计价同比增长10.4%,差值主要源于人民币汇价较上年同期出现一定幅度的贬值所致;对进口影响相同),增速较上月大幅加快6.7个百分点,远超此前市场普遍预期。可以看到,当前全球疫情仍在加速蔓延,但美国、印度等主要经济体已在5月开始“带疫重启”,经济景气状况有所改观,对我国产品进口需求相应上升。需要指出的是,7月出口上升与当月制造业PMI中的新出口订单指数大幅上扬并无直接关联。其背后的原因在于,从企业拿到出口订单到报关出运,往往要有2-3个月的时间间隔,因此7月出口改善主要与5月各国制造业PMI指数反弹,以及我国5月制造业PMI中的“新出口订单”指数改善有关。

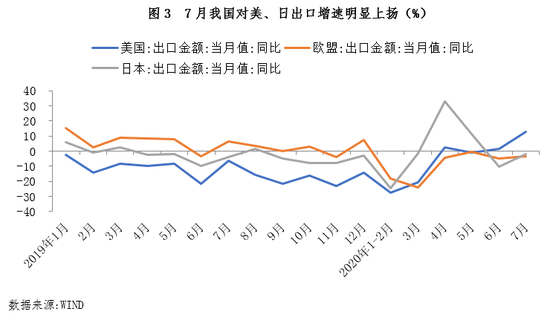

从主要出口目的地来看,7月我国对美国出口增速达到12.5%,比上月加快11.2个百分点;同时,尽管当月对欧盟、日本出口增速仍为负增,但也分别改善1.5和8.5个百分点。可以看到,5月以上三个经济体制造业PMI指数均出现了疫情以来的首次触底反弹,意味着其对我国商品的进口需求也在同步修复。另外,二季度全球疫情仍在加速蔓延,作为我国对发达经济体出口的主要竞争对手,墨西哥、土耳其、印度等国的产能恢复较为缓慢,我国在美欧日等发达经济体中的市场份额上升。我们判断,7月这种“替代效应”或仍在发酵。

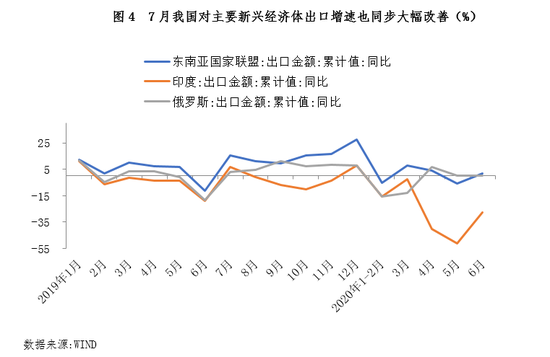

在新兴市场方面,作为我国第一大出口市场,7月我国对东盟出口同比增长14.0%,增速较上月加快12.4个百分点,是带动当月出口增速转正的重要原因。我们注意到,年初以来我国对东盟出口整体保持稳定增长,与这一区域疫情形势较为稳定、经济所受冲击相对较小直接相关。7月我国对印度出口同比下降21.2%,尽管降幅仍然很大,但增速仍较上月改善6.7个百分点。5月以来印度经济重启,对我国商品的进口需求有所恢复。7月我国对俄罗斯出口同比增长8.0%,比上月加快8个百分点,或与该国近期疫情态势有所缓和有关。

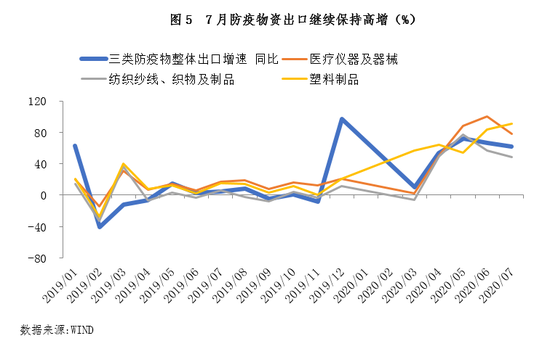

7月出口高于此前市场的普遍预期,一个重要原因是当月防疫物资出口继续保持高增。7月以口罩为代表的纺织纱线、织物及制品出口额同比增长48.4%,增速较上月回落8.3个百分点(我们判断或因海外疫情高发国家此类产品产能增长所致),但这一增速仍属超高水平。当月医疗仪器及器械出口额同比增长78.0%,增速较上月放慢21.9个百分点。当前全球疫情仍在加速蔓延,一些国家短期内对相关医疗仪器及器械需求增加很快,但相关产品产能提升需要更长时间。7月塑料制品出口额同比增长90.6%,增速较上月加快6.6个百分点,与近期全球疫情仍处高峰平台期直接相关。从三类防疫物资整体来看,当月出口额同比增速达到61.7%,仅较上月小幅下降5.2个百分点,对当月出口的整体拉动达到4.5百分点——这意味着如果扣除防疫物资的出口带动作用,7月出口增速将为2.7%。

二、在国内经济动能继续改善、内需渐进修复,以及大宗商品价格同比降幅持续收敛背景下,7月进口增速不升反降,一方面受去年同期基数走高影响,另一方面,上月进口增速大幅超出预期,本月数据有所反复也属正常。

7月进口额同比下降1.4%,增速较上月下滑4.1个百分点,逊于市场预期。这与当月BDI指数回落相一致,但与PMI进口指数进一步回升相背离。我们认为,在国内经济动能继续改善、内需渐进修复,以及大宗商品价格同比降幅持续收敛背景下,7月进口增速不升反降,一方面受去年同期基数走高影响,另一方面,上月进口增速大幅超出预期,本月增速有所反复也属正常。与4、5月份相比,7月进口降幅仍有明显收敛,月度数据颠簸不会改变进口需求随内需改善的大趋势。

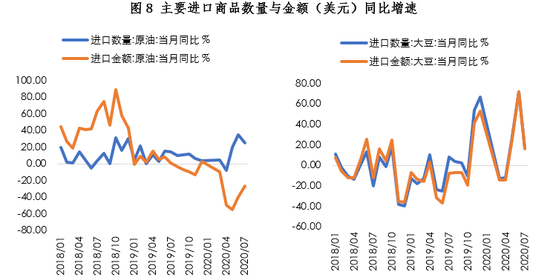

从主要进口商品来看,(1)随着油价回升,7月我国原油进口量从上月高点回落,同比增速也较上月下滑9.4个百分点至25.0%;当月油价波动小涨,同比跌幅进一步收敛,带动原油进口额同比降幅较上月收窄12.7个百分点至-26.8%。

(2)受巴西雷亚尔贬值,以及国内生猪产能恢复影响,今年以来我国自巴西大豆进口迅速增长。但随着巴西大豆库存逐渐消耗,出口能力下降,7月我国大豆进口量和进口额同比增速明显放缓。其中,进口量同比增速较上月下滑54.6个百分点至16.8%,进口额增速下滑56.2个百分点至15.6%。随着美国大豆进入成熟期,后续进口大豆采购重心将逐步转移到美国,但需关注中美关系演化对两国大豆贸易的影响。

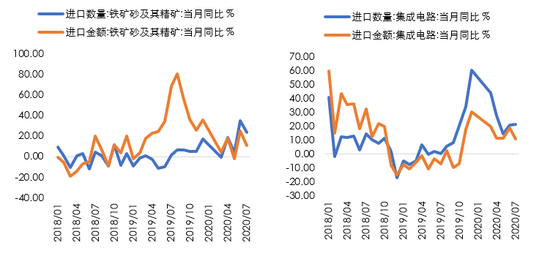

(3)7月海外铁矿石发货量有所回升,但国内需求旺盛,叠加市场买涨不买跌的心理,铁矿石进口延续量价齐升;不过,受去年同期基数走高影响,7月铁矿石进口量同比增速较上月下滑11.5个百分点至23.8%,进口额同比增速下滑14.3个百分点至10.6%。

(4)7月集成电路进口量同比增长21.3%,增速较上月小幅加快0.6个百分点,而因进口价格跌幅扩大,进口额同比增速较上月下滑7.8个百分点至10.8%。

(5)7月钢材进口量同比增速飙升至210.2%,进口额增速也加快至58.8%;当月未及锻造的铜及铜材进口量和进口额同比增速较上月有所回落,但仍处81.5%和72.0%的高速增长水平。这一方面由于国内建筑链条景气度上扬,带动钢材、铜材进口需求明显好转,另一方面,由于国内经济恢复速度快于海外,造成铜材、钢材等部分工业品内贸价格高于进口价格,这进一步推升了相关商品的进口需求,甚至出现利用海内外价差进行套利的行为。

三、两大因素支撑下,8月出口有望继续保持正增长,未来下行风险仍需关注;国内经济延续修复,大宗商品价格走势趋升,8月进口增速有望反弹,预计将实现小幅正增长。

近期全球主要经济体制造业PMI延续反弹,我国制造业PMI中的“新出口订单指数”也在持续修复,意味着短期内我国出口增速仍有支撑,8月出口同比有望继续保持正增长。我们认为,当前全球疫情仍在加速蔓延,世界经济正处于严重衰退过程,全球贸易也在同步衰退。在这样一种不利背景下,我国出口韧性主要来自两个方面:一是国内疫情得到稳定控制,制造业产能已基本恢复正常,这意味着我国出口供给能力强于竞争对手,全球市场份额扩大;二是短期内全球疫情拐点难现,防疫物资出口高增势头还会保持一段时间。值得注意的是,8月中美两国贸易官员将通话评估第一阶段中美贸易协议执行情况。考虑到当前中美关系波折不断,11月美国大选前,特朗普政府是否会在中美经贸关系上重启事端存在较大不确定性。另外,下半年全球经济衰退将导致国际贸易深度萎缩,四季度我国出口能否保持强势仍需谨慎观察。

进口方面,国内经济延续修复,投资和消费增速有望进一步回升,加之海外经济重启、需求前景改善背景下,大宗商品价格走势趋升,量价两方面因素将对后续进口金额增速产生支撑,重申月度数据颠簸不会改变进口需求随内需改善的大趋势。我们注意到,在经过了7月的持续下行后,8月以来BDI指数有所上扬,预示8月进口增速有望反弹,预计将实现小幅正增长。