黄大智:下调民间借贷利率上限,谁最受伤?

关于“民间借贷利率上限调整”的话题仍在热议。

事情源于7月22日最高法与发改委联合发布的《关于为新时代加快完善社会主义市场经济体制提供司法服务和保障的意见》(简称《意见》,共31条),其中第十三条提到:

“抓紧修改完善关于审理民间借贷案件适用法律问题的司法解释,大幅度降低民间借贷利率的司法保护上限。”

此前,最高法曾在今年2月份就该司法解释修改在小范围内征求意见,其中标准为“一年期LPR的四倍”,按照最新的一年期LPR报价3.85%,新的民间借贷利率上限极可能是15.4%。

虽然有关司法解释尚未发布,但“大幅度降低民间借贷利率”的词汇已经刺激到了广大金融机构和从业者的神经。中小金融机构、助贷机构、非持牌机构轮番上场,从各个方面论述“大幅度下调民间借贷利率上限”可能产生的不良后果。

民间借贷利率上限是怎么来的?

如果追溯到古代,自宋朝以来,有一个传统的说法叫息不过本,这可以看作是对民间借贷的一种利息约束。

而建国以来,1990年最高法在对《民通意见》的修改稿中曾提到:

“对于公民间的借贷,生活性借贷利率不得高于国家银行同类贷款利率的两倍,而生产经营性借贷不得高于四倍。”

但是在随后 1991 年最高法发布的《关于人民法院审理借贷案件的若干意见》中发生改变,转而采取“一刀切”的“四倍利率”上限规制模式。即“民间借贷最高不得超过银行同类贷款利率的四倍(包含利率本数)。超出此限度的,超出部分的利息不予保护,这就是著名的“四倍利率红线”。

到了2002年,中国人民银行在《关于取缔地下钱庄及打击高利贷行为的通知》中重申了四倍利率的标准。而对于超出部分也从“超出部分的利息不予保护”变为了“超过标准即为高利借贷行为”。

2015年,持续25年的“四倍利率红线”退出了历史的舞台。最高法在《关于审理民间借贷案件适用法律若干问题的规定》中,以“两限三区”的新规取代了“四倍利率红线”。

即,以年利率24%和36%为两限制:

24%以下的利息都保护,为“司法保护区”;

超过24%不到36%的部分看作自然债务,给了的不用还,没给的不能再要,为“自然债务区”;

超过36%的部分一律不保护,给了的要返还,为“无效区”。

而对于24%和36%的两限,最高法法官杜万华作了明确解释:

“央行颁布的贷款基准利率变化比较大,最低是2%,最高是12%,比较多的是5%-8%,最后选了中间的6%,又参照传统四倍的含义,将24%确立为长期的执行标准。”

时至今日,随着对于金融进一步服务实体经济发展的要求、利率市场化的进一步推进,以及金融科技的发展,对于民间借贷利率“两限三区”的规定产生了新的要求。也因为此,民间借贷利率上限的调整势在必行。

民间借贷利率上限适用于金融机构吗?

在司法中,民间借贷是一个有明确范围的词汇,特指自然人、法人、其他组织之间及其相互之间进行资金融通的行为。

不同于民间借贷,持牌金融机构的借贷业务属于金融借贷。2015年的《全国法院民商事审判工作会议纪要》中明确提出了“区别对待金融借贷与民间借贷,并适用不同规则与利率标准”。

因此,民间借贷与金融借贷的利率上限标准并不相同。

理论上,金融借贷并无利率上限,在利率市场化的进程中,《中国人民银行关于进一步推进利率市场化改革的通知》(简称《九民纪要》)已经明确了,金融机构根据商业原则自主确定贷款利率水平。

当然,这仅仅是理论上,在司法实践中,部分法院认为金融借贷年利率不设上限,可以超过24%。例如2018年借款人左某与某消费金融公司合同纠纷的一起判例中,法院并未支持借款人对24%以上利息无效的主张。其根本原因在于,法院认为消费金融公司属于金融借贷行为,并不适用《民间借贷司法解释》。

当然,在更多案件中,法院认为虽然金融借贷并不适用《民间借贷司法解释》的相关规定,但相较于民间借贷,金融借贷利率更应受限,因此应参照适用《民间借贷司法解释》规定的24%年利率上限。

其实,如果从另一方面看,法律也要满足公众对于公平正义的要求。如果对民间借贷利率上限的要求比金融机构还低,显然是不符合一般的认知,监管也难以承受持牌机构利率高于民间借贷利率所带来的社会舆论和道德压力。因此,监管对于金融机构的贷款利率上限也会给予明确的窗口指导,限制金融机构的高息贷款。

所以,综合来看,民间借贷利率上限的变化,影响的绝不仅仅是民间借贷。这基本意味着持牌金融机构贷款产品的综合利率也不能超过此上限。

为什么要调整民间借贷利率上限?

7月22日发布的《意见》中,明确提出了“促进金融和民间资本为实体经济服务”,2019年最高法发布的《九民纪要》中亦有相似的描述。因此调整民间借贷利率上限的目的很明确,即降低实体经济的融资成本,践行普惠金融的理念。

如果放眼全球,世界各国普遍都对利率上限进行了规定。世界银行曾在2018年调研了96个国家的利率上限,发现其中76个国家采用一定形式的利率上限,这些国家代表了全球 GDP的80%。

在这76个国家中,制定的利率上限不尽相同。其中约1/3的国家是为了维护消费者的正当权益,这些国家多为发达国家。剩余其他国家则主要考虑的是降低市场实际利率。

从国内的实践经验来看,兼顾了维护消费者权益和降低实际利率。

调整民间借贷利率上限影响了谁?

从经济学的角度分析,利率是资金的价格,规定利率上限是一种价格管制的手段。当该管制价格下降时,必然会一定程度影响市场的供给(贷款产品和数量下降)。如果供给下降,需求却没有变化,那对于需求方(借款人)而言,要么贷不到款,要么从非法的途径突破价格的管制,在更高的利率水平上贷款。

当然,这种前提是在供给没有变化的情况下,而在实践中,监管不会也不可能放任金融供给的下降,一定会通过下调资金成本、行政命令等手段增加低利率水平下的供给。具体的政策效果有赖于监管的政策力度。

具体情况我们不妨看看日本的例子。日本在上世纪50年代,迎来了发展的黄金时期,消费信贷以极快的速度增长,在随后的几十年里,个人以及中小企业也同样遇到了“融资难、融资贵”的问题。因此日本在2006年修改了《贷款商业法》(MLBL),其中有两点:一是合法利率上限从29.2%下调至20%;二是禁止贷款超过个人年收入的1/3。

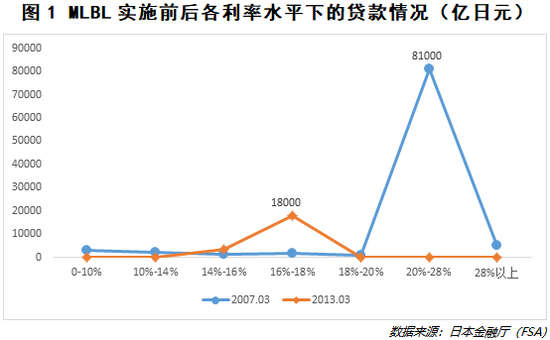

从对于信贷机构的影响来看,MLBL大幅度降低了金融信贷的供给。在2003年MLBL实施前,20%-28%利率水平上的贷款余额为8.1万亿日元,而在MLBL实施后,该利率水平下的贷款几乎为零。然而,相比于如此大幅度的信贷减少,14%-18%利率水平下的信贷却仅仅增加了不到两万亿日元(见图1)。

同时,从事信贷业务的消费金融机构数量也大幅度下降。信贷公司从2003年的11800家减少到2016年的1900家左右。国际消费金融巨头也纷纷撤离日本,而在2008年金融危机后,花旗银行也停止了日本的消费金融业务。

而对于需求端(个人、中小微企业主)而言,MLBL同样影响巨大。MLBL实施前,大量的低信用人群在20%-28%的利率水平可以贷到款项。然而,这部分高风险、低信用的人群在MLBL实施后,只有极少部分人群能够在20%利率以下贷到款项,因为对于金融机构而言,这部分人群业务带来的收益并不足以覆盖其风险。机构只能在其中挑选相对优质的客户提供信贷服务,也就导致了小微企业主、自由职业者等低信用人群的信贷拒绝率显著高于固定工作人群。

当然,我们必须看到的另一面是,确实有相当大的一部分群体在14%-18%的低利率水平上获得了信贷服务。

最后,利率上限的管制本就是一个极其复杂的问题,而且从近年监管政策的制定和发布来看,一般会充分参考各类市场主体的意见,政策的制定本就是一个博弈的过程。各方主体达成共识,带来的负面影响才会最小,政策效果也会更好。