沈建光:美元当前走弱趋势是否会持续

美元历史走势有明显的周期性,时间上看自17年初见顶后已在高位徘徊数年,未来可能进入下行阶段?

当前美元快速回落,一方面因为美国疫情高烧不退、赤字飙升、宽松政策持续下经济恢复依旧疲软,且国内政治愈发撕裂,而低位利率和高估值美股也使美元资产吸引力下降;另一方面则是由于欧亚地区复苏好于预期,欧盟在财政协同上取得重要突破,美国为压制中国不断挑动双边紧张局势。

展望未来,美元回落的原因多数仍将延续。而当美元走弱时,往往利好黄金和大宗商品,并推高新兴市场资产价格。

美元周期或进入下行阶段

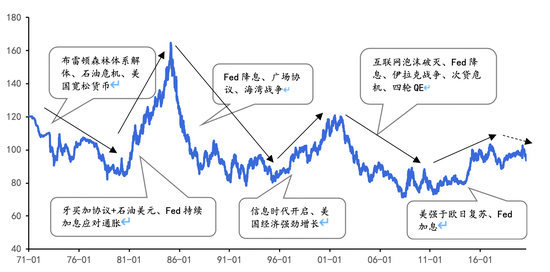

美元历史走势有明显的周期性,时间上当前或进入下行阶段。正如笔者08年在《警惕美元09年反转》一文中所提,美元走势具有一定周期性。70年代浮动汇率施行以来,美元走势主要经历了三轮周期,每轮约长15年,且峰值和谷值逐步降低。最近的第三轮自08年见底并在低位震荡至11年后,已延续了近10年的较为强势的走势,17年见顶后持续在高位徘徊,从时间和近期美元快速回落的情况来看,美元或已进入新一轮周期的下行阶段。

图表 1 美元指数周期性变化和主要影响事件

ink="">

ink="">

资料来源:Wind, 京东数字科技

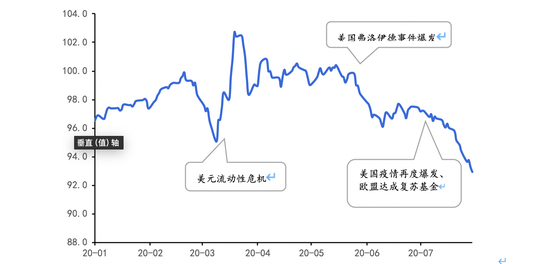

避险式上涨后,往往伴随快速回落。80年代拉美债务危机、90年代亚洲金融危机、甚至包括08年9月美元流动性危机,都出现了美元避险式上涨,并伴随一轮明显下行。今年3月因疫情导致各资产暴跌,引发短期美元流动性危机,美元指数最高升至103,随后自5月25日随着美国弗洛伊德事件、疫情二度爆发、以及欧盟达成复苏基金等,美元连续快速回落,截至7月30日最低触及92.63,这与此前也较为相似。

图表 2 美元指数今年以来走势和主要事件(截至7月30日收盘)

ink="">

ink="">

资料来源:Wind,京东数字科技

当前美元的走弱,主要是因为在政治稳定、经济增长、货币政策、美元资产、国际环境上均出现了不利变化。在美国国内,疫情高烧不退、宽松政策持续下经济恢复依旧疲软,赤字飙升对宽松货币更加依赖,“弗洛伊德事件”加剧种族对立和政治撕裂,且压在低位的利率和估值吹起的美股也使美元资产吸引力下降;在国际,欧亚多数地区复苏好于预期,欧盟在财政协同上取得重要突破,美国为压制中国则不断挑动双边紧张局势。此消彼长之下,美元持续走弱。

美国国内方面:

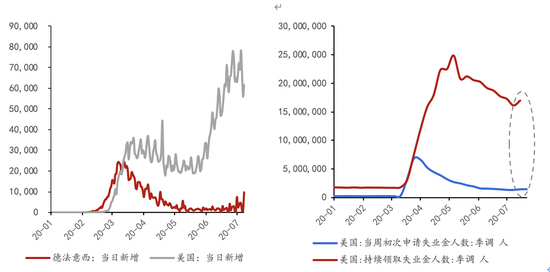

疫情控制不利,经济恢复疲软。6月开始美国新增感染病例快速上升,日新增逼近8万,与3月高点相比翻倍。美国疫情形势近乎失控,与欧亚大部分地区快速回落的曲线相去甚远。疫情影响下多州暂停经济重启,市场预期美国经济复苏将受到打击, 美初请失业金人数自4月快速回落后6月中下旬开始持平在130万左右,而7月中下旬该数字超预期回升至140万上方。与此同时,美股涨势暂停,美元开始回落。当前世界经济的恢复主要取决于疫情的控制,疫情控制不利、美国经济恢复也必然疲软,美国2季度GDP环比下降32.9%,7月MSCI自78.1回落至73.2,IMF将美国2021年增长预期由4.7%下调至4.5%。

图表 3 6月美国疫情再度扩大 图表 4 7月美国失业人数显回弹迹象

ink="">

ink="">

资料来源:Wind、京东数字科技

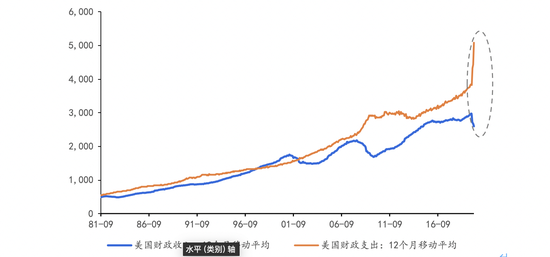

赤字飙升,对宽松货币更加依赖。美国财政赤字不断上升,需要维持低利率和美联储的国债购买支撑。疫前美国联邦政府赤字水平已经快速增长,而为了应对疫情,更多援助计划促使联邦赤字加速飙升,5月赤字4240亿美元,6月更是达到8640亿美元,而6月收入仅为2420亿美元,过去12个月联邦赤字水平已经十分接近其收入,即“挣一份花两份”。为弥补财政开支、并支持企业流动性,美联储不断买入美债等资产,其资产负债表在3个月内从3.8万亿飙升至7.1万亿;此外美联储还对美债利率进行预期指导、认为当前低利率将至少持续至2022年。

图表 5 美国财政支出飙升、收入减少,赤字缺口快速扩大

ink="">

ink="">

资料来源:Wind,京东数字科技

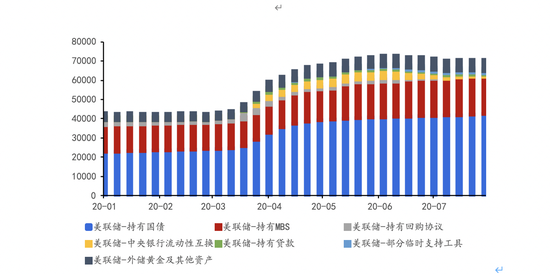

虽然美联储近期暂缓扩表,但也只是暂时现象。由于流动性问题已去,大量6月到期的央行互换和回购并未续作,使联储短暂缩表;但新一轮超万亿救济计划已即将推出;且年低前,以短期国库券为主每月都有近千亿美债到期,伴随着大量政府融资,美联储将不得不继续扩表买入,以避免流动性收紧的冲击。

图表 6 美联储大量买入美国国债、MBS等快速扩表,6月因央行互换和回购减少短暂收缩

ink="">

ink="">

资料来源:Wind,京东数字科技

“弗洛伊德事件”加剧种族对立和政治撕裂。从时间来看,弗洛伊德事件是点燃近期美元下挫行情的导火索,其拨开了美国社会深埋的“种族主义”伤疤,激发少数族裔和白人中下层的对抗情绪,在大选年催化下进一步分化民主共和两党的中间层,使美国政治撕裂进一步扩大,对社会造成直接影响并埋下未来不稳定的种子。此外,事件造成的人群聚集还间接促成了美国疫情的再次爆发蔓延。

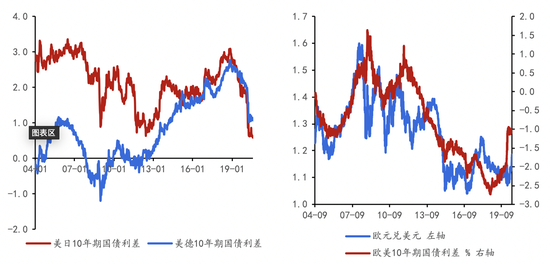

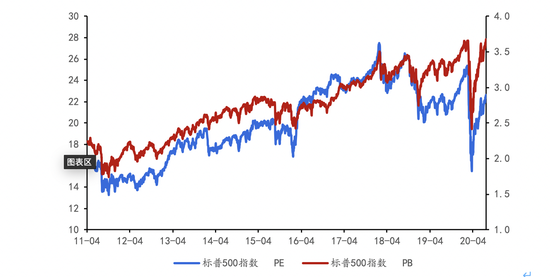

低位利率和高估值美股,使美元资产吸引力下降。在疫情、逆全球化、民主党上调企业所得税预期的影响下,美企业盈利能力正面临挑战,加上美联储预期指引,即使近期通胀预期快速回升,美债利率也一直爬在低位。与之相对,欧洲复苏的迹象更为明显,美德利差、美日利差都在持续回落。股票方面,与欧洲股指明显低于疫前不同,依托放水的标普500等主要股指强势反弹,估值触历史高位,高处之寒胜于其他各国。美元资产吸引力下滑,影响市场对美元的偏好。

图表 7 美德、美日国债利差快速回落 图表 8 息差和汇率呈同向关系

ink="">

ink="">

资料来源:Wind,京东数字科技

图表 9 美股估值达历史高位

ink="">

ink="">

资料来源:Wind,京东数字科技

国际方面:

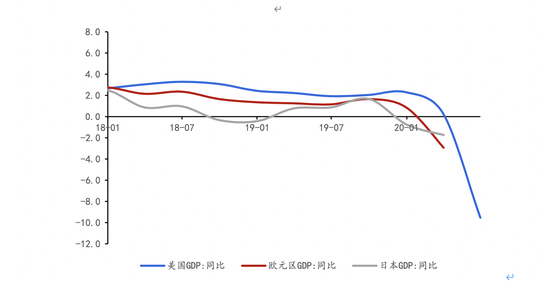

欧亚多数地区复苏超出预期。欧亚多数地区在疫情控制上都表现不错,经济恢复得以支撑。从OECD综合领先指数来看,欧元区恢复速度较快,日本受到的影响较小,中国已快速恢复至疫前水平,均明显强于美国。欧盟7月制造业PMI51.1,服务业PMI55.1,连续第三个月快速回升,景气度继续恢复。

欧盟财政协同出现突破,复苏基金被给予厚望。上周欧盟就7500亿复苏基金达成一致后,欧盟解体风险显著下降,欧盟 “财政联盟”出现曙光,加之复苏基金本身对经济的带动意义,推动欧元兑美元快速上涨。欧盟建立之初并未建立“财政联盟”,货币财政无法协同一直制约欧盟发展、并潜藏解体风险,例如2010年欧债危机和2016年英国脱欧。欧盟复苏基金是欧盟共同债务,其中3900亿以援助形式发放,这意味着欧洲向财政一体化上做出了重要突破,欧盟更加团结、经济前景也更为乐观,这对欧元构成支撑,并使美元走弱。

美国为压制中国不断挑动紧张局势。美国对中国压制战略意图已十分明显,加之来自拜登的竞选压力越来越大,特朗普迫切转移焦点、提升自己强硬形象,其政府近期不断升级对中国的打压。美中紧张关系升级使两国资产不确定性上升,但这种地缘风险在地理上并不对称,欧洲等国影响较小,使投资者重新审视风险,降低美元配置。

展望未来,下行原因多数延续,美元弱势走势或仍将持续。

此前美元下行的原因多数仍将延续。美国疫情虽然边际有所改善,但回落缓慢,疫情仍十分严重。第二轮救助计划基本已定,新一轮宽松正在路上。美债低利率和美股高估值短期内难有变化。特别的,因为应对疫情失败,特朗普的竞选支持率明显落后,未来特朗普政府很可能会采取包括升级对中国压制等加剧波动的措施来争取选民,使美国国内和国际政治不确定性上升,市场一直押注VIX在9到10月大幅上升也隐含了对此的担忧。

图表 10 美国大选民调情况(2019年9月至今,蓝色为支持拜登,红色为支持特朗普)

ink="">

ink="">

资料来源:Wikipedia,京东数字科技

市场交投偏空,尚未出现见底信号。ICE美元指数非商持仓较美元指数略有领先,而当前该持仓回落负区间后、尚未出现拐头的见底信号。

图表 11 ICE非商净持仓略领先于美元指数

ink="">

ink="">

资料来源:Wind,京东数字科技

必须注意的是,美欧疫情表现、经济恢复和货币政策等方面均存在不确定性。美国疫情未来会否加速改善,新一轮救助计划将对美国经济带来何种影响,其复苏程度会否超越欧洲,这些尚难估计。而在欧洲,近期新增病例也有所回升,且为配合复苏计欧央行近期快速扩表,两大经济体宽松的相对速度也有待观察。

图表 12 美欧日GDP增速对比

ink="">

ink="">

资料来源:Wind,京东数字科技

美元走弱,利好黄金和大宗商品,并推高新兴市场资产价格

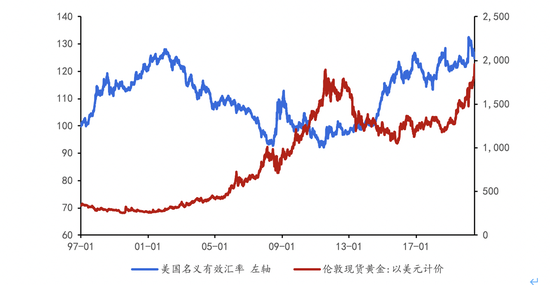

美元走弱利好黄金。美元是黄金的主要计价货币,且美元走弱的深层因素也多是激发黄金大涨的主要因素,美元走弱往往伴随金银价格的抬升。

图表 13 美元下行,金价通常走高

ink="">

ink="">

资料来源:Wind,京东数字科技

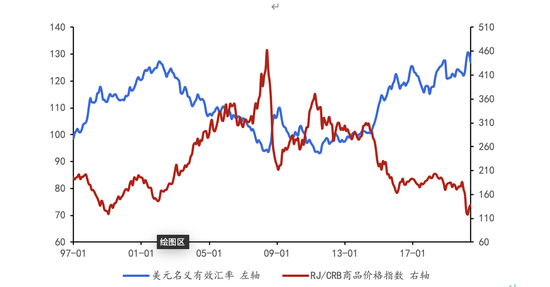

美元走弱利好大宗商品。美元贬值也是导致大宗商品价格飙升的重要因素。除了供给紧张、需求恢复的基本因素外,弱美元导致大量资金流入以美元计价的大宗商品市场,推高大宗商品价格。目前油价已回升至约每桶40美元,铜价快速反弹至6500美元的今年新高,其它大宗商品价格也在开始回升。

图表 14 美元与大宗商品价格呈反向关系

ink="">

ink="">

资料来源:Wind,京东数字科技

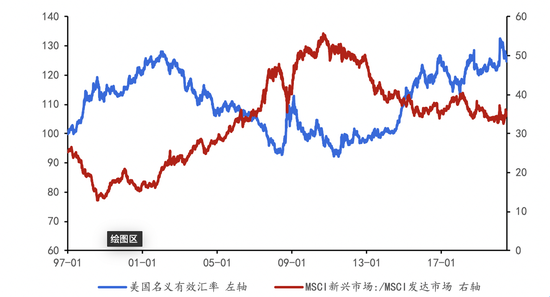

美元流入新兴市场,推高其资产价格。美元汇率变化是国际资本流动的重要风向标,当美元出现贬值时,通常会有更多资金流向新兴市场,在拉动投资促进企业盈利的同时,也会抬高当地资产价格,后期甚至可能使其经济过热并形成资产价格泡沫。

图表 15 当美元宽松并流入新兴市场,新兴市场股市明显强于发达国家

ink="">

ink="">

资料来源:Wind,京东数字科技