洪灝:价值将王者归来

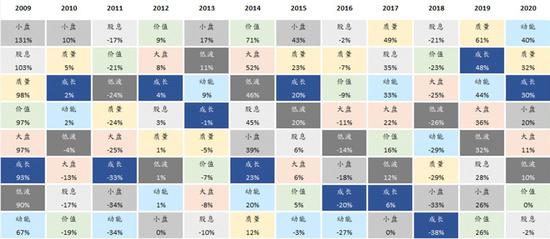

过去二十年,全球股票市场已经历数轮风格轮动,动量、低波、规模、价值、成长、股息等风格在不同的市场环境中有着不同演绎。当下,随着价值和成长风格的分歧已经运行到了历史的极端,同时价值风格跑输的趋势持续的时间历史最长,价值和成长之间风格轮动的拐点隐约已经到来。

ink="">

ink="">

不同风格在不同的市场阶段表现不同。因此,为了达到投资组合收益的最大化,我们进行了量化测试去找出各个阶段可以带来最高回报的风格因子。我们发现,宏观与市场环境里的大多数变量对于风格轮动的前瞻作用有限。人民币汇率对各类风格因子未来收益的前瞻作用在宏观变量里最有效。然而,2015年八月到2016年初,中国进行了两轮汇率改革。因此,人民币汇率对于风格轮动的前瞻作用也开始变化。或者说,人民币汇率对于后市回报的预测相关性需要以更多的时间和数据检验。当时股票市场对于汇率改革出现的历史性暴跌很可能是市场模式转换的标志。

国债收益率曲线、PPI、 PMI等在许多量化分析师模型中非常流行的宏观变量短期对风格轮动几乎没有任何前瞻性。这个无效性很可能是因为这些变量已经被市场滥用了的缘故,因此在短期内缺乏前瞻价值。在我们短期模型的构建里,我们已经着意忽略了这些宏观变量。

风格轮动本身也有动能效应(momentum)。风格因子在六个月之内,往往呈现强者恒强的动能效应。然而,到了六个月以上之后,部分风格因子就会开始均值回归。这个结果与我们之前测试的市场价格动能往往短期持续的观察一致。比如,宏观因子在短期对风格回报的前瞻性并不明显。但当我们把预测时间拉长到一年以上之后,宏观因子的前瞻性便逐步显现。因此,为了达到投资收益的最大化,风格轮动必须是动态的,最佳的轮动频率大约是一年或以上。如此,可以避免六个月以上或会出现的、风格回报相互抵消的问题。

当前,市场里的周期板块(金融、地产、工业、能源、原材料、可选消费)显示出价值的特征。这些板块显示的另一个价值特征,是最近一些基金公司削减周期性行业研究的投入,同时市场对于成长股的持仓高度集中。一般来说,在经济进入放缓和衰退的时候,价值风格表现优异,如2000年到2008年初的美股。对于A股来说,价值跑输的程度已达到2010年的极端水平,直到最近才开始收敛。是价值投资王者归来的时候了。当然,价值、成长之间的风格轮动不是一蹴而就、一夜之间的,这个过程肯定会有反复。如前所述,风格轮动时长应该以年为单位来计算。

图表:A股市场中的风格因子轮动

资料来源: 彭博,万得,交银国际