任泽平解读经济数据:中国经济恢复领先全球 但形势仍严峻

事件

中国二季度GDP同比3.2%,预期2.9%,前值-6.8%。

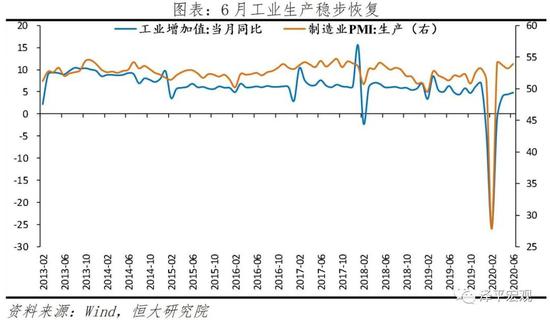

6月规模以上工业增加值同比4.8%,前值4.4%。

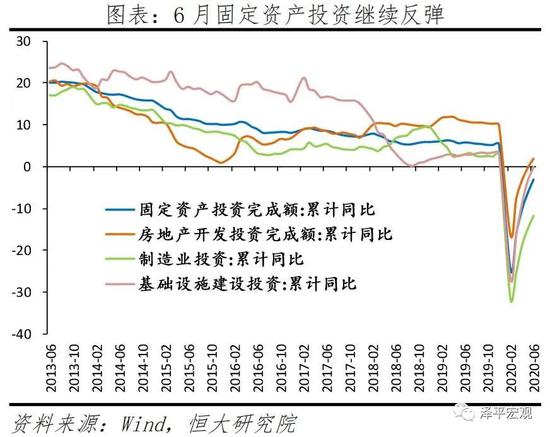

1-6月固定资产投资(不含农户)累计同比-3.1%,1-5月累计同比-6.3%。

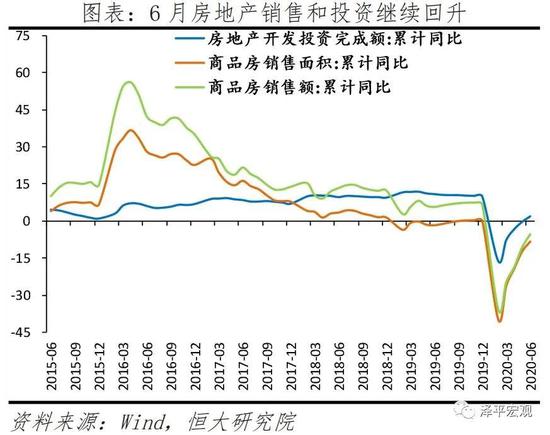

1-6月房地产开发投资累计同比1.9%,1-5月累计同比-0.3%。

6月社会消费品零售总额同比-1.8%,前值-2.8%。

6月出口(以美元计)同比0.5%,前值-3.3%;进口(以美元计)同比2.7%,前值-16.7%。

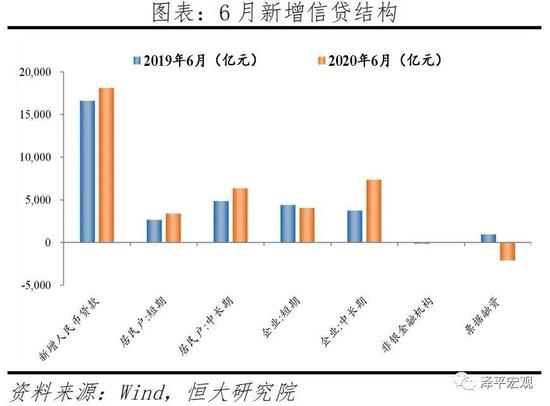

6月M2同比11.1%,预期11.2%,前值11.1%;新增人民币贷款1.8万亿元,同比多增1474亿元;社会融资规模增量为3.43万亿元,同比多增8099亿元。

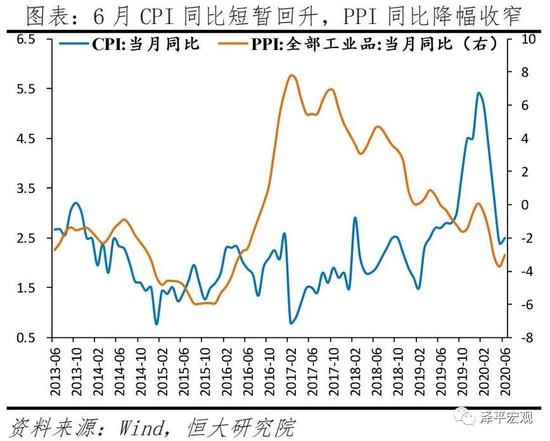

6月CPI同比2.5%,前值2.4%;PPI同比-3.0%,前值-3.7%。

ink="">

ink="">

解读

一、经济持续恢复,中国领先全球,但形势仍严峻

二季度在海外疫情形势仍严重、主要经济体经济增速大幅负增长的背景下,中国GDP增速回升至3.2%的水平,成绩来之不易。这次抗击疫情和恢复生产展现了中国经济的体制优势和强大韧性。

经济持续恢复,但形势仍然严峻,基建和地产投资恢复快,消费和制造业投资恢复慢,海外疫情严重,还不能掉以轻心。

预计三季度货币政策不会全面大幅收紧,从超宽松步入结构性宽松,财政政策发力新基建领衔的“两新一重”建设扩大内需,兼顾稳增长稳就业和培育新经济新技术。

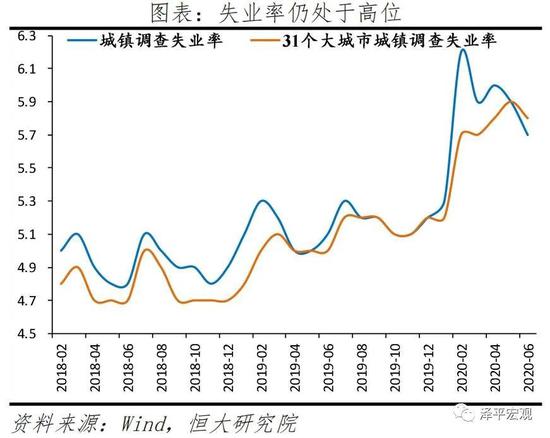

1、二季度GDP同比3.2%,经济持续恢复,但仍未回到正常水平,就业压力较大

国内疫情防控得力,复工复产复商复市加快,经济自3月以来连续恢复性增长。二季度GDP同比3.2%,从一季度的-6.8%转负为正。6月工业生产增长4.8%,已经接近2019年正常水平。消费、投资、出口“三驾马车”均不同程度恢复,主要经济指标连续3-4个月改善向好。

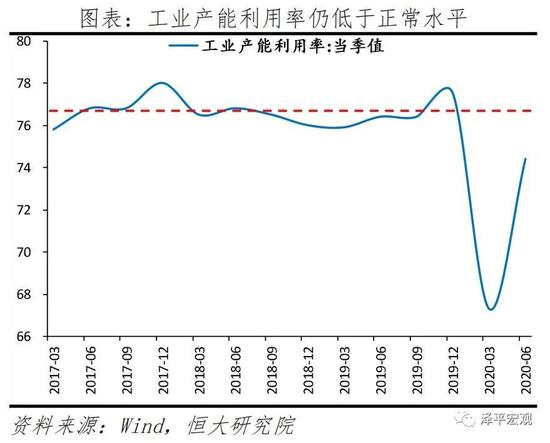

但是经济尚未回到正常水平。二季度3.2%的GDP同比增速距离2019年四季度的6.0%仍有不小差距。二季度全国工业产能利用率为74.4%,较上年同期下降2.0个百分点;其中采矿业、制造业、电热燃水生产和供应业产能利用率分别为72.1%、74.8%、70.6,较上年同期下降2.5、2.1、0.2个百分点。6月社会消费品零售总额和制造业投资当月同比分别为-1.8%和-3.5%,仍是负增长。6月全国城镇调查失业率5.7%,高于上年同期0.6个百分点;其中20-24岁大专及以上人员,主要是新毕业大学生,调查失业率达到19.3%,较上月上升2.1个百分点,较上年同期上升3.9个百分点。

2、经济恢复结构明显分化:生产好于需求,内需好于外需,二产好于三产,大企业好于小企业

总量数据会掩盖结构性问题,各个领域的经济恢复状况明显不均。

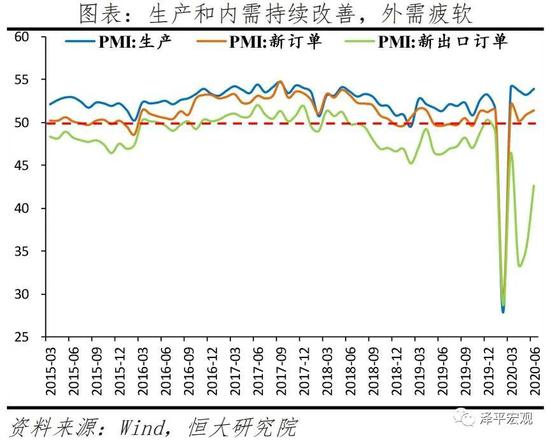

1)生产好于需求。制造业PMI生产指数连续4个月在53.0%以上,显著高于新订单指数。6月规模以上工业增加值同比4.8%,社会消费品零售总额同比-1.8%。反映在价格上,6月制造业PMI出厂价格指数和主要原材料购进价格指数分别为52.4%和56.8%,较上月回升3.7和5.2个百分点,均为年内高点,PPI环比由负转正;6月剔除食品和能源价格的核心CPI同比只有0.9%,持续下滑。

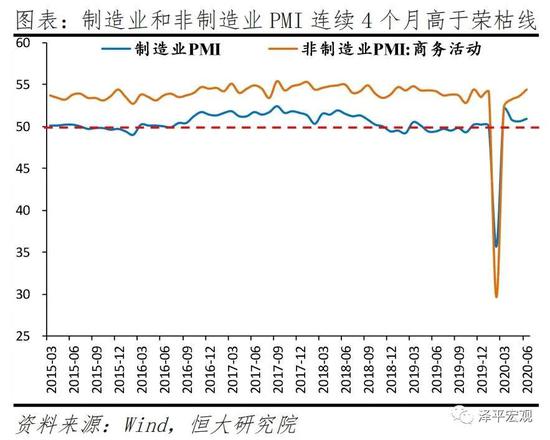

2)内需好于外需。中国疫情防控和复工复产走在世界前列,制造业PMI新订单指数连续4个月高于荣枯线,新出口订单指数则连续6个月低于荣枯线。超预期的出口数据主要受防疫物资和居家办公消费品支撑,出口同比与新出口订单指数之间的背离也反映了只有少数行业和企业出口景气。

3)二产好于三产。二季度第一、二、三产业增加值同比分别为3.3%、4.7%和1.9%,较一季度上升6.5、14.3和7.1个百分点,工业和建筑业恢复显著快于服务业。6月规模以上工业增加值同比4.8%,服务业生产指数同比2.3%。6月建筑业商务活动指数为59.8%,连续3个月高于59%,建筑业工程量稳步增长。地产和基建投资回暖,而服务业尤其是线下聚集性服务业恢复较慢。

4)大企业好于小企业。6月大中小型企业PMI分别为52.1%、50.2%和48.9%,较上月变化0.5、1.4和-1.9个百分点。小型企业经营再次陷入收缩区间,且反映订单不足的小型企业占比高于大中型企业。

3、经济恢复基础不牢,海外疫情仍严重,货币政策从超宽松到结构性宽松,宽信用发力新基建

受益于有力的疫情防控、结构性宽松的货币政策、新基建领衔的积极财政政策等带动,中国经济连续3个多月持续恢复,好于全球。

但不利因素仍多:美国疫情二次爆发,印度、巴西等疫情严重,中美经贸关系恶化,南方洪涝灾害,居民就业压力较大,地方财政收入下滑,小微企业更为困难等。

要把握好政策节奏和力度,积极的财政政策要更加积极有为,稳健的货币政策要更加灵活适度,做好“六保”和“六稳”工作,支持经济稳步恢复。货币政策从危机时期的超宽松状态逐步转向经济恢复的“总量适度”常态模式的过程中,要加强对实体经济的支持力度,提高“直达性”,宽信用、降成本;在打击资金空转、防风险、稳杠杆的同时,避免对实体经济的正常融资造成负面冲击。财政政策则要发力新基建,加快推进“两新一重”建设。

4、海外疫情严重,美欧日复工复产不顺,经济大幅衰退

特朗普政府疫情防控不力,且急于复工重启经济,导致美国疫情二次爆发,每日新增确诊病例突破7万例。澳大利亚、日本、韩国疫情也再度抬头。而巴西、印度、南非、墨西哥、阿根廷等国的新增确诊病例还在快速攀升阶段,仍未见拐点。

受疫情冲击,欧美经济自3月起严重受挫,一季度美国和欧元区GDP环比折年率分别为-5%和-13.6%,预计二季度下滑幅度更大。6月全球综合PMI为47.7%,美、欧、日制造业PMI分别为52.6%、47.4%和40.1%,除美国外均在枯荣线以下。

外部的严峻形势将对中国造成一定冲击。有利的方面是,刺激防疫物资和居家办公消费品的出口,替代海外因疫情导致的产能缺口。不利的方面是,加大疫情外部输入风险,外需疲软拖累一般性产品出口,冲击全球产业链的供应和协作。

二、工业生产稳步恢复,基本接近去年正常水平

6月规模以上工业增加值同比4.8%,较上月上升0.4个百分点,连续3个月正增长,基本接近2019年5.7%的水平;1-6月累计同比-1.3%。6月发电量同比6.5%,较上月上升2.2个百分点;出口交货值同比2.6%,较上月上升4.0个百分点。

分三大门类看,6月采矿业,制造业,电力、热力、燃气及水生产和供应业增加值同比分别为1.7%,5.1%,5.5%,较上月变化0.6、-0.1和1.9个百分点,制造业增速放缓。6月工业增加值环比增长1.3%,较上月下滑0.2个百分点。

高技术制造、装备制造以及原材料行业保持高增速。41个大类行业中,26个行业增加值同比正增长;612种列入统计的工业产品中,355种产品产量正增长。1)高技术和装备制造业生产加快。6月高技术和装备制造业增加值同比分别为10.0%和9.7%,较上月上升1.1和0.2个百分点,快于规模以上工业5.2和4.9个百分点。具体来看,计算机、通信和其他电子设备,电气机械及器材,医药制造业分别增长12.6%、8.7%、3.9%,较上月上升1.8、1.9、1.9个百分点;汽车制造业增长13.4%,较上月上升1.2个百分点;专用设备和通用设备分别增长9.6%和7.4%。智能手机、工业机器人、集成电路产量同比分别为26.1%、29.2%、11.1%,较上月上升17.7、12.3、7.7个百分点。2)房地产和基建投资上升带动原材料行业生产。6月黑色金属冶炼及延压加工、非金属矿物制品业同比分别增长6.3%、4.8%,均快于工业增加值整体增速。水泥、钢材产量同比分别增长8.4%、7.5%,增速较高。

三、固定资产投资持续回升,基建、房地产和高技术产业投资增速加快

6月固定资产投资当月同比5.6%,较上月上升1.8个百分点,连续3个月正增长;1-6月累计同比-3.1%。分投资主体看,1-6月民间固定资产投资累计同比-7.3%,降幅较1-5月收窄2.3个百分点;1-6月国有控股企业固定资产投资累计同比2.1%,较1-5月上升4.0个百分点。

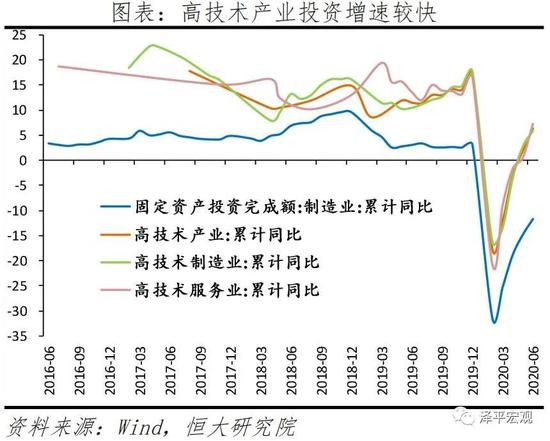

1-6月高技术产业投资同比6.3%,较1-5月回升4.4个百分点,较制造业投资同比高18.0个百分点。其中高技术制造业和高技术服务业1-6月投资分别增长5.8%和7.2%。高技术制造业中,医药制造业、计算机及办公设备制造业投资分别增长13.6%、8.2%;高技术服务业中,电子商务服务业、科技成果转化服务业投资分别增长32.0%、21.8%。

四、房地产销售继续回暖,投资加快

房企整体销售、融资温和回暖,前期抑制需求释放,内部分化加速。1)多地优化人才落户、人才购房等调控政策,叠加房企冲击年中业绩的优惠活动,购房需求持续释放,销售持续向好。6月全国商品房销售面积环比增长40.5%,同比增长2.1%;销售金额环比增长43.2%,同比增长9.0%。2)积压的融资需求叠加下半年高额待偿债券的置换需求拉动大房企到位资金,行业集中度提升。6月房地产开发企业到位资金同比13.2%,较上月回升3.2个百分点,其中国内贷款、自筹资金和定金及预付款当月同比分别为20.3%、5.9%和15.3%。这些资金主要流向大型房企,根据克尔瑞数据,6月95家典型房企的融资总额环比上升66.2%,同比上升32.6%。据人民法院公告网显示,截至6月底,今年房地产企业的破产数量已经达208家。

6月房地产投资当月同比8.5%,较上月上升0.4个百分点;1-6月累计同比1.9%。1)土地市场持续恢复,3月以来各地方政府减少对土地的开发销售限制、降低保证金比例、延缓缴纳土地出让金等政策持续利好土地成交,前期土地供应结构中优质高价地块占比较高,调整后土地市场进入平稳修复阶段,6月土地购置面积和成交价款同比分别为12.1%和4.2%,较上月变化11.3和-3.2个百分点。2)年中业绩冲刺需求,施工进度加快。6月新开工面积和施工面积同比分别增长8.9%和2.6%,较上月回升6.3和0.3个百分点;环比分别增长28.7%和3.9%。预计后续推进新型城镇化、老旧小区改造等政策将托底房地产投资,但应关注短期洪涝灾害和长期地方土地供应结构和调控政策收紧对销售及施工的影响。

五、基建投资发力,“两新一重”对经济支撑明显

6月基建投资(含水电燃气)当月同比8.3%,较上月下滑2.6个百分点,连续3个月维持正增长;1-6月累计同比-0.1%。分行业看,电热燃水领先,交运仓储和水利环境设施降幅也持续收窄。1-6月电热燃水投资累计同比18.2%,较1-5月上升4.4个百分点;1-6月交运仓储和水利环境设施投资累计同比分别为-1.2和-4.9%,降幅较1-5月收窄4.9和1.6个百分点。1-6月铁路投资累计同比为2.6%,由负转正。

政策持续加码,铁路、水利工程等基建项目加大投资力度,后续有望持续发力支撑基建投资。1)财政政策持续加码。7月13日,国务院总理李克强主持召开经济形势专家和企业家座谈会表示,今年通过改革建立了新增财政资金直达基层的机制。7月15日国务院常务会议指出,截至7月中旬经全国人大批准的3.75万亿元新增地方政府专项债已发行2.24万亿元,支出1.9万亿元,全部用于补短板重大建设。2)二季度以来铁路建设加速,后续投资体量仍较大。交通运输部2019年12月在全国交通运输工作会议上透露,2020年铁路固定资产投资将完成8000亿元。5月22日《政府工作报告》提出,2020年将增加国家铁路建设资本金1000亿元。据国铁集团公布,二季度以来铁路设施建设加速,上半年全国铁路固定资产投资完成3258亿元,下半年仍有较大投资体量待完成。3)“两新一重”建设积极推进,多部门加码水利工程建设,6月以来浙江、安徽、江西、湖北、重庆、四川、贵州、云南等多地遭受暴雨洪涝灾害,7月13日水利部、发改委等部门召开防汛抗旱和重大水利工程发布会吹风会,表示计划于2020年至2022年重点推进150项重大水利工程建设,总投资约1.29万亿元,带动直接和间接投资约6.6万亿元。7月15日国务院常务会议要求各地加快专项债发行和使用,支持“两新一重”、公共卫生设施建设。

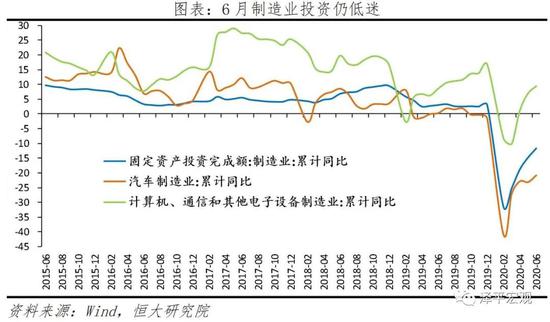

六、制造业投资仍低迷,防疫物资和“宅”经济投资较快

6月制造业投资当月同比-3.5%,降幅较上月收窄1.9个百分点;1-6月累计同比-11.7%。制造业投资增速与企业盈利和出口增速密切相关,出口疲软的行业投资意愿不强。

分行业看,防疫物资和“宅”经济相关出口猛增行业投资较好,其他行业投资仍低迷。1-6月医疗制造和计算机等电子设备制造业投资累计同比分别为13.6%和9.4%,好于制造业投资整体,较1-5月上升6.7和2.5个百分点。1-6月农副食品加工(-16.8%)、纺织(-22.4%)、化学原料(-14.2%)、金属制品(-16.5%)、通用设备(-18.0%)、汽车(-20.9%)和运输设备制造(-16.3%)等行业投资增速均低于制造业投资整体。

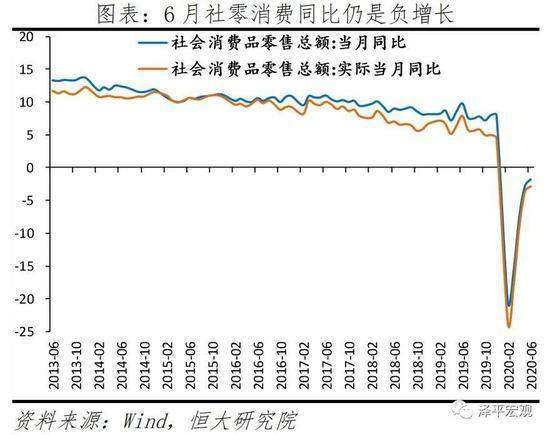

七、消费同比负增长,保就业是关键

6月社会消费品零售总额名义和实际同比分别为-1.8%和-2.9%,降幅较上月收窄1.0和0.8个百分点。1-6月社会消费品零售总额名义和实际累计同比分别为-11.4%和-13.6%。从消费品类看,餐饮消费恢复弱于商品消费,商品消费中必需消费品维持高增速,化妆品和通讯器材消费改善明显。6月餐饮和商品消费同比分别为-15.2%和-0.2%,较上月回升3.7和0.6个百分点。基本生活消费品如粮油食品、饮料和日用品消费同比分别为10.5%、19.2%和16.9%。化妆品、通讯器材、家用电器音像消费同比分别为20.5%、18.8%和9.8%,较上月上升7.6、7.4和5.5个百分点。

消费反弹受就业形势和居民收入制约。上半年全国居民人均可支配收入15666元,名义和实际同比分别为2.4%和-1.3%,较2019年下降6.5和7.1个百分点。低收入人群所受冲击更大,一季度全国居民人均可支配收入中位数是平均数的85.2%,去年同期则为86.8%。6月全国城镇调查失业率5.7%,高于上年同期0.6个百分点;1-6月全国城镇新增就业564万人,较上年同期少增173万人,累计同比-23.5%。

八、进出口超预期回升,未来出口仍承压

6月中国出口金额(以美元计,下同)同比0.5%,较上月回升3.8个百分点。防疫物资和“宅”经济消费品增速较快,鞋服箱包等一般消费品出口降幅缩窄。上半年纺织品、医药材药品和医疗器械出口分别增长32.4%、23.6%和46.4%,笔记本电脑、手机出口分别增长9.1%、0.2%。6月纺织纱线、织物及制品和医疗仪器及器械出口金额同比分别为56.7%和100.0%;鞋靴、服装和箱包出口金额同比分别为-32.4%、-10.2%和-32.0%,降幅较上月缩窄16.2、16.7和11.3个百分点。分经济体看,对美国和东盟出口回升。6月中国对美国和东盟出口金额同比分别为1.4%和1.6%,较上月回升2.6和7.3个百分点;6月对欧盟和日本出口同比分别为-5.0%和-10.5%,较上月下滑4.3和21.7个百分点。

6月中国进口金额同比2.7%,较上月回升19.4个百分点。主因低基数和内需改善。分产品看,6月农产品、大宗商品、机电产品和高新技术产品进口金额同比分别为36.1%、-13.1%、7.6%和10.5%,较上月变化6.6、-5.6、-4.7和-5.0个百分点。其中,铁矿砂、原油、钢材、铜材和大豆进口金额同比分别为24.9%、-39.5%、34.0%、74.2%和71.8%,较上月上升26.9、15.6、36.2、74.6和46.8个百分点。分经济体看,中国自多个经济体进口均有所回升。6月中国自东盟、韩国、日本、美国和巴西进口金额同比分别为16.7%、9.0%、8.9%、11.3%和57.6%,较上月回升22.3、21.1、14.3、24.9和64.9个百分点。

未来出口取决于全球疫情和经济复工情况,以及中美贸易摩擦。1)全球疫情仍严重,美国、巴西、印度和南非等国家病例数保持快速增长,对各国复工复产和经济恢复仍有较大影响。2)全球经济深度衰退,主要经济体的制造业景气大多仍处于收缩区间。6月全球综合PMI为47.7%,美、欧、日制造业PMI分别为52.6%、47.4%和40.1%,除美国外均在枯荣线以下。贸易风向标韩国6月出口同比为-10.9%。3)特朗普选情悲观,试图打“中国牌”来获得国内支持,中美贸易摩擦有加剧风险。继“实体清单”、“半导体产业去中国化”、“限制中国部分学生学者入境”后,7月14日英国在美国施压下决定将停止在5G建设中使用华为设备。

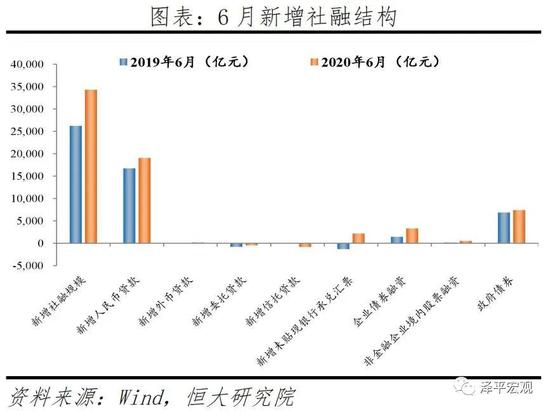

九、社融增速再创新高但边际放缓,货币政策从超宽松到结构性宽松

6月社融存量同比12.8%,较上月上升0.3个百分点,创2018年3月以来新高。6月新增社会融资规模3.43万亿元,同比多增8099亿元,高于2017年以来(可比口径下)的历年同期规模。1-6月合计新增社融20.83万亿元,同比大幅多增6.22万亿元。从社融结构看,企业及居民中长期贷款延续多增、企业债发行回暖,未贴现承兑汇票大幅多增,构成社融主要支撑。新增人民币贷款1.9万亿元,同比多增2306亿元;新增企业债券融资3311亿元,同比多增1872亿元;表外融资新增853亿元,同比大幅多增2976亿元,其中未贴现承兑汇票同比多增3500亿元;新增政府债券融资7400亿元,同比微增533亿元。从信贷结构看,企业中长期贷款仍是主要支撑。新增企业贷款9278亿元,同比多增173亿元,其中中长期贷款多增3595亿元。新增居民贷款9815亿元,同比多增2198亿元。

6月M2同比11.1%,与上月持平;M1同比6.5%,较上月下降0.3个百分点。宽信用政策支持银行信贷投放、债券购买,但财政支出速度略低于预期,对M2增速构成一定拖累。从结构来看,6月企业存款增加1.4万亿元,同比少增1183亿元;居民存款增加2.2万亿元,同比大幅多增1万亿元;财政存款减少6102亿元,同比多减1082亿元;非银金融机构存款减少5568亿元,同比多减745亿元。M1同比超预期下滑,一方面源于去年同期高基数,另一方面经济弱复苏背景下,企业和居民投资意愿相对谨慎。

十、CPI同比略升,PPI同比降幅收窄,验证经济温和恢复

6月CPI同比2.5%,较上月回升0.1个百分点;环比-0.1%,降幅较上月收窄0.7个百分点。CPI同比回升主因翘尾因素上升0.1个百分点,随着三季度翘尾因素大幅下滑,CPI同比将继续回落;CPI环比连续四个月负增长,降幅收窄主因猪肉和鲜菜价格上涨。食品中,受生猪出栏减缓、防疫调配要求从严及进口量减少等因素影响,猪肉供应偏紧,同时餐饮和团体消费需求有所回升,猪肉价格由上月下降8.1%转为上涨3.6%;我国多地发生洪涝灾害,北京新发地市场出现聚集性疫情,导致部分地区蔬菜短期供应紧张,鲜菜价格由上月下降12.5%转为上涨2.8%;时令水果大量上市,鲜果价格下降7.6%;鸡蛋供应充足,价格下降4.1%。非食品中,疫情持续影响出行,飞机票和旅游价格分别下降6.1%和1.8%;夏装开始打折促销,服装价格由上月上涨0.2%转为下降0.2%。

6月PPI同比-3.0%,降幅较上月收窄0.7个百分点;环比0.4%,较上月回升0.8个百分点。国际大宗商品价格回暖,国内制造业稳步恢复,市场需求继续改善。调查的40个工业行业大类中,价格上涨的有22个,比上月增加12个;下降的12个,减少8个;持平的6个,减少4个。受国际原油价格大幅度上涨影响,石油相关行业产品价格止降转涨,其中石油和天然气开采业价格上涨38.2%,石油、煤炭及其他燃料加工业价格上涨1.7%,化学原料和化学制品制造业价格上涨0.4%。黑色金属冶炼和压延加工业价格由平转涨,上涨1.9%;有色金属冶炼和压延加工业价格上涨1.9%;煤炭开采和洗选业价格下降0.7%,降幅收窄2.2个百分点。

十一、PMI生产和内需逐步改善,外需疲软,中小企业经营困难

6月制造业PMI为50.9%,较上月上升0.3个百分点,连续4个月高于荣枯线。分项来看:1)生产和内需逐步改善,外需仍疲软。生产指数为53.9%,较上月上升0.7个百分点;新订单指数为51.4%,较上月上升0.5个百分点,连续两个月回升;新出口订单指数为42.6%,较上月上升7.3个百分点,但连续6个月处于收缩区间,反映外需疲软。2)工业价格指数继续回升。出厂价格指数和主要原材料购进价格指数分别为52.4%和56.8%,较上月回升3.7和5.2个百分点,均为年内高点。3)大中型企业持续景气,小型企业经营困难。大中小型企业PMI分别为52.1%、50.2%和48.9%,较上月变化0.5、1.4和-1.9个百分点。小型企业经营再次陷入收缩区间,且反映订单不足的小型企业占比高于大中型企业。

6月非制造业商务活动指数为54.4%,较上月上升0.8个百分点,连续4个月回升。1)建筑业活动持续恢复。建筑业商务活动指数为59.8%,较上月回落1.0个百分点,但连续三个月高于59%,建筑业工程量稳步增长。业务活动预期指数为67.8%,较上月上升0.3个百分点,企业对行业发展信心有所增强。2)服务业继续改善。服务业商务活动指数为53.4%,较上月上升1.1个百分点,连续三个月回升。交通运输仓储和邮政业、信息传输软件和信息技术服务、金融业位于59.0%及以上;租赁及商务服务业、居民服务业、文化体育娱乐业等行业仍然困难,商务活动指数位于荣枯线以下。