洪灝:3500仍是短期阻力

最近市场的飙升不禁让人联想起了2015年的那一场泡沫。市场换手率是一个衡量股票换手速度的指标。这个指标已经飙升至与历史数据相比的一个非常高的水平,显示出了当下指数重要的阻力位置。

ink="">

ink="">

中国股市的飙升上周戛然而止,周四曾单日暴跌近5%。前期市场的上涨显然暂时过头了,市场今年以来的盈利都压缩到了短短两周多一点的时间里。上周,我们在题为《与牛共舞》的报告中预警了即将出现的调整,但同时指出4月历史性转折点之后市场长期上涨趋势应该不变(《亚洲强国:市场运行至一个历史性转折点;中国将开始长期跑赢》2020.04.19)。上周末写报告的时候,我们的市场模型纷纷亮起红灯,预示着市场即将出现调整。

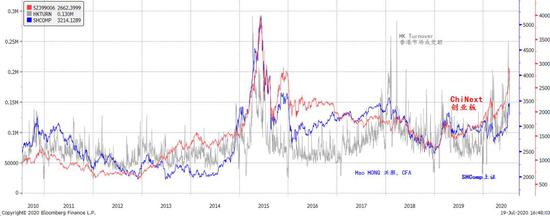

最近市场的飙升不禁让人联想起了2015年的那一场泡沫。市场换手率是一个衡量股票换手速度的指标。这个指标已经飙升至与历史数据相比的一个非常高的水平,显示出了当下指数重要的阻力位置(图表1)。与此同时,香港市场的换手率也非常高。这个数据也侧面证实了A股和港股市场的投机热潮 (图表2)。但值得一提的是,换手率是一个充满了噪音的指标。人们不应草率地把短期换手率的飙升马上认作是市场见顶的标志,尽管极端的换手率的确是一个关键的证据。这个指标是我们确定2015年6月16日市场泡沫顶峰的重要标志 (请参阅《伟大的中国泡沫:800年的历史教训》2015.06.16)

图表1:市场换手率过高,显示阻力位置资料来源: 彭博、交银国际

图表1:市场换手率过高,显示阻力位置资料来源: 彭博、交银国际

图表2:香港市场的换手率也非常快,显示着投机热潮。 资料来源: 彭博、交银国际

图表2:香港市场的换手率也非常快,显示着投机热潮。 资料来源: 彭博、交银国际

然而,暂时的高换手率也可能是早期牛市的迹象,就像2006年初和2014年末那样。在牛市的初始阶段,市场预期将被重新塑造,股票将由弱手转到强手。尽管这些持仓的变化意味着短期阻力,但它们也正在为未来更坚实的牛市奠定基础。

市场指数上升的趋势是由不断上升的指数低点而定义的。尽管这一点可能已被人们遗忘,但市场在2019年1月初运行到了长期低点。当时,上证综指达到了其2445点的周期低点。我们在2018.11.19发表的题为《展望2019年:峰回路转》的报告中预测了2019年一月的这一拐点。尽管2019年2月市场换手率也非常高,但此后主要股指都有所上涨。这期间,中美之间的交锋不断升级,但上证综合指数仍然小幅上涨,深证综指上涨超过70%,中证500小盘股指数上涨约50%,而创业板更是翻了一倍多。如果有人根据当时市场极高的换手率则认为2019年2月份是市场的顶部,回头看那将是错误的判断。

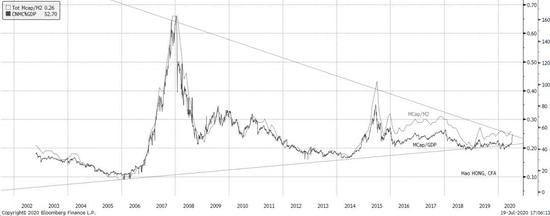

随着通过“沪港通”北向流动资金的回潮,以及监管机构对保证金交易的态度收紧,我们面临的问题是,支撑市场所需要的额外流动性将从哪里来? 我在2013.03.25的报告《市场见顶:何时何地》中计算了上证自由流通市值与中国M2广义货币供应量的比率。我当时的结论是,当这个比率达到15%时,上证就会见顶,因为中国投资者不会持续地把超过15%的流动性(M2)配置到股票上。随后,受到当时史无前例的“钱荒”的影响,SHIBOR隔夜利率飙升至历史最高点14%,上证也确实见顶了,并随后一周暴跌了20%(《动荡的预示》2013.06.10)。

七年后,我再次审视这个流动性比率,发现它已失效了。其实,中国市值与M2的比值一直在下降,和市值与GDP的比值一起,跌到了历史低点附近 (图表3)。由于M2与GDP的增长是同步的,两个比率的这种相关性并不令人惊讶。这一迹象表明,中国市场的估值较低,在必要时投资者可以选择向股市配置更多资金。

图表3:中国的市值/GDP仍然很低,显示市场估值很便宜。资料来源: 彭博、交银国际

图表3:中国的市值/GDP仍然很低,显示市场估值很便宜。资料来源: 彭博、交银国际

我们曾预测未来12个月上证综指的交易区间为2500-3500,最有可能的区间为2700-3200(《展望2020: 静水流深》2019.11.10)。自我们预测以来,上证的实际交易区间一直在2646- 3456之间,其中大约8个月的时间里都停留在2646-3200之间。目前,3500仍是短期阻力。很简单,因为市场预期需要重新塑造,市场弱手需要逐步清理。